Em meio aos impactos da COVID-19 sobre a dinâmica do mercado global de commodities, as atenções do setor açucareiro têm se voltado para os efeitos da pandemia na Ásia, tanto para a temporada atual quanto para a próxima. De maneira geral, as expectativas de curto prazo têm sido direcionadas à demanda e às dificuldades logísticas observadas no continente. Ainda assim, no médio e longo prazo, as sinalizações são de que a safra 2020/21 seja marcada pela recuperação da produção em alguns países como a Índia.

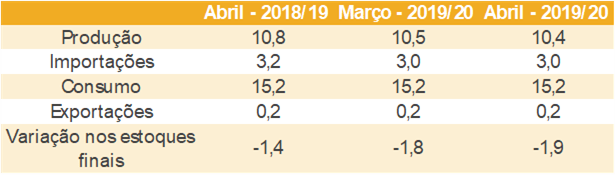

Em primeiro lugar, relatório de oferta e demanda dos principais produtos agrícolas da China, publicado em abril pelo Ministério da Agricultura do país, mostrou que a demanda doméstica de açúcar em 2019/20 será de 15,2 milhões de toneladas, mantendo-se estável em relação à estimativa divulgada em março e no comparativo safra-a-safra.

É necessário destacar que a demanda relativamente estável da China se dá em meio a menor disponibilidade de açúcar em 2019/20, situação que leva à possibilidade de novas quedas dos estoques da commodity no país – conforme sinalizado pela StoneX há algum tempo. Com os dados apresentados em abril, por exemplo, é possível que ao fim da temporada corrente, o armazenamento de açúcar recue cerca de 1,1 milhão de toneladas frente a 2018/19.

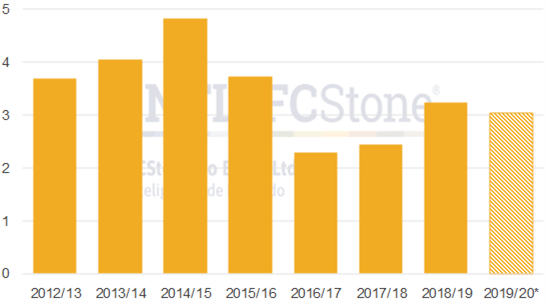

O aperto só não deve ser maior por conta das importações de açúcar feitas pelo país asiático. As internalizações podem totalizar pouco mais de 3,0 milhões de toneladas no ciclo atual, e apesar da queda safra-a-safra de 6,1%, esse volume ainda se mostra bastante elevado em relação ao histórico recente.

Balanço* de O&D de açúcar na China (em milhões de toneladas)

*Balanço de safra (out-set) divulgados nos respectivos meses. Fonte: CASDE. Elaboração: StoneX.

É preciso lembrar que rumores de mercado apontam que ao invés de estabilização no consumo doméstico de açúcar, a demanda pode recuar em até 800 mil toneladas por conta do novo coronavírus. Caso essa dinâmica se concretize, ainda assim, o setor açucareiro chinês observaria – considerando as demais informações apresentadas anteriormente – uma diminuição de cerca de 300 mil toneladas em seus estoques.

Importações de açúcar pela China (em milhões de toneladas)

Fonte: Trader’s Pro, Reuters & StoneX. Elaboração: StoneX

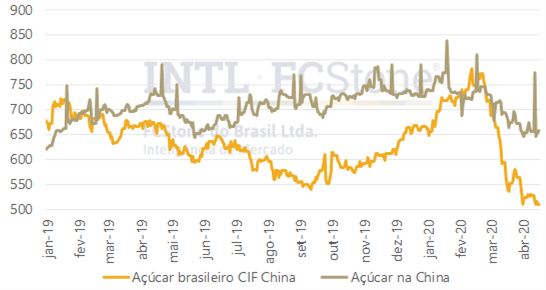

Competitividade do açúcar brasileiro no mercado chinês (em US$/t)

Fonte: Trader’s Pro, Reuters & StoneX. Elaboração: StoneX

Fica claro, portanto, como as importações de açúcar pela China tendem a ser determinantes nos próximos meses. Aqui, as atenções se voltam ao Brasil e ao espaço que seus produtores e exportadores do país tem se tornarem importantes fornecedores. Isso porque o produto brasileiro internalizado no Gigante Asiático está 22,3% mais vantajoso em relação à aquisição no mercado doméstico chinês – mesmo com toda a tarifação extra cobrada sobre o produto brasileiro.

Em maio/19, haverá a expiração da alíquota adicional de 35% que é implementada atualmente. Neste sentido, a conjuntura atual reforça a expectativa de não-renovação – ao menos de forma integral – das alíquotas adicionais, dadas as sucessivas quedas nos estoques de açúcar ao longo dos últimos anos e a incapacidade do setor açucareiro da China em ampliar sua produção.

A situação em outros países da Ásia

Outros países da região têm registrado impactos mais expressivos das medidas contra a COVID-19. Nas Filipinas, por exemplo, medidas oficiais para limitar a contaminação pelo novo coronavírus levaram duas das maiores produtoras domésticas a pausarem suas atividades.

Como essas indústrias somam 16% da produção total do país, é possível que o governo amplie as permissões para as importações de açúcar pelo país – o que dependerá, em grande parte, da continuidade das políticas restritivas e do período pelo qual elas se estenderão.

Na Índia, o lockdown foi prorrogado por mais duas semanas pelo primeiro-ministro Narendra Modi, até o dia 3 de maio. Como comentado anteriormente pela StoneX, essa medida tem limitado as exportações de açúcar pelos portos. Ainda assim, espera-se que os volumes que deixarem de ser importados durante a quarentena sejam, mesmo que parcialmente, compensados pela comercialização com a Indonésia – que concedeu cota preferencial aos indianos, australianos e tailandeses.

A respeito da produção, com grande parte das usinas da Índia já tendo encerrado sua atividades na safra corrente, os holofotes se voltam para a temporada 2020/21. Nesse sentido, em meio às menores exportações, assim como da queda na cogeração de energia, grande parte das usinas estão enfrentando dificuldades financeiras.

Considerando que algumas empresas já vinham sendo impactadas financeiramente, é possível que o contexto atual possa resultar em menores investimentos nos canaviais que serão colhidos na próxima temporada, o que pode limitar o potencial de recuperação esperado para a produção de açúcar em 2020/21.

Matéria elaborada no dia 17 de abril de 2020.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.