As perdas recentes do açúcar no mercado internacional responderam a uma conjunção de fatores, envolvendo as modificações no âmbito macroeconômico e perspectivas de maior conforto no balanço de O&D da commodity. De fato, o início da safra 2021/22 (abr-mar) no Centro-Sul do Brasil surpreendeu as expectativas iniciais do mercado – ainda que novo relatório da UNICA, referente à primeira quinzena de junho, já capture a quebra projetada para a safra corrente.

Para além da fabricação de açúcar pelo cinturão canavieiro, a movimentação do mercado também reflete as perspectivas de arrefecimento da procura pela commodity no âmbito internacional, conjuntura que já vem sendo sinalizada por alguns indicadores técnicos.

Em primeiro lugar, os spreads de curto prazo se consolidam em carrego nas principais bolsas em que o açúcar é negociado. O diferencial entre as telas V1-H2 do #11 em Nova-Iorque, por exemplo, desvalorizou-se em 22 pontos no último mês, para – US¢ 0,28/lb nesta sexta. Em paralelo, o spread Q1-V1 do #5 encerrou as negociações em Londres em um carrego de US$ 19,40/t (-18 pontos).

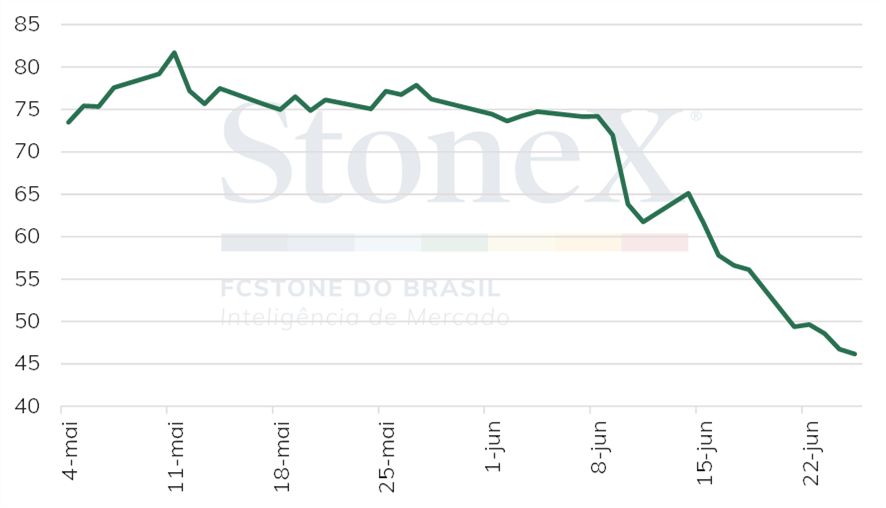

Em segundo lugar, o Prêmio do Branco (White Premium, em inglês) continuou a movimentação de queda comentada nas últimas semanas – evidenciando o ambiente desfavorável à procura por açúcar bruto para posterior refino. O diferencial LDNQ1-NYV1 encerrou essa sexta-feira no patamar de US$ 46,18/t, recuo semanal de 17,7%. Para além da recuperação esperada na produção de açúcar branco pela Tailândia e União Europeia, e continuidade da firme oferta pela Índia, tal movimentação também responde ao provável menor apetite de compra em importantes players importadores.

De fato, a decisão do governo do Vietnã de impor tarifas sobre o açúcar oriundo da Tailândia alimentou perdas ainda mais expressivas do Prêmio do Branco no período recente. Tal medida vietnamita corrobora o maior direcionamento do açúcar produzido pela Tailândia a outros destinos – lembrando que estimativas da StoneX apontam que o país tenha potencial de exportar cerca de 6,5 milhões de toneladas da commodity já na safra 2021/22 (out-set).

Prêmio do Branco (LDNQ1-NYV1) – US$/t

Fontes: CommodityNetwork Trader’s Pro. Elaboração: StoneX.

As atenções também se direcionam à China, país que correspondeu por cerca de 10% do consumo global de açúcar em 2020. Sob a ótica de curto prazo, o range mais sustentado em que o açúcar operou nas últimas semanas fez com que a paridade de importação chinesa se mantivesse fechada para diversas origens, com exceção do Brasil. Tanto que as compras internacionais pelo país asiático totalizaram 180 mil toneladas em maio, retração anual de 40,0%.

Ainda que as perspectivas de curto prazo apontem para um menor apetite de compra chinês, o seu consumo doméstico deve permanecer sustentado. Sendo assim, o país tende a voltar a recorrer ao mercado externo ao passo que seus estoques forem consumidos. Em paralelo, é importante pontuar que as importações de açúcar pela China alcançaram 1,6 milhão de toneladas no acumulado de 2021 até maio, firme crescimento de 94% frente a 2020.

Como a demanda por açúcar tende a se comportar no longo prazo?

Apesar da conjuntura corrente se mostrar menos otimista, é importante discutir como a demanda por açúcar tende a se comportar em um horizonte de mais longo prazo. Dentre os principais drivers do avanço da procura por açúcar, destaca-se o papel do crescimento da população mundial.

Por ser um bem compondo cesta básica da alimentação humana, o consumo de açúcar se mostra mais inelástico às oscilações no PIB per capita. Tanto que mais de 97% das variações na procura global pela commodity puderam ser explicadas somente pela dinâmica de crescimento populacional nos últimos 20 anos. Sendo assim, tal variável se mostra como a principal proxy para avaliar como tende a se comportar a demanda por açúcar.

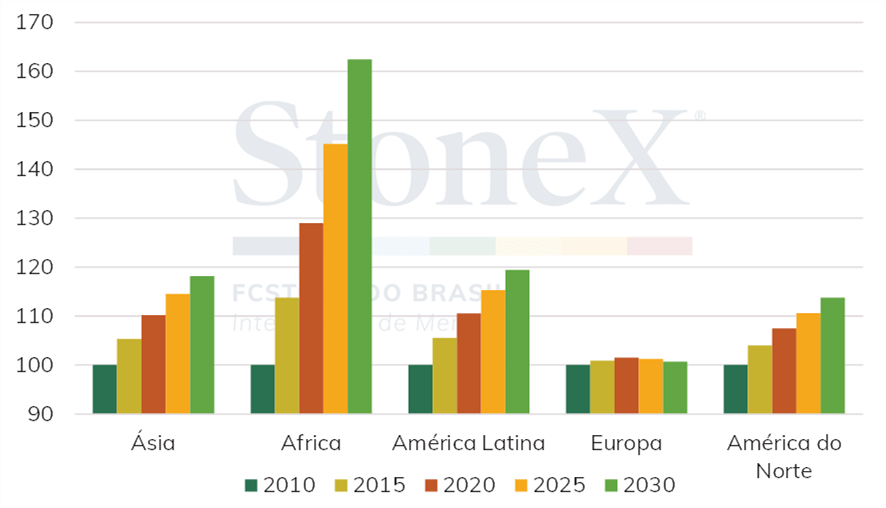

De acordo com projeções da Organização das Nações Unidas (ONU), a população mundial deve crescer cerca de 9,7% até 2030 – sobretudo, nos continentes asiático e africano. Conclui-se, portanto, que estas localidades também tendem a concentrar a maior parte do consumo de açúcar nos próximos 10 anos. Tanto que as projeções da OECD-FAO apontam que a demanda pela commodity em países em desenvolvimento tende a se elevar em cerca de 18,3% até 2030.

Crescimento populacional projetado (2010=100)

Fonte: ONU. Elaboração: StoneX.

Em uma análise mais detalhada, é importante traçar perspectivas para a demanda doméstica na Índia – país que assume o posto de líder no consumo global da commodity e que representou cerca de 15,0% da procura em 2020. Ainda que a pandemia da Covid-19 tenha arrefecido o consumo doméstico ao longo da safra corrente, as tendências de longo prazo se mostram positivas. Contatos da StoneX na Ásia sinalizam que a procura indiana tem potencial de alcançar patamar próximo de 28 milhões de toneladas nos próximos 3 a 4 anos, frente cerca de 26 milhões de toneladas consumidos no passado recente.

Para além da Índia, as atenções do mercado também se direcionam à China, player que se consolidou como importante polo importador de açúcar nos últimos anos. No entanto, é importante mencionar que a China passará por redução populacional devido à queda na taxa de fecundidade em função do desenvolvimento econômico. Tal perspectiva é corroborada pelas projeções da ONU, sinalizando redução pouco abaixo de 5% na população chinesa entre 2015 e 2050.

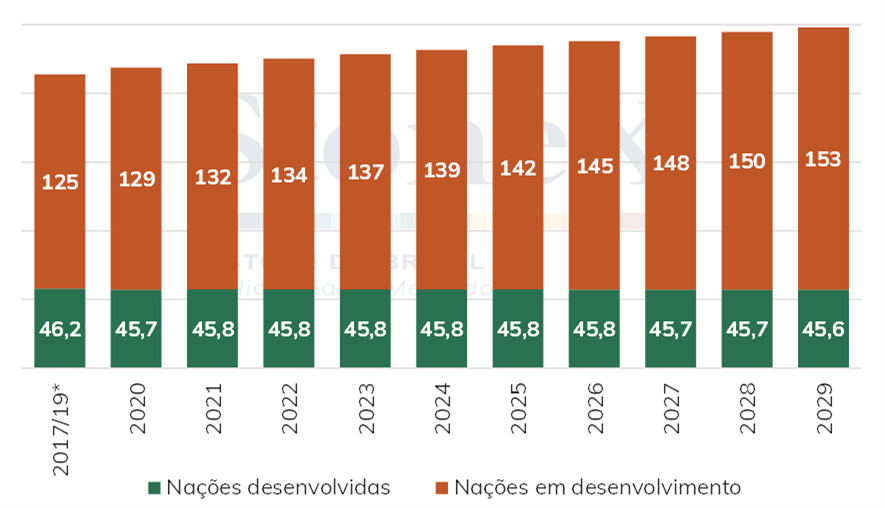

Consumo de açúcar projetado (milhões de toneladas)

Fonte: OECD/FAO. Elaboração: StoneX.

Mesmo assim, a China tende a continuar apresentando firme demanda por açúcar nos próximos anos, sendo que estimativas da Rede de Administração Agrícola da China (CASDE) indicam que 4,5 milhões de toneladas sejam importadas pelo país na próxima safra. No entanto, o grande destaque em termos de crescimento do consumo da commodity é a Indonésia – região que apresenta o maior avanço projetado pela OECD-FAO. De fato, a procura por açúcar no país tende a se elevar em cerca de 34,2% até 2030, totalizando 10,2 milhões de toneladas.

Mudança no padrão de consumo em países desenvolvidos

Se, por um lado, as perspectivas se mostram otimistas para o consumo de açúcar em nações em desenvolvimento, por outro, preocupações começam a surgir no que tange o padrão de consumo no Hemisfério Norte.

As projeções de longo prazo apontam que a demanda por açúcar em nações desenvolvidas tende a recuar 0,2% até 2030, alcançando 45,6 milhões de toneladas. Em partes, tal perspectiva pode ser reflexo da redução populacional em algumas localidades do continente europeu. É importante frisar, nesse contexto, que a União Europeia correspondeu por cerca de 9% do consumo global da commodity em 2020.

No entanto, a mudança no padrão de consumo é o principal fator que pode culminar em cortes na demanda do adoçante em importantes polos consumidores. Tal perspectiva se mostra evidente em países desenvolvidos, já que a maior renda e conscientização da sociedade contribui com a substituição do açúcar por fontes mais saudáveis.

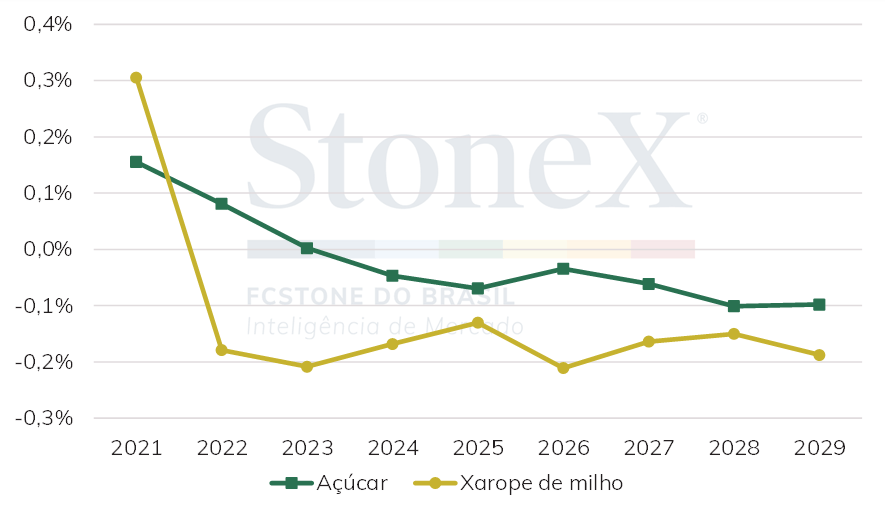

Ainda que esta dinâmica seja um ponto de alerta, alguns fatos precisam ser ponderados nessa análise. Dentre eles, é importante citar que tal mudança nos hábitos de consumo deve impactar, sobretudo, a procura por adoçantes de menor qualidade, tal como o xarope de milho (HFCS, sigla em inglês).

Em particular, tal dinâmica já vem sendo observada nos Estados Unidos, país em que a procura por xarope de milho caminha em declínio há anos. Para além dos EUA, a OECD-FAO projeta que o consumo desta categoria de adoçante em nações desenvolvidas recue cerca de 1,1% no comparativo entre 2021 e 2030, para 7,8 milhões de toneladas – proporção mais elevada frente à diminuição esperada para o açúcar, tal como comentado acima. Em contrapartida, a demanda por xarope de milho tende a alcançar 7,5 milhões de toneladas em países em desenvolvimento (+27,2%).

Variação anual do consumo em nações desenvolvidas

Fonte: OECD/FAO. Elaboração: StoneX.

De modo geral, toda essa conjuntura evidencia que a demanda por açúcar tende a continuar firme nos próximos 10 anos, apresentando taxa de crescimento anual composta entre 1,3% e 1,5%. Em termos práticos, isto tende a estimular o crescimento da oferta global de açúcar, sendo que boa parte da demanda externa tende a ser suprida por Brasil e Tailândia. Tal perspectiva se pauta no consumo do excedente produtivo na Índia pelo setor etanoleiro, ao passo que União Europeia deve permanecer como importadora líquida de açúcar até 2028.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.