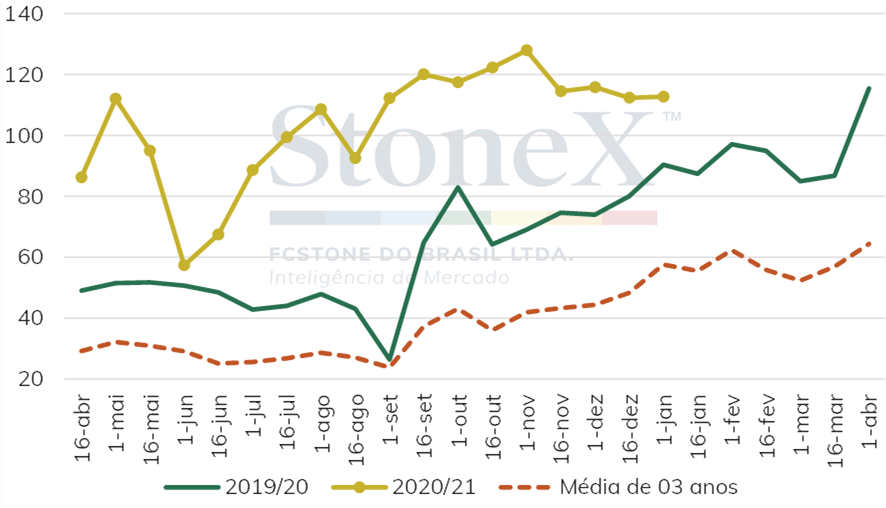

Nos últimos anos, a produção de etanol de milho tem crescido de forma rápida no Brasil. No Centro-Sul do país, que concentra a maior parte da destilação, este cenário tem ganhado cada vez mais força: no acumulado da temporada 2020/21 (abr-mar) até a 2ª quinzena de dezembro, por exemplo, a obtenção do biocombustível a partir do cereal totalizou cerca de 1,9 milhão de m³, volume que supera o mesmo período da temporada anterior em 62,9%, além de se posicionar 171,3% acima da média das três últimas safras.

Considerando o volume citado acima, estima-se que 4,6 milhões de toneladas de milho foram direcionadas à produção de etanol, aumento de 62,9% em relação ao observado na temporada anterior e que supera em 14,8% o total da safra 2019/20. Em meio à essa conjuntura, e considerando a capacidade crescente de destilação do álcool a partir do cereal, a produção poderia continuar sendo estimulada em 2021/22.

No entanto, a conjuntura atual do milho, marcada por baixos estoques e preços elevados, pode pressionar a aquisição do cereal para a produção de etanol. Por isso, nas próximas seções, contextualizaremos como a dinâmica recente do mercado do grão pode afetar os produtores do biocombustível no curto prazo, trazendo também perspectivas para as duas commodities em 2021.

Produção quinzenal de etanol de milho (mil m³)

Fonte: UNICA. Elaboração: StoneX.

Valorização do milho e impactos sobre a produção de etanol no Brasil

O Brasil é atualmente um dos principais produtores mundiais de milho, atrás apenas de Estados Unidos e China, e sua safra vem crescendo ano após ano. Segundo dados da Conab, a produção brasileira aumentou 28,1% entre as temporadas 2013/14 (fev/14-jan/15) e 2019/20 (fev/20-jan/21), passando de 80,1 para 102,5 milhões de toneladas. Por outro lado, no mesmo período, a demanda total pelo milho brasileiro (exportação + consumo doméstico) avançou 38,7%, para 103,2 milhões de toneladas, o que mostra um crescimento mais acelerado da procura em relação à oferta.

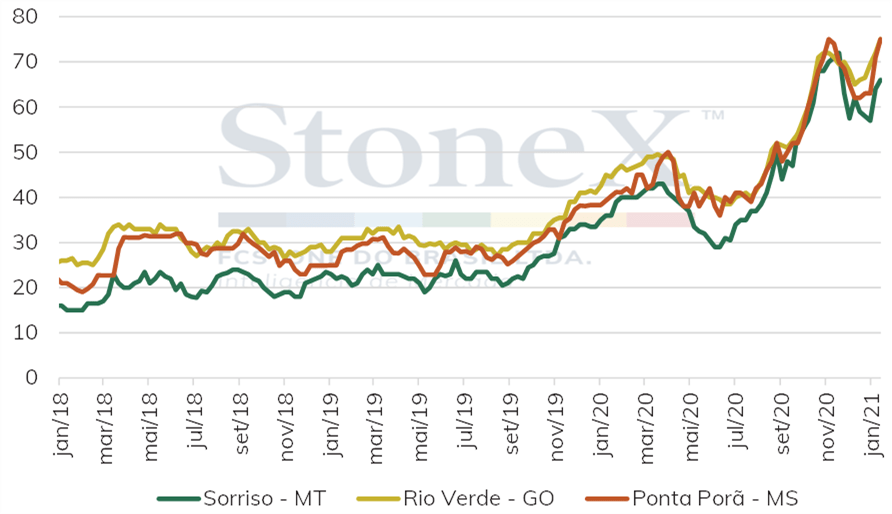

Essa combinação de fatores contribuiu para um balanço de O&D mais apertado no país, principalmente nos últimos dois anos, resultando em um encarecimento nos preços do cereal. O movimento de alta começou a ter maior intensidade já no primeiro semestre de 2019, impulsionado pela forte procura internacional pelo grão sul-americano.

Tal cenário mitigou os efeitos da pressão sazonal sobre as cotações causada pela colheita da safrinha, que ganha força a partir de junho e representa cerca de 70% da produção brasileira. Além disso, o crescimento da demanda interna por milho, tanto para ração como para a produção de etanol, também avançou na temporada 2018/19 (fev/19-jan/20), sendo outro elemento de suporte ao mercado.

Evolução dos preços do milho (R$/sc)

Fonte: StoneX. Elaboração: StoneX.

O início do ciclo 2019/20 foi guiado pela oferta restrita de milho. Segundo dados da Conab, os estoques iniciais da safra em questão foram de 10,2 milhões de toneladas, 30% abaixo do observado na temporada anterior. Ademais, como já citado, grande parte da produção brasileira é obtida no segundo semestre, o que manteve o mercado fortalecido.

Apesar dos impactos provocados pela COVID-19 no nível de atividade mundial, o que afetou não só o mercado de grãos, mas a economia como um todo, os fundamentos ainda favoreciam a manutenção de um patamar mais elevado para os preços de milho. Após a firme desvalorização promovida pelo início da pandemia no Brasil, o cenário altista observado em 2019 foi reforçado em 2020 pela significativa alta do dólar frente ao real e pela redução dos estoques mundiais.

A recuperação dos preços do grão ocorreu justamente na época de colheita da safrinha e, assim como em 2019, se deu em um período usualmente caracterizado pelo recuo na cotação do cereal. Além das questões já citadas, outro elemento que auxiliou o movimento altista do milho foi o ritmo mais avançado de comercialização.

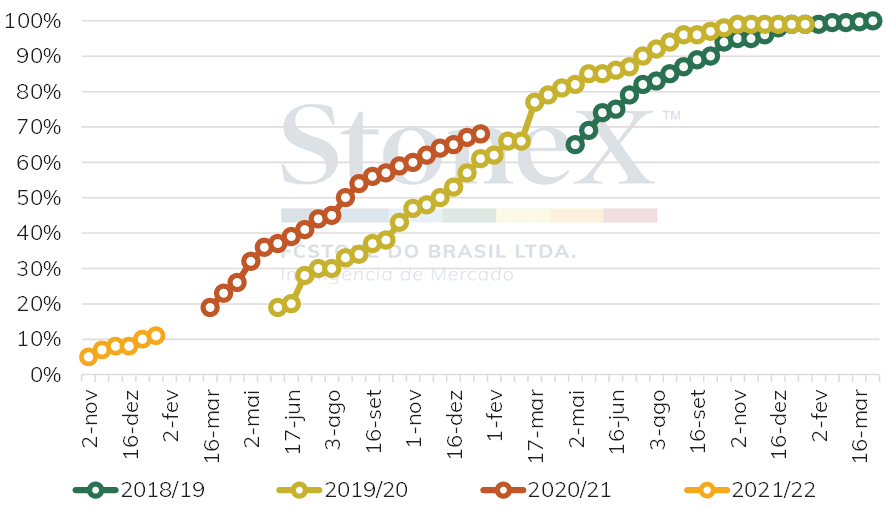

No Centro-Oeste, importante região produtora de etanol de milho, parte considerável da safra já estava negociada no começo de julho, quando a colheita estava apenas em sua fase inicial. No Mato Grosso, principal polo produtor do biocombustível produzido a partir do cereal, 87% da safra já havia sido comercializada, contra 79% no mesmo período do ano anterior.

Comercialização de milho safrinha no Mato Grosso

Fonte: StoneX. Elaboração: StoneX.

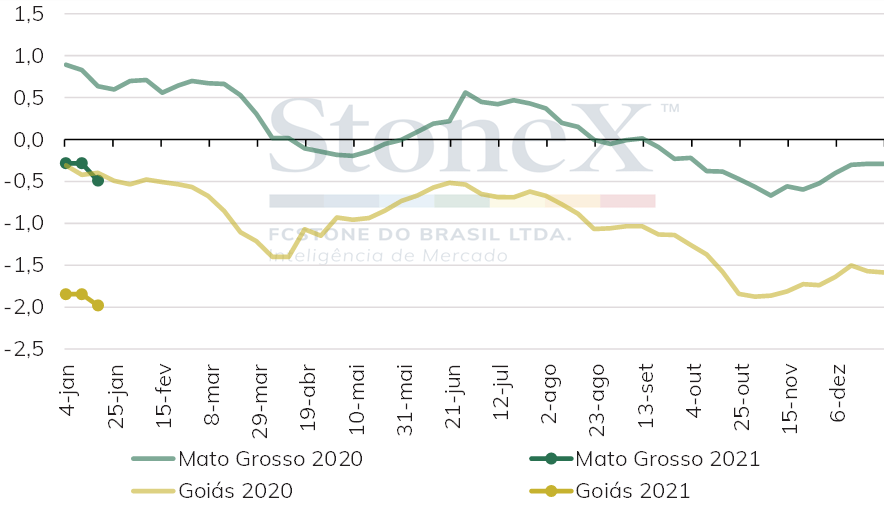

A conjuntura descrita acima se refletiu no spread entre as cotações do etanol e o preço de aquisição do cereal em R$/L de hidratado equivalente. No final de 2020, este diferencial alcançou -R$ 0,29/L no Mato Grosso, contra R$ 0,89/L no início do mesmo ano. Em termos práticos, essa alteração indica cenário de desestímulo à destilação do álcool a partir do milho.

Em contrapartida, os preços dos Destillers Grains (DGs), principal coproduto obtido através da produção de etanol de milho, apresentaram movimento significativamente similar às cotações dos grãos. Desse modo, os preços dos DGs avançaram consideravelmente ao longo do último ano, contrabalanceando a menor atividade da produção do biocombustível.

Perspectivas para a safra 2020/21 de milho

Para a safra 2020/21 de milho no Brasil, diversos fundamentos indicam a continuidade do movimento de alta. De acordo com dados da StoneX, após as adversidades climáticas registradas na América do Sul, a produção da safra de verão 2020/21 deverá ficar em 25,3 milhões de toneladas, 3,4% abaixo do observado em 2019/20, restringindo ainda mais a oferta do grão no início do ano corrente. Em relação à safrinha, a expectativa é de que a produção avance para 82,4 milhões de toneladas, 10,4% acima do registrado na safra 2019/20.

Contudo, com o atraso esperado na colheita da soja, parte considerável do milho 2ª safra deverá ser plantada fora da janela ideal. Assim, a safra de inverno, que já ocorre em um período arriscado, deverá ficar ainda mais vulnerável às questões climáticas. Nesse sentido, caso a safrinha sofra prejuízos significativos, os preços do cereal poderão permanecer sustentados, mesmo com o avanço da colheita a partir do segundo semestre, como observado no último ano.

Spread entre o etanol hidratado e o milho (R$/L)

Fonte: CEPEA, IMEA & StoneX. Elaboração: StoneX.

Além disso, a aceleração do ritmo de comercialização deverá continuar ocorrendo este ano, o que manteria os preços firmes. Na segunda quinzena deste mês (janeiro de 2021), por exemplo, 70% da safrinha 2020/21 (fev/21-jan/22) já havia sido negociada no Mato Grosso. Com o real desvalorizado frente ao dólar, a competitividade brasileira no mercado internacional deve seguir alta. Nesse sentido, o país deve registrar mais uma temporada de estímulo às vendas para o exterior.

Como este cenário interfere na conjuntura para o etanol?

Não é novidade que a temporada açucareira internacional de 2020/21 (out-set) deve ser marcada por déficit significativo no balanço de O&D – dinâmica que foi reforçada nas últimas semanas pela deterioração acima do inicialmente esperado em players como Tailândia e União Europeia. Esse cenário, por sua vez, tem proporcionado ambiente majoritariamente construtivo para as cotações do açúcar no mercado externo.

Com isso, apesar da expectativa de retomada do consumo de combustíveis do Ciclo Otto em 2021, acreditamos que as usinas do Centro-Sul continuarão encontrando ambiente favorável para maximizar seu mix açucareiro em 2021/22 (abr-mar). Consequentemente, a disponibilidade de cana para a produção de etanol deve se manter limitada, tal como já observado na temporada corrente.

Nesse sentido, a destilação de álcool a partir do milho se colocaria como um complemento importante para a maior procura por etanol. Essa perspectiva é reforçada quando consideramos a contínua expansão da capacidade produtiva que, segundo nossas estimativas, se situa em torno de 3,3 a 3,4 milhões de m³.

No entanto, considerando a contextualização das seções anteriores, parece pouco provável que a produção de etanol a partir do cereal apresente o mesmo ritmo de crescimento na próxima temporada. De fato, a maior parte das usinas costuma adquirir milho para a destilação de biocombustível de forma antecipada, de modo que o cenário atual de preços elevados da matéria-prima tende a se colocar como fator de entrave.

Vale lembrar, também, que a maior parte das unidades produtoras e novos projetos de expansão estão localizados no Mato Grosso, onde a oferta de milho costuma ser abundante. Contudo, com a comercialização acelerada e perspectivas de menor disponibilidade do cereal, a produção de etanol no estado não deve encontrar ambiente favorável em 2021.

Mesmo assim, é preciso ponderar que, no longo prazo, a expansão da capacidade produtiva e a retomada da oferta de milho para etanol tendem a estimular a produção de álcool a partir do cereal – que, nos últimos anos, já se mostrou amplamente viável.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.