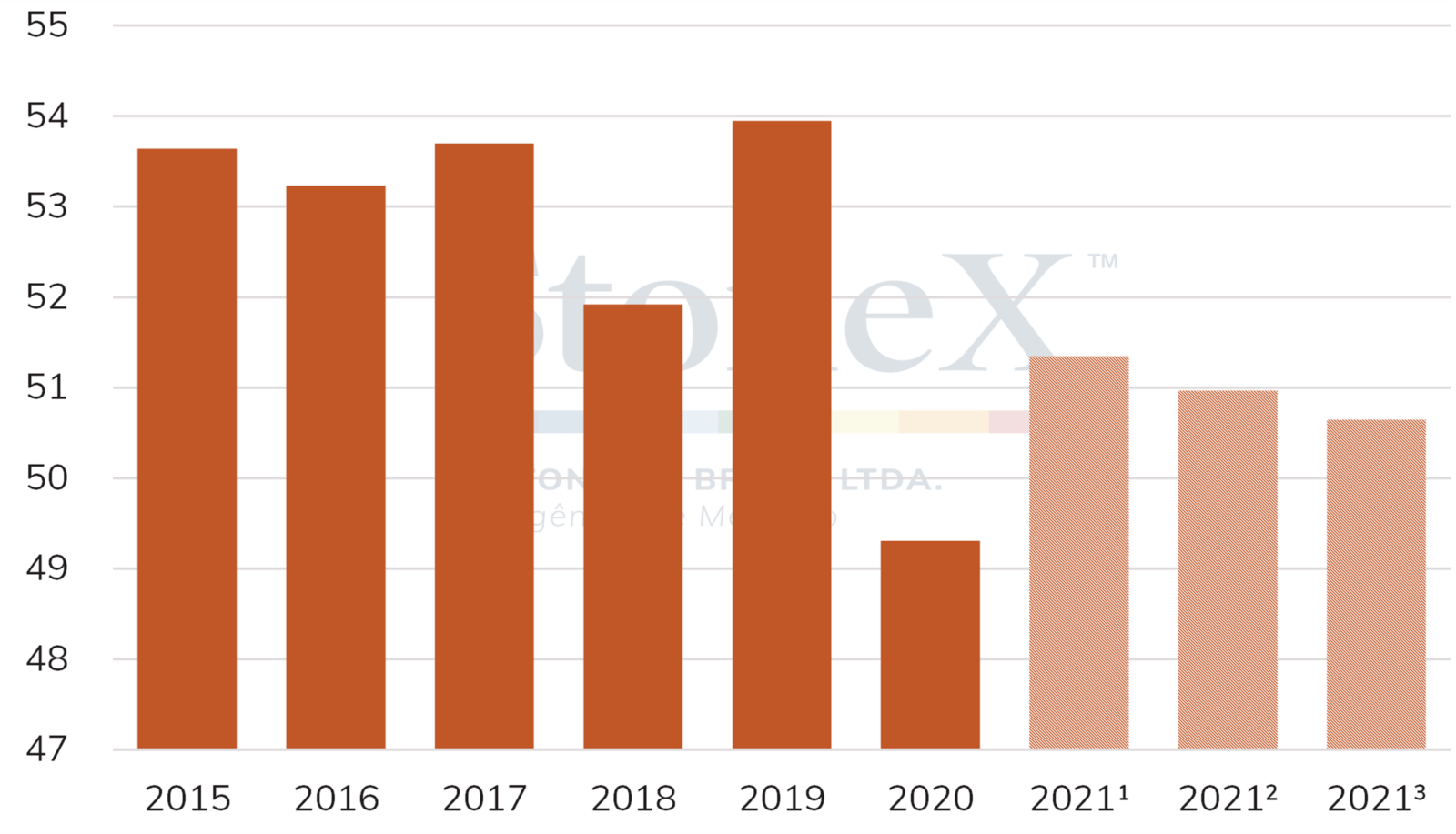

Não é novidade que, em 2020, a demanda por combustíveis do Ciclo Otto (C.O.) foi pressionada em meio à eclosão da pandemia da COVID-19, que impôs medidas restritivas à mobilidade urbana. Consequentemente, o preço do petróleo no mercado internacional sofreu queda acentuada em meados de 2020, o que, naturalmente, refletiu em menores cotações da gasolina e do etanol no Brasil. Com isso, a safra sucroalcooleira de 2020/21 (abr-mar) foi marcada por maximização do mix açucareiro.

Desde meados do último ano, no entanto, a procura por C.O. tem se recuperado de forma mais consistente, em meio à abertura gradual da economia. A perspectiva de retomada econômica, guiada também pelo avanço da vacinação contra o novo coronavírus, sinalizava ambiente positivo para crescimento significativo na demanda por essa classe de carburantes em 2021 – dinâmica que poderia estimular a produção de etanol no cinturão canavieiro.

Demanda por combustíveis C.O. no Brasil (milhões de m³)

Fonte: ANP & StoneX. Elaboração: StoneX.

Nas últimas semanas, contudo, essa perspectiva tem sido colocada em xeque. Em primeiro lugar, isso se dá pelo agravamento da pandemia no país, com crescimento no número de casos e mortes pela doença, levando à necessidade de novos lockdowns em diversos estados. Considerando o ainda lento calendário de vacinação, a permanência desse cenário por tempo indeterminado levanta dúvidas a respeito da demanda por combustíveis.

Ainda que a tendência seja de retomada gradual das atividades ao longo das próximas semanas, conforme o número de pessoas imunizadas também cresce, outro fator precisa ser ponderado nessa discussão. Isso porque a conjuntura macroeconômica se mostra incerta, sendo que as perspectivas para o crescimento da economia em 2021 têm se mostrado mais pessimistas. De fato, a inflação em alta, o elevado número de desempregados e a continuidade da pandemia podem ocasionar cortes voluntários no deslocamento urbano, com consequente pressão sobre o consumo de Ciclo Otto.

Nesse sentido, ao longo dos próximos parágrafos, discutiremos as perspectivas para a economia brasileira em 2021, traçando possíveis cenários para o Produto Interno Bruto (PIB) nacional e para a demanda por combustíveis do Ciclo Otto.

O que esperar para o cenário macroeconômico?

Com o avanço das campanhas de vacinação contra a Covid-19 e a manutenção de amplos estímulos monetários e fiscais nas economias avançadas, espera-se que o ano de 2021 seja de retomada econômica ao redor do mundo. Após contração de cerca de 3,5% no ano passado, repercutindo os choques sobre a demanda e a oferta causados pela pandemia, projeta-se para o PIB global um crescimento de 5,5% neste ano.

Esse ritmo de recuperação, todavia, deve ser percebido de maneira desigual entre as economias, com a perspectiva de desempenho mais robusto dos Estados Unidos, diante do pacote trilionário de medidas de assistência aprovado pelo Congresso este mês, e das economias da Ásia emergente, que já vinham em um processo mais aquecido de expansão antes da crise sanitária. De modo geral, é possível supor que a retomada em 2021 estará condicionada ao progresso das taxas de imunização, aos estímulos vigentes e à dinâmica pré-pandemia.

A disseminação descontrolada do novo coronavírus no território brasileiro, diante da falta de coordenação a nível federal de medidas para a contenção da doença e para o provisionamento de vacinas, propiciou oportunidades de mutação ao SARS-CoV-2 e o surgimento de variantes mais transmissíveis da doença. A circulação pelo país da linhagem P.1, que foi identificada como responsável pelo aumento expressivo de infecções em Manaus entre dezembro e janeiro deste ano, contribuiu para a aceleração recente nos números nacionais de novos casos e mortes por Covid-19, mantendo o sistema de saúde à beira do colapso e postergando as expectativas de normalização do nível de atividade.

Os impactos econômicos da crise sanitária no Brasil poderão ser atenuados por meio da imunização rápida e em larga escala da população, e através da adoção de medidas de estímulo.

Apesar de o cronograma do Ministério da Saúde de entrega de vacinas contra o novo coronavírus prever a oferta de doses suficientes para todas as pessoas com mais de 16 anos até o final do terceiro trimestre deste ano, a disponibilidade futura de imunizantes ainda é incerta e a velocidade de sua distribuição e aplicação tem ficado aquém do esperado. Na média da última semana, o percentual de pessoas que receberam a segunda dose da vacina cresceu 0,04 p.p.

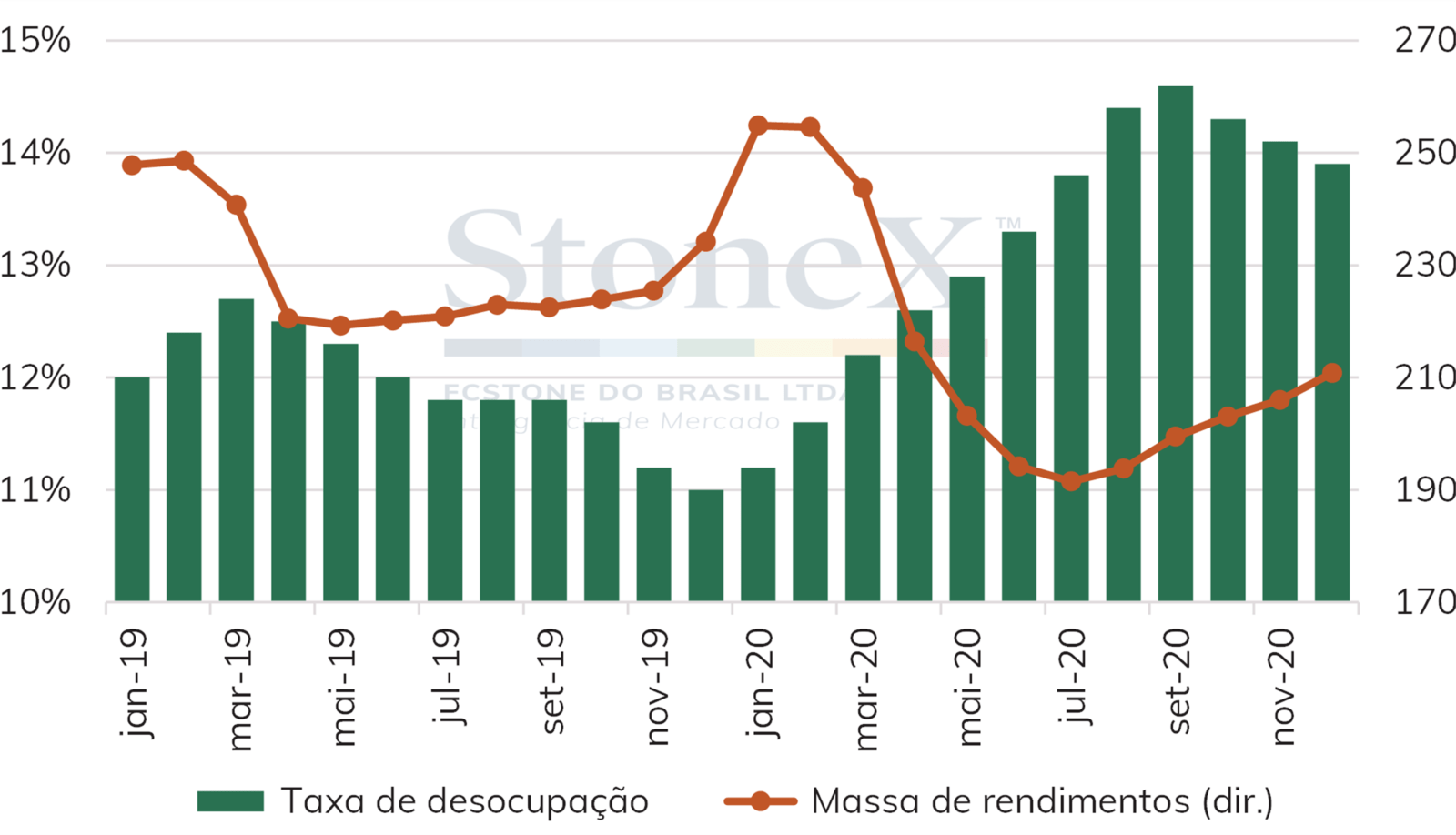

Desocupação e massa de rendimentos no Brasil (mil reais)

Fonte: IBGE. Elaboração: StoneX.

por dia, ritmo que permitiria alcançar 70% da população brasileira em quatro anos e meio.

O recrudescimento da pandemia no país, o andamento lento da vacinação, a aceleração inflacionária e a retirada de estímulos monetários, acabam conferindo maior peso à política fiscal na mitigação dos efeitos econômicos da Covid-19. A retomada do auxílio emergencial, com a aprovação da PEC emergencial pelo Congresso e a edição de Medida Provisória (MP) pelo Executivo, deve contribuir para a estabilização da economia nos próximos meses, mas seu efeito para estimular uma recuperação mais forte deve ser bastante limitado. Isso se deve pela redução no valor nominal e no público-alvo do benefício aprovado neste ano, assim como pela aceleração inflacionária e consequente perda de poder aquisitivo desde abril do ano passado, quando foi paga a primeira parcela do auxílio.

Os R$44 bilhões provisionados pela PEC emergencial serão utilizados pelo governo para o pagamento de benefício entre R$ 150 e R$ 375 em quatro parcelas, a depender da estrutura familiar, para aproximadamente 45,6 milhões de pessoas. No ano passado, o programa de transferência de renda atendeu 67,9 milhões de pessoas, de acordo com os dados apresentados pelo Ministério da Cidadania, com benefícios que variaram entre R$ 300 e R$ 1.200.

O Índice Nacional de Preços ao Consumidor (INPC), que calcula a variação das cestas de consumo da população que recebe de um a cinco salários mínimos, grupo que detém renda inferior àquela capturada pelo IPCA (de um a 40 salários mínimos) e está mais próximo do perfil dos beneficiários do auxílio emergencial, registrou inflação de 6,03% entre abril do ano passado e fevereiro deste ano. Considerando-se apenas a variação computada pela categoria Alimentação e bebidas do INPC, como proxy da demanda por bens essenciais, o valor médio de R$250 que será pago na primeira parcela do novo auxílio emergencial neste mês apresenta uma capacidade de compra significativamente menor, equivalente a cerca de R$215 em abril de 2020. Com a inflação ao consumidor ainda em aceleração, ao final das quatro parcelas a nova rodada do auxílio emergencial terá seu poder aquisitivo ainda mais deteriorado, traduzindo-se em uma capacidade menor de estímulo vinda do consumo das famílias.

A partir do cenário exposto acima, nota-se que o resultado da economia brasileira neste ano será afetado por diferentes vetores de intensidades ainda bastante incertas. Se considerarmos que a economia do país não apresente avanço em nenhum dos trimestres deste ano, a herança estatística dos últimos três meses de 2020 resultaria em um crescimento anual da ordem de 3,6%. Entretanto, diante das dificuldades enfrentadas pelo país neste momento e da necessidade da readoção de restrições à mobilidade e à atividade econômica, é possível conjeturar que a economia registrará desaquecimento neste primeiro semestre, levando a uma revisão negativa nas expectativas para a recuperação. Caberá, portanto, à segunda metade de 2021, a responsabilidade sobre uma retomada mais vigorosa.

Perspectivas para o Ciclo Otto

Considerando as perspectivas apresentadas acima para a recuperação da economia brasileira em 2021, é importante discutir como esse cenário pode influenciar a demanda por combustíveis do Ciclo Otto.

De modo geral, a crise gerada pela Covid-19 continua pesando sobre o setor automobilístico brasileiro. Em fevereiro/21, por exemplo, dados divulgados pela Anfavea mostraram que o licenciamento de veículos novos totalizou 158,5 mil unidades, menor valor observado desde maio/20 – período caracterizado pelo pico da 1ª onda da doença no Brasil. Em março/21, é possível que o valor comercializado seja ainda menor, tendo em vista o aumento das restrições à mobilidade urbana.

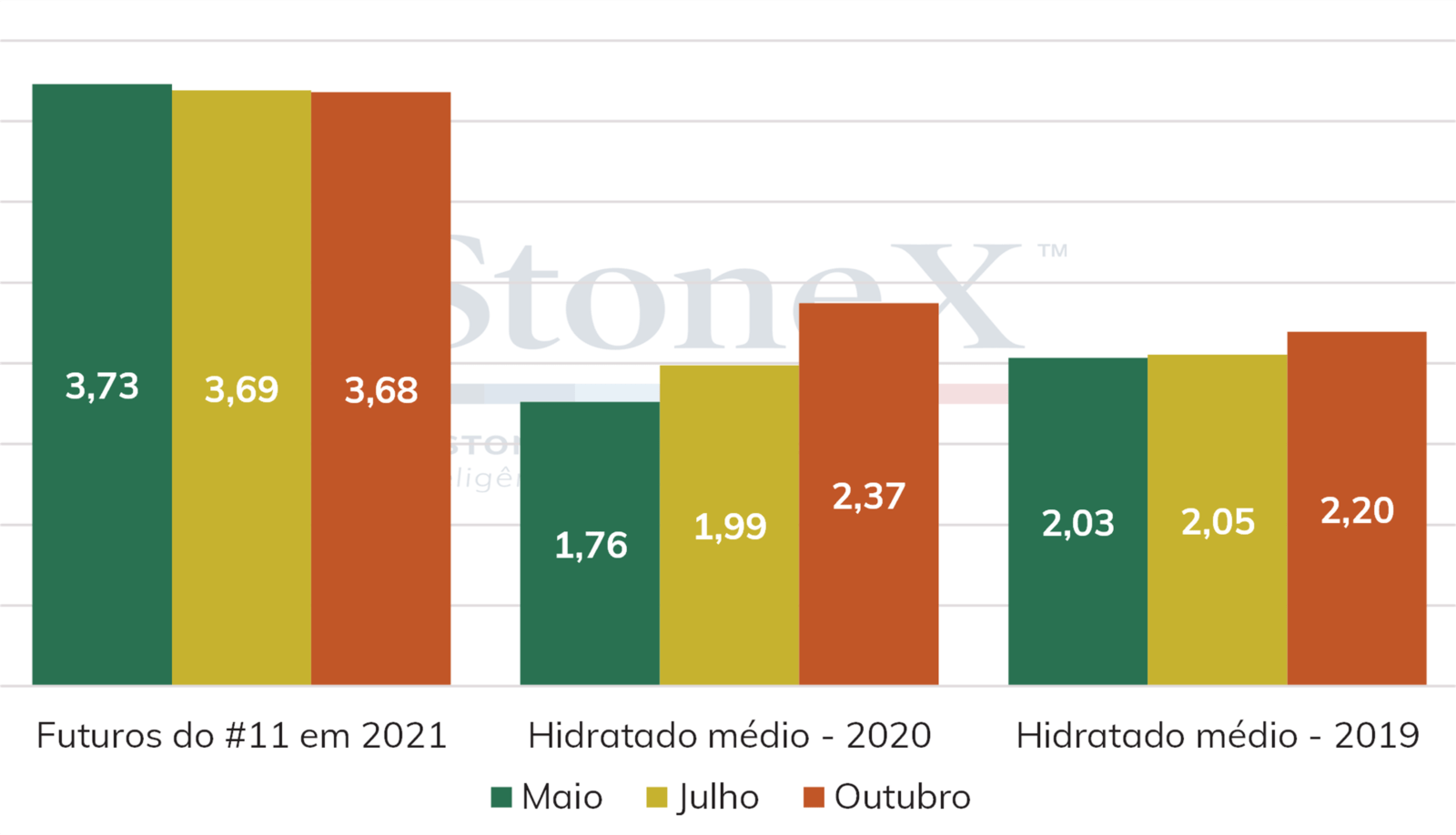

Para além da menor procura por veículos, a demanda por carburantes do C.O. tende a ser pressionada pela própria dinâmica de preços desses combustíveis. Apesar das diminuições recentes realizadas pela Petrobras no preço da gasolina A, sua valorização já acumula 40,0% desde o início de 2021, o que refletiu na alta de 12,2% nas cotações PVU do hidratado com base em Ribeirão Preto/SP no período. É importante considerar que a dinâmica citada não se limitou ao setor de combustíveis, sendo que diversos produtos e serviços têm contado com alta expressiva em suas cotações nos últimos meses.

Em meio a esse contexto, as incertezas que persistem ao redor da vacinação e consequente retomada econômica tem feito com que o mercado realize revisões negativas em suas expectativas para o PIB. Considerando que a conjuntura macroeconômica possui correlação com a procura por combustíveis, apresentamos abaixo possíveis cenários para a demanda por C.O. no ano corrente:

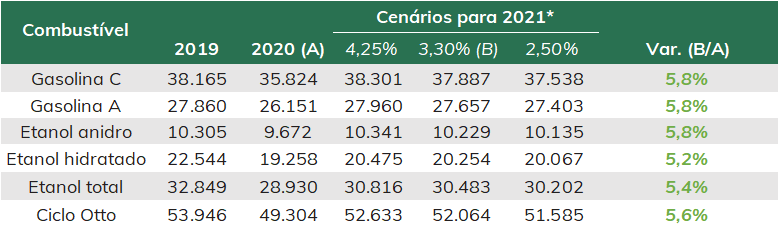

1º Cenário: essa simulação toma como base um crescimento de 4,25% do PIB no ano-calendário de 2021 – o que, em meio à conjuntura atual, pode ser considerado otimista. Com isso, a procura por Ciclo Otto seria de 52.633 mil m³, volume que supera 2020 em 6,8%, mas se posiciona 2,4% abaixo de 2019. Desse total, 20.475 mil m³ corresponderia à procura por etanol, crescimento anual de 6,3%.

2º Cenário: esse cenário apresenta maior probabilidade de ocorrência e considera um aumento de 3,3% no PIB brasileiro no ano corrente frente à 2020, levando as vendas de C.O. para 52.064 mil m³, crescimento anual de 5,6%, mas queda de 3,5% no comparativo com 2019. Sob a ótica do hidratado, a demanda se posicionaria em 20.254 mil m³, aumentando em 5,2% em relação à 2020.

3º Cenário: a última possibilidade estima que o PIB apresente crescimento de apenas 2,5%, o que levaria a um aumento de 4,6% em relação ao volume de C.O. comercializado no ano anterior, para 51.585 mil m³ – queda de 4,4% frente a 2019. Neste caso, a demanda por hidratado cresceria em 4,2% no comparativo anual, para 20.067 mil m³.

Cenários para o Ciclo Otto (mil m³)

Fonte e elaboração: StoneX.

Conclusão

Considerado os cenários expostos, parece provável que os Cenário 02 e 03 possuam maior probabilidade de acontecer, sendo que a intensidade do crescimento econômico em 2021 dependerá da contenção da pandemia no Brasil. Em ambos os casos, ainda que a procura por C.O. aumente frente à 2020, ela se mantém pressionada quando comparada com anos anteriores.

Evidentemente, essa conjuntura também sinaliza demanda arrefecida por etanol hidratado, com consequente menor estímulo à produção do álcool na temporada 2021/22 do Centro-Sul. Em conjunto com o firme ritmo de fixação de açúcar nas telas de 2021 e custos ligados à mudança de mix, questões detalhadas por nós na última semana, as incertezas sob o lado da procura pelo biocombustível reforçam o maior direcionamento de cana para o açúcar na próxima safra.

Considerando toda a dinâmica apresentada, ressalta-se que a StoneX divulgará novas estimativas para o ciclo sucroalcooleiro no Centro-Sul em 2021/22 no início de abril, que moldará com maior precisão as perspectivas para o mix produtivo e oferta de açúcar e etanol. Em conjunto, traremos atualizações para a safra 2020/21 (set-ago) no Norte e Nordeste brasileiro e para o saldo global de açúcar no ciclo internacional corrente (out-set).

#11* e etanol PVU em Ribeirão-Preto (R$/L)

*Maio/21 do #11 convertido para etanol equivalente. Fonte: ICE/NY & StoneX. Elaboração: StoneX.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.