Com a proximidade do fim da temporada 2021/22 (abr/21-mar/22) de cana-de-açúcar no Centro-Sul, o mercado começa a se atentar às tendências para o setor de etanol de milho. Ainda que a produção do biocombustível a partir do cereal seja relativamente constante ao longo do ano, a sua relevância cresce na medida em que as usinas sucroenergéticas encerram suas operações de colheita.

Este contexto foi intensificado em 2021 pela firme quebra de produtividade no cinturão canavieiro, conferindo maior aperto no balanço de O&D do etanol no mercado doméstico. Respondendo a esse fator, bem como à firme apreciação do dólar comercial e valorização do petróleo Brent, os preços do álcool operam em patamares recordes.

A cotação PVU do hidratado, com base em Ribeirão Preto/SP, apresenta alta anual de 59,3%, para R$ 3,95/L nesta sexta-feira (10). De modo similar, o preço do anidro nas usinas atinge R$ 4,05/L (+58,8%). Ao longo do ano, a preocupação com a disponibilidade do produto resultou em discussões acerca da redução da taxa mistura do aditivo na gasolina, além das iniciativas para zerar a tarifa de importação do biocombustível.

Parte destes riscos vieram de projeções baseadas em quebra abrupta de TCH para a safra corrente no Centro-Sul, tornando o balanço do biocombustível ainda mais apertado. Nossa percepção, contudo, é de que a moagem encerre 2021/22 em 530,8 milhões de toneladas, fazendo como que a oferta de álcool seja suficiente para o suprimento da demanda, mesmo que as importações permaneçam arrefecidas.

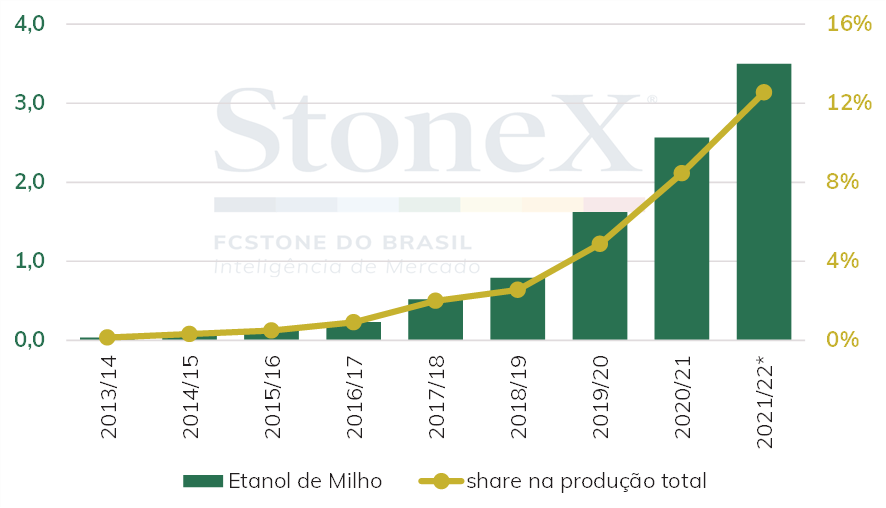

No entanto, tal análise considera que a produção de etanol de milho entre abril/21 e março/22 totalize 3,5 milhões de m³, representando um avanço anual de 34,6%. Analisando o desempenho recente da destilação no Centro-Sul, parece provável que tal fabricação seja confirmada – tendência que também responde à compra antecipada de milho por boa parte das usinas, que se protegeram dos riscos que penalizaram a safra 2020/21 (fev/21-jan/22) do cereal, com consequente suporte às cotações.

Produção de etanol de milho no Centro-Sul (milhões de m³)

*Estimativa. Fontes: UNICA e StoneX. Elaboração: StoneX.

Para o próximo ciclo, por sua vez, as perspectivas se mostram ainda mais positivas. Em primeiro lugar, o etanol tende a permanecer em patamares sustentados, em vista do período de entressafra mais longo no Centro-Sul e dos fatores altistas que ainda podem guiar o dólar comercial e os futuros do Brent. No caso do petróleo, contudo, as perspectivas ainda dependerão do desempenho da demanda, em meio à descoberta de novas variantes da Covid-19 (análise completa aqui).

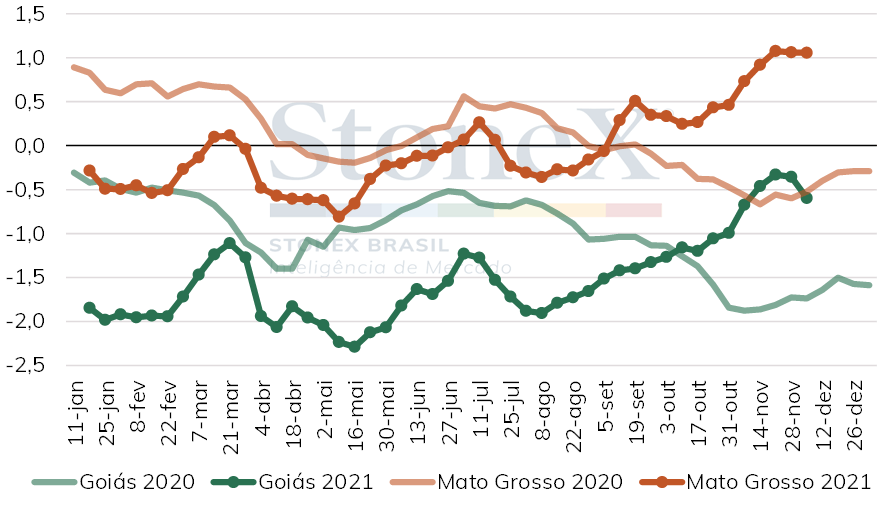

Para além da dinâmica de preços do etanol, outra variável que pode continuar favorecendo a margem das usinas é o próprio mercado dos coprodutos. No caso dos grãos de destilaria (DG’s), o ano de 2021 foi marcado por preços bastante sustentados, acompanhando à firme valorização do farelo de soja no mercado interno. De fato, nossos indicativos apontam que o preço do DDG em Mato Grosso e Goiás teve uma apreciação de cerca de 36% no comparativo com o final de abril/20 – período que marcou a eclosão da pandemia da Covid-19.

Mesmo que o preço do milho continue sustentado, a expectativa é de que a margem das usinas que produzem o biocombustível a partir do cereal siga atrativa. De acordo com nossos cálculos, a lucratividade em Mato Grosso alcançou R$ 888,3/tonelada de milho na média de novembro, acumulando alta anual de 162%. O mesmo desempenho é registrado em Goiás, com a margem alcançando R$ 671,3/tonelada de milho (+165%). Ainda que parte desta conjuntura responda à maior demanda por DDG e óleo de milho, o próprio spread entre o etanol e o grão em Mato Grosso opera no campo positivo, em R$ 1,07/L no início de dezembro.

Spread entre o etanol e o milho (R$/L)

Fontes: StoneX, IMEA e Cepea. Elaboração: StoneX.

Diante desta dinâmica, a boa remuneração da operação tem estimulado a entrada de novas usinas na região. Segundo nosso levantamento, a capacidade de produção no Centro-Sul do país já alcança cerca de 6,0 milhões de m³, considerando os projetos de ampliação e construção de novas unidades.

Por isso, nossa expectativa é de que a produção em 2022/23 (abr-mar) tenha um salto anual de 12,8%, para 4,0 milhões de m³. Em um horizonte de longo prazo, o avanço do setor será de extrema importância para o suprimento da demanda doméstica, já que o futuro se mostra promissor para o aumento do consumo de biocombustíveis, diante do RenovaBio e compromissos firmados pelo Brasil na COP26.

Levando em consideração que o etanol compete com o açúcar na decisão do mix produtivo das usinas sucroenergéticas, a ampliação da capacidade de destilação a partir do milho deve contribuir, sobretudo, em períodos em que o açúcar opera com prêmio sobre o biocombustível – o que deve ocorrer com certa frequência nos próximos anos, dado que a Índia tende a perder participação no mercado açucareiro global.

Sendo assim, a expansão do mercado de etanol de milho será variável chave para fechar o balanço entre O&D do biocombustível em um horizonte de longo prazo e, inclusive, para reforçar o papel brasileiro no mercado internacional. No entanto, para traçar perspectivas mais assertivas para o futuro deste mercado, é importante entender as tendências para a oferta de milho no Brasil.

Contextualização e perspectivas para a produção de milho

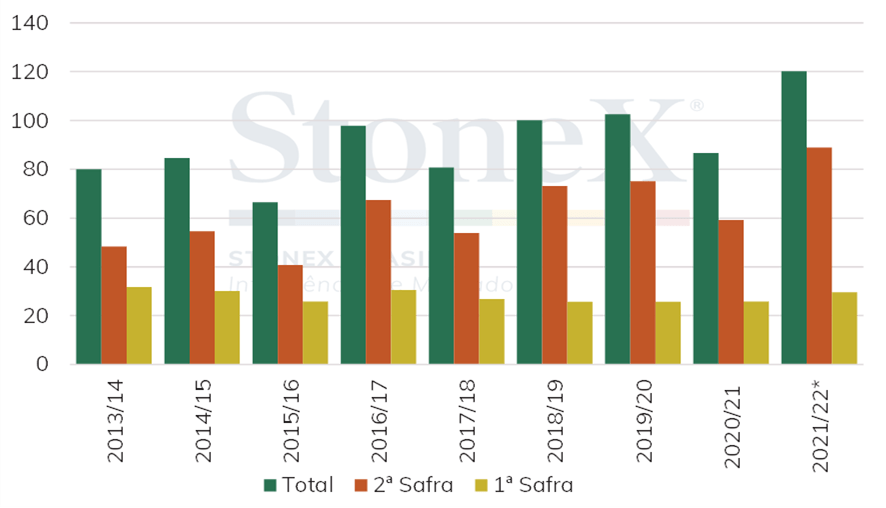

Após um cenário bastante adverso em relação à oferta do cereal na temporada 2020/21 (fev/21- jan/22) no Brasil, principalmente com a quebra da safrinha, a expectativa é de uma produção mais robusta em 2021/22. Considerando as 3 safras, a produção total brasileira está estimada em 120,1 milhões de toneladas pela StoneX, o que, caso concretizada, representaria um crescimento de 38,9% no comparativo anual e um recorde para o país.

Apesar da perspectiva bastante favorável em relação à produção do cereal, não se pode dizer que teremos um balanço de oferta e demanda folgado, em especial no primeiro semestre de 2022. Durante a primeira metade do ano, a demanda pelo milho é suprida basicamente pelos estoques iniciais, estimados em 10,25 milhões de toneladas para a temporada 2021/22, e pela produção da 1ª safra, estimada em 29,6 milhões de toneladas.

Desconsiderando as exportações no primeiro semestre, visto que os embarques são significativamente mais volumosos na segunda metade do ano e, de forma simplificada, adotando o consumo doméstico no primeiro semestre como metade da demanda total estimada pela StoneX para a safra 2021/22, a disponibilidade seria de 39,8 milhões de toneladas para suprir 37,8 milhões de toneladas demandadas.

Além disso, o balanço de oferta e demanda no primeiro semestre pode ser ainda mais justo, visto que, em função das irregularidades climáticas observadas no Rio Grande do Sul ao longo do mês de novembro, é provável que a StoneX reduza sua estimativa de produção para a safra de verão do estado, atualmente em 4,9 milhões de toneladas.

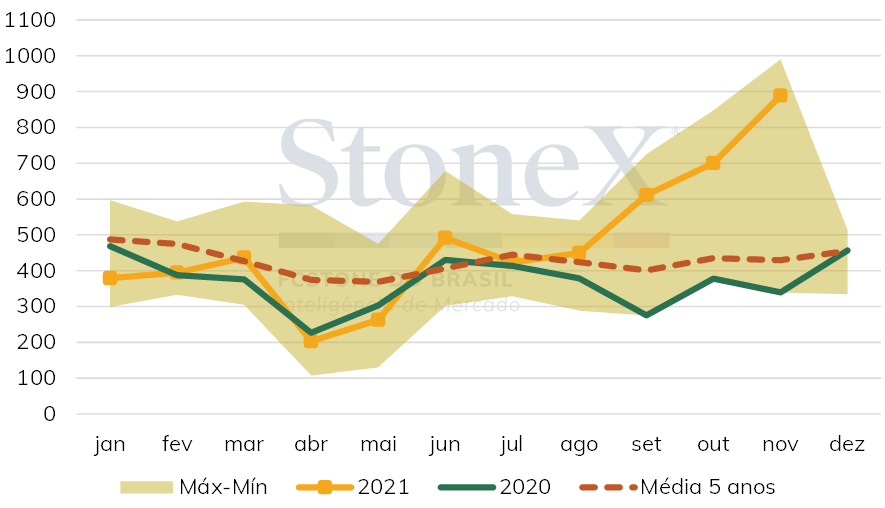

Margem das usinas de etanol de milho (R$/t de milho)

Fontes: Cepea, CCEE e StoneX. Elaboração: StoneX.

Produção de milho no Brasil (milhões de toneladas)

*Estimativa. Fontes: Conab e StoneX. Elaboração: StoneX.

Para o setor de etanol, pode-se dizer que esse cenário não é tão preocupante, visto que, de modo geral, a maior parte das usinas costuma adquirir seus insumos antecipadamente. Assim, grande parte do milho necessário para as operações no início de 2022 já estaria originada.

Para a metade final de 2022, a tendência, ao menos por enquanto, é de um cenário mais confortável em relação ao balanço de O&D do cereal. Como já comentado, espera-se uma produção total recorde para a safra 2021/22 do cereal, impulsionada, principalmente, pela safrinha, estimada também em um volume recorde, de 88,9 milhões de toneladas – crescimento de 50,1% no comparativo anual.

Mesmo com a expectativa de elevada demanda doméstica pelo milho brasileiro, em especial para a alimentação animal, e de recuperação do volume exportado, atualmente estimado em 41 milhões de toneladas, contra 18,5 milhões na safra anterior, os estoques finais em 2021/22 ficariam em 14,9 milhões de toneladas, significativamente acima das 10,25 milhões de toneladas estimadas para o ciclo atual – o que abre espaço para alguma pressão negativa sobre o preço do grão no mercado interno, especialmente após a colheita da safra de inverno.

Assim, pode-se dizer que tanto em termos monetários quanto em termos volumétricos o mercado do milho em 2022 deverá ser mais favorável para as usinas em comparação com este ano.

Traçando uma perspectiva de mais de longo prazo, a oferta do cereal deve acompanhar o consumo, favorecendo a expansão da produção de etanol de milho. Isso porque o Brasil possui terra disponível para expansão da agricultura. O espaço destinado ao cereal pode avançar sobre pastagens, bem como sobre áreas desocupadas pela colheita da soja – neste caso, a expansão seria especificamente para a safrinha. Além disso, apesar dos expressivos ganhos de produtividade dos últimos anos, ainda há espaço para avanços, principalmente com o desenvolvimento tecnológico do setor.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.