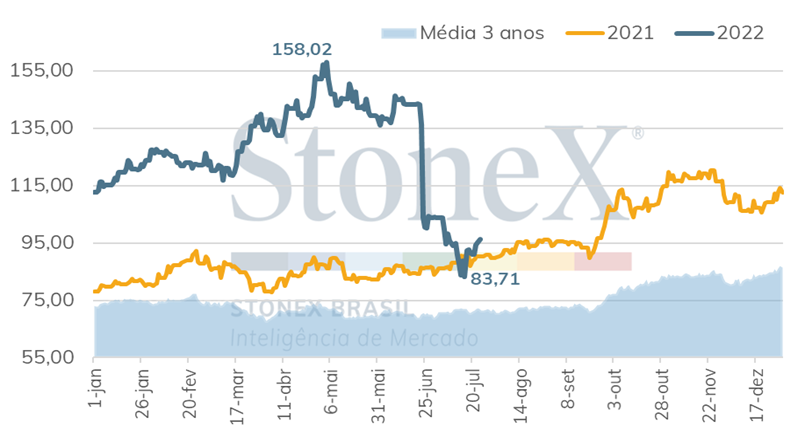

Na primeira metade de 2022, o mercado de algodão passou por grandes mudanças, com revisões de fundamentos e tendências, o que culminou na inflexão da trajetória de preços da pluma. Os contratos futuros, que estavam nos patamares mais altos desde 2011, sofreram uma intensa reversão a partir de junho, levando-os a sucessivas quedas que romperam pontos de suporte. Em seu momento mais enfraquecido do ano, a fibra natural estava precificada em US¢ 83,71/lp, e, apesar de ter conseguido recuperar parte de seu valor, o dezembro/22 ainda encontra obstáculos para romper a barreira dos US¢100/lp.

Evolução preços algodão (US¢/lp)

O algodão começou o ano em alta, continuando a trajetória que vinha prevalecendo desde meados de 2020, e, a partir de abril, o contrato de julho/22 chegou a US¢158,02/lp. Esse resultado derivou basicamente de dois fatores. O primeiro deles era o descompasso entre oferta e demanda: com os estímulos e transferência de renda dos governos, o consumo de derivados têxteis voltou a crescer após o soluço em 2020, no início da pandemia. Contudo, a oferta não conseguiu acompanhar essa retomada, o que ajudou a sustentar os preços nos últimos anos. O segundo fator, e mais predominante, foi a massiva entrada de agentes especulativos – especialmente fundos. Diante da valorização expressiva da pluma, esse grupo de investidores passou a enxergar o algodão com um investimento atrativo, especialmente por conta da dinâmica das Posições On-Call.

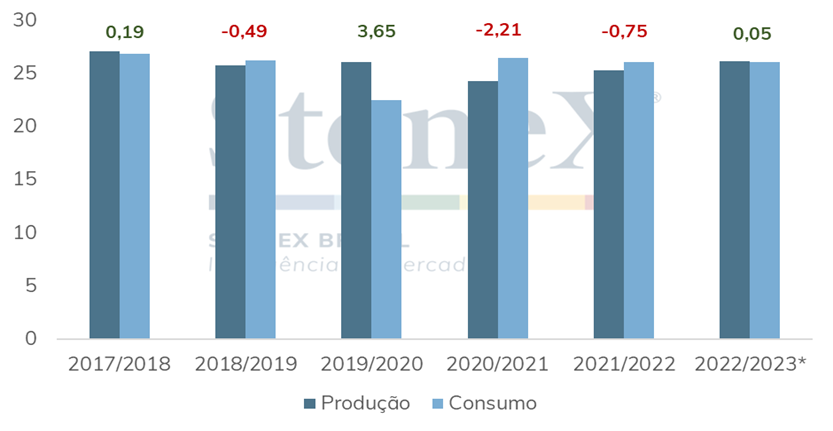

Balanço de oferta e demanda global (em milhões de toneladas)

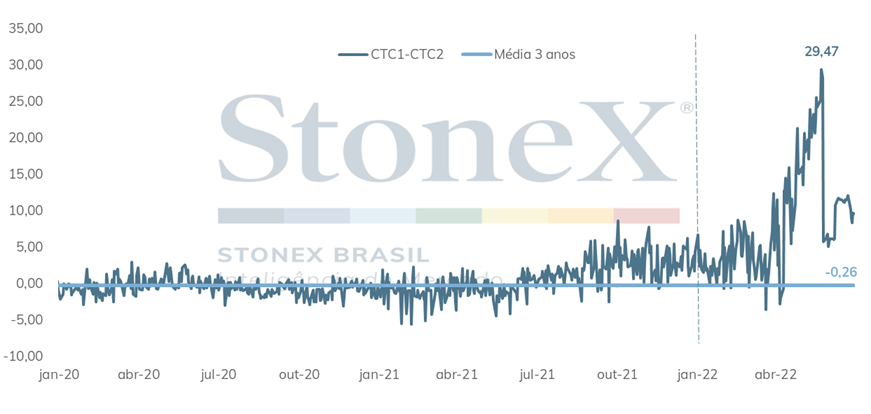

Resumidamente, no mercado físico, uma das opções para as fiadoras adquirirem algodão das tradings é utilizando uma modalidade conhecida como Vendas On-Call, que são contratos de algodão físico em que o preço está “a fixar”. Quando as duas partes chegam a um acordo, um contrato futuro normalmente é vendido para fazer o hedge da operação. Até o vencimento do contrato utilizado, as fiadoras precisam fixar o preço, e quando isso ocorre, a posição vendida aberta no início do acordo é comprada de volta, liquidando o hedge. Desse modo, um maior número de Vendas On-Call está ligado à uma maior demanda pelos futuros da pluma. Os especuladores também podem se aproveitar de um volume alto de Vendas On Call para antecipar compras no mercado futuro, uma vez que os preços deverão ser fixados e a posição vendida aberta no início do acordo deverá ser comprada de volta em um momento posterior, dando suporte às cotações.

Existem também as “Compras On-Call”, que também são contratos de algodão físico em que o preço está “a fixar”. Neste modelo, geralmente as tradings estabelecem um acordo de compra junto a um produtor/cooperativa com preço a fixar, e quando esse produtor/cooperativa fixa o preço, a posição comprada aberta no início do acordo é vendida, liquidando o hedge. Um maior número de Compras On-Call indica uma maior oferta dos futuros. Nesse tipo de operação, normalmente a trading está na ponta compradora do mercado físico, enquanto o produtor/cooperativa está na ponta vendedora. Os especuladores também podem se aproveitar de um volume alto de Compras On Call para antecipar as vendas no mercado futuro, uma vez que os preços deverão ser fixados e a posição comprada aberta no início do acordo deverá ser vendida de volta em um momento posterior, pressionando as cotações.

Durante o ciclo 21/22, houve um aumento de Vendas On-Call, o que chamou a atenção dos fundos. As fiadoras adotaram uma estratégia que se posteriormente se mostrou não ser a mais adequada. Diante do constante aumento das cotações da pluma, esperavam um momento de queda para fixar suas posições, mas isso não ocorreu, restando poucas sessões para comprarem os contratos que estavam comprometidas, dado a proximidade do vencimento. Assim, uma pressão de compra se instalou em um mercado menos líquido, o que proporcionou lucros grandes aos agentes especulativos, que revenderam as posições a preços muito acima do que adquiriram.

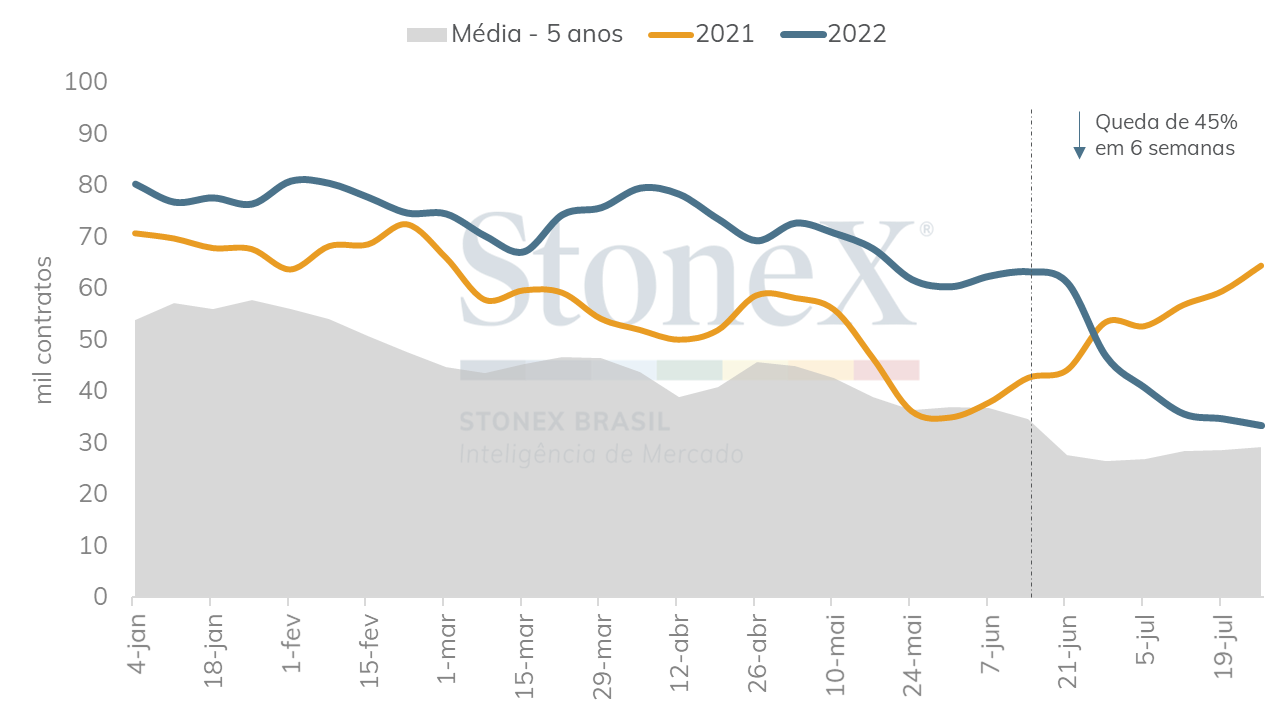

Dessa maneira, contrato após contrato, os preços do algodão continuaram a crescer, encontrando suporte na dinâmica das posições On-Call. Assim, durante esse período, a participação dos fundos que entraram comprados no mercado (long positions) ficou muito acima da média, aumentando a influência desses agentes na dinâmica do algodão.

A trajetória de alta, no entanto, encontrou limites a partir de maio. Em primeiro lugar, as precificações estavam em patamares muito elevados, e que poderiam causar uma destruição de demanda. Os custos de produção do setor têxtil decorrentes do aumento dos preços do algodão estavam contraindo a margem de lucro da indústria, uma vez que as empresas não eram capazes de repassar completamente esse aumento nos gastos para o consumidor. Isso já sinalizava uma possível substituição do algodão para fibras sintéticas, que estavam muito mais baratas que a pluma. Além disso, uma possível estagnação da economia global já estava se desenhando no período. O avanço da inflação, lockdowns na China e o conflito entre Rússia e Ucrânia poderiam frear o consumo de derivados da pluma, uma vez que esses bens são mais sensíveis à renda – ou seja, as famílias priorizariam a compra de produtos essenciais como alimentos ao invés de gastar com roupas quando o orçamento é reduzido.

Dessa forma, a trajetória de preços do contrato contínuo não era condizente com a realidade que estava se formando. As altas cotações acabaram sendo artificialmente elevadas por meio do fator especulativo, potencializado pela dinâmica das posições On-Call. Mesmo problemas de oferta, especialmente relacionados à seca que atingiu o Cotton Belt norte-americano, não explicariam sozinhos o valor que os contratos assumiram entre abril e maio desse ano.

A “bolha” que havia se formado então começou a apresentar sinais de que não iria mais conseguir se sustentar. Em meados de junho, o spread entre o julho/22 e o dezembro/22 chegou a ser maior que US¢20, muito acima da média para a commodity. Logo, quando o N22 venceu e perdeu liquidez, os preços do próximo contrato já estavam muito abaixo.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.