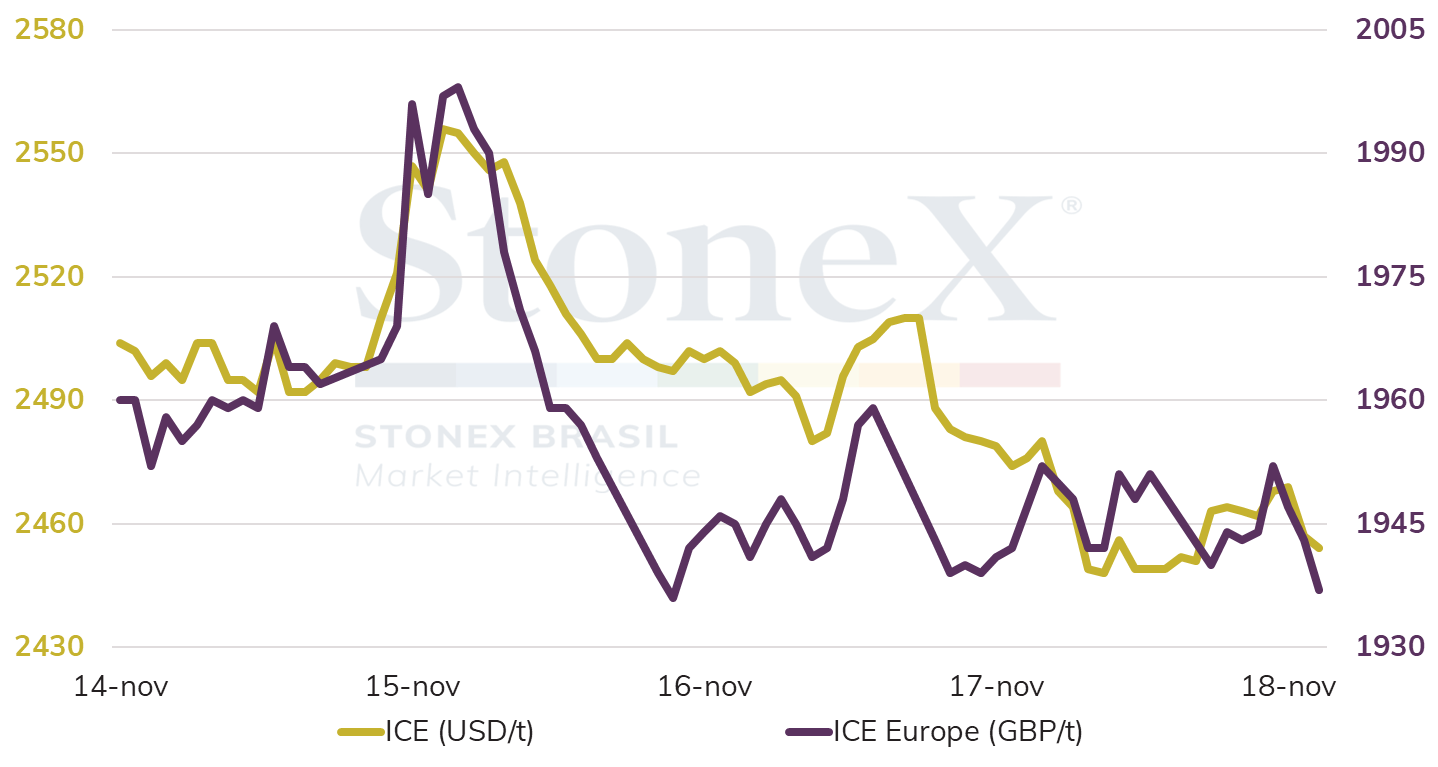

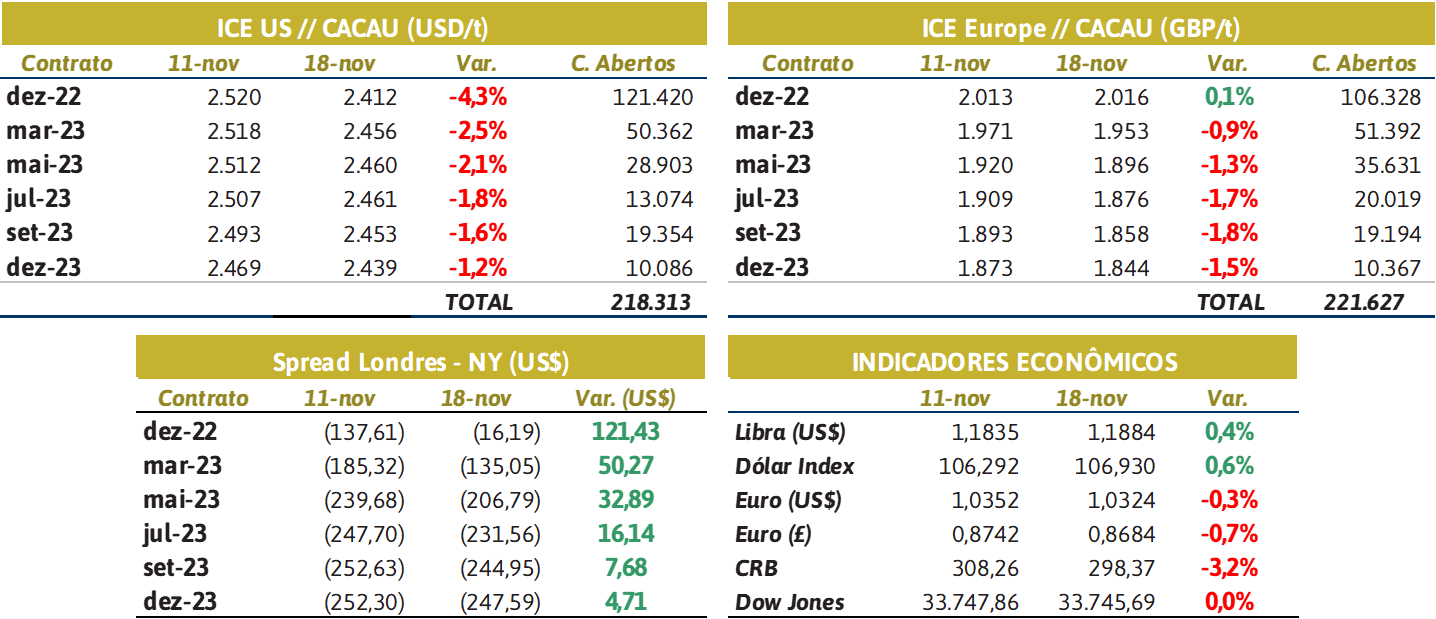

Os contratos futuros de cacau com o segundo vencimento mais próximo nas bolsas de Nova Iorque (ICE) e Londres (ICE Europe) terminaram a última semana em queda, com os preços sendo pressionadas pelos volumes mais robustos das entregas na Costa do Marfim após o fim da greve do porto de San Pedro, o principal ponto de escoamento da produção cacaueira do país.

Em Nova Iorque (ICE), o contrato futuro para março de 2023 teve uma oscilação negativa de 2,5% entre 11 e 18 de novembro, variando de US$ 2.518/t para US$ 2.456/t durante a semana. Já o contrato de mesmo vencimento na bolsa de Londres (ICE Europe) observou uma queda menos expressiva que seu par, caindo 0,9% no período, de GBP 1.971/t para GBP 1.953/t. A retomada das atividades do porto marfinense resultou no fim de uma sequência de altas históricas, na qual Nova Iorque registrou as maiores cotações em 5 meses e Londres em mais de 2 anos.

Intraday Semanal (contrato mais ativo) – 14/11 a 18/11

No dia 14 de novembro, o porto de San Pedro, o mais importante do Oeste Africano para a exportação de cacau, retomou as atividades após negociações entre funcionários, exportadores e autoridades. Foi acordado que os trabalhadores portuários receberão um aumento de mais de 50 francos CFA (moeda local) para cada saca. Dessa forma, com a oferta da amêndoa marfinense retomada, os preços da commodity registraram uma queda no mercado global, revertendo o cenário de alta anteriormente observado.

Com relação a um possível aumento de custo da commodity devido ao pagamento de um prêmio (LID) em relação ao valor praticado em bolsa, empresas já têm se preparado para um cenário em que isso seria mais exigido pelos exportadores, sobretudo na Costa do Marfim, responsável por cerca de 40% de todo cacau mundial exportado.

Neste contexto, tanto o CCC (conselho de cacau e café da Costa do Marfim) quanto o Cocoabod (marketing board do governo ganense) têm se organizado melhor com relação a essa exigência. Além disso, Nigéria e Camarões também têm mostrado inclinação a aderir um modelo de cobrança de prêmio de exportação parecido, o que deve dar força para que esta dinâmica seja respeitada. Nesse cenário, Vale ressaltar que com uma estimativa de déficit no saldo entre oferta e demanda de cacau para a safra 2022/23 (out-set), esses governos têm ganhado poder de barganha nas negociações de um prêmio de exportação obrigatório, o chamado LID ou living income diferential (ou diferencial mínimo de subsistência, em português), que tem como objetivo melhorar a condição de vida dos fazendeiros de cacau no oeste africano.

Dessa forma, caso de fato seja colocado em prática pelo mercado um LID proposto pelo Cocobod de US$ 400/ton em todas as exportações de cacau, existe a possibilidade de um encarecimento da amêndoa para o consumidor nos demais elos da cadeia. No atual cenário, é importante notar que a pressão feita pelos produtores e organizações de cacau no Oeste Africano tem aumentado, tomando posturas mais duras com relação à exigência do LID, que tem sido compensado por uma redução do pagamento do diferencial de origem das amêndoas.

Nesse sentido, medidas como a proibição de visitas às lavouras, boicotes e negação das verbas de sustentabilidade promovidas como retaliação por parte das autoridades marfinenses, podem dificultar o acompanhamento da safra e pressionar as empresas a de fato cumprirem as exigências dos países exportadores na região. Vale ressaltar, que ameaças de boicotes são algo que nunca havia acontecido antes, gerando uma pressão inédita às empresas importadoras de cacau e aumentando o nível de imprevisibilidade no complexo cacaueiro, o que pode provocar uma maior volatilidade das cotações.

O Oeste Africano tem observado temperaturas acima do usual para o período nas últimas semanas, com previsão para que o calor adentre o mês de dezembro e continue até o fim do ano. Segundo análise de especialistas, é pouco provável que as altas temperaturas na Costa do Marfim e em Gana afetem a produção cacaueira em razão de os países terem recebido previamente um volume de precipitação suficiente para manter a umidade do solo adequada nas lavouras. Adicionalmente, previsões de longo-prazo apontam que partir de fevereiro o clima na região comece a esfriar, o que é visto como um fator positivo para as colheitas por ser o final de um longo período de estiagem, aumentando a taxa de sobrevivência da safra secundária.

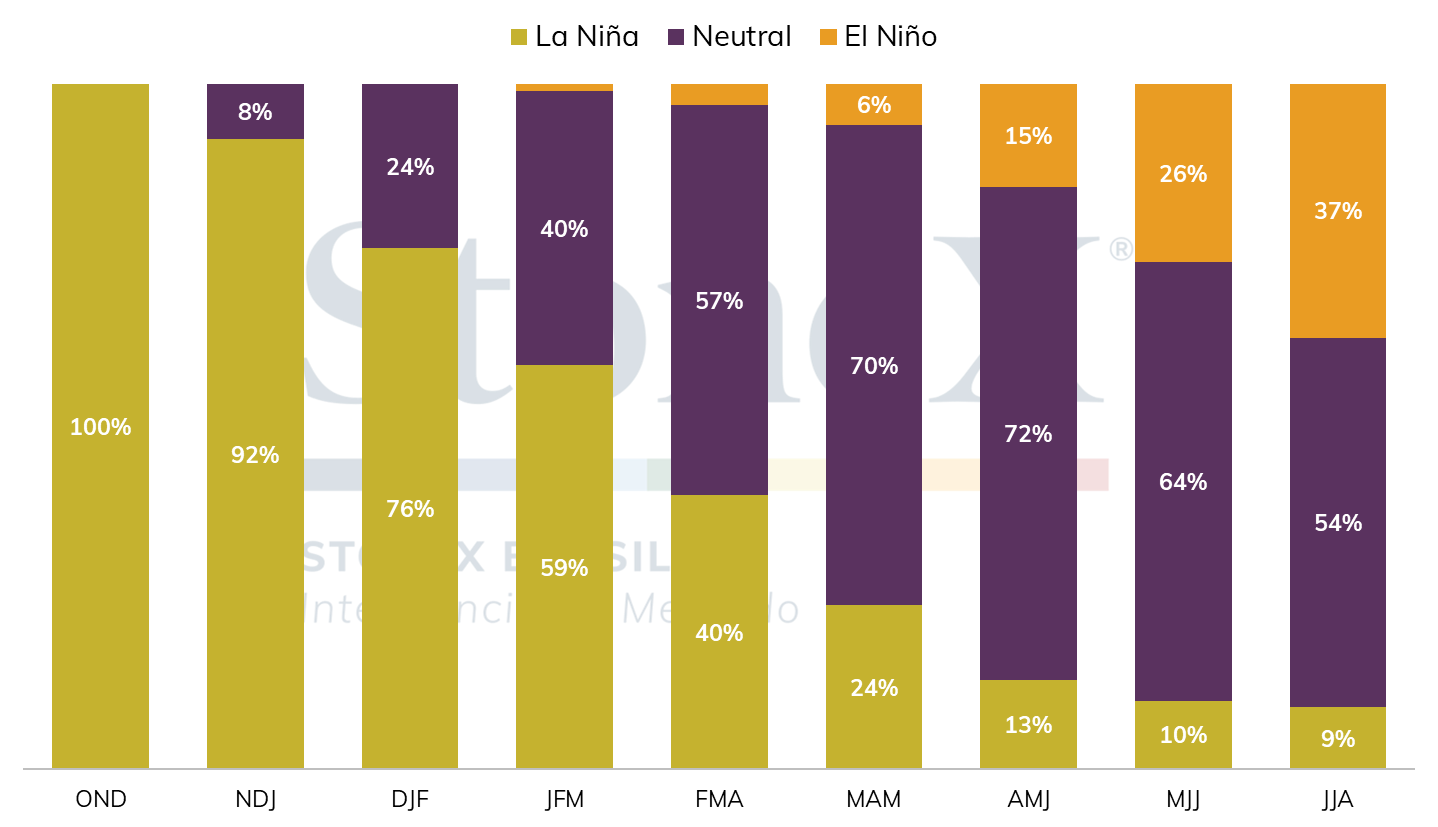

As últimas quatro safras, de 19/20 a 22/23, se deram durante um período de clima relativamente bom e com presença de La Niña, fenômeno climático que beneficia as plantações de cacau. A duração de 3 anos para tal fenômeno é rara, e foi simultânea à pandemia, às rupturas nas cadeias logísticas globais e à guerra na Europa, que apesar de resultarem na desaceleração do consumo global, ainda apresentou indicativos de crescimento a uma taxa de 1% por ano neste período. Desse modo, esses fatores apontam que a atual temporada pode resultar num pequeno déficit e manter uma razão estoque/uso baixa. Portanto, considerando um cenário conservador em que o consumo mantenha o mesmo ritmo, adversidades climáticas – mais prováveis de ocorrer após o fim do La Niña – podem causar problemas na oferta da amêndoa e alavancar seus preços no mercado.

Previsão probabilística de ocorrência de El Niño/La Niña

Fonte: IRI/CPC, NOAA. Elaboração: StoneX.

Atualmente, o modelo de previsões probabilísticas do NOAA aponta para um encerramento do La Niña após o início do próximo ano. Apesar de as projeções para o decorrer de 2023 até o momento apontarem para uma maior probabilidade de neutralidade, destaca-se a ampliação das chances de El Niño a partir do trimestre entre março e maio. Caso as próximas atualizações do NOAA continuem registrando uma ampliação desta tendência, os riscos de longo-prazo para a produção tendem a começar a entrar no radar dos participantes do mercado.

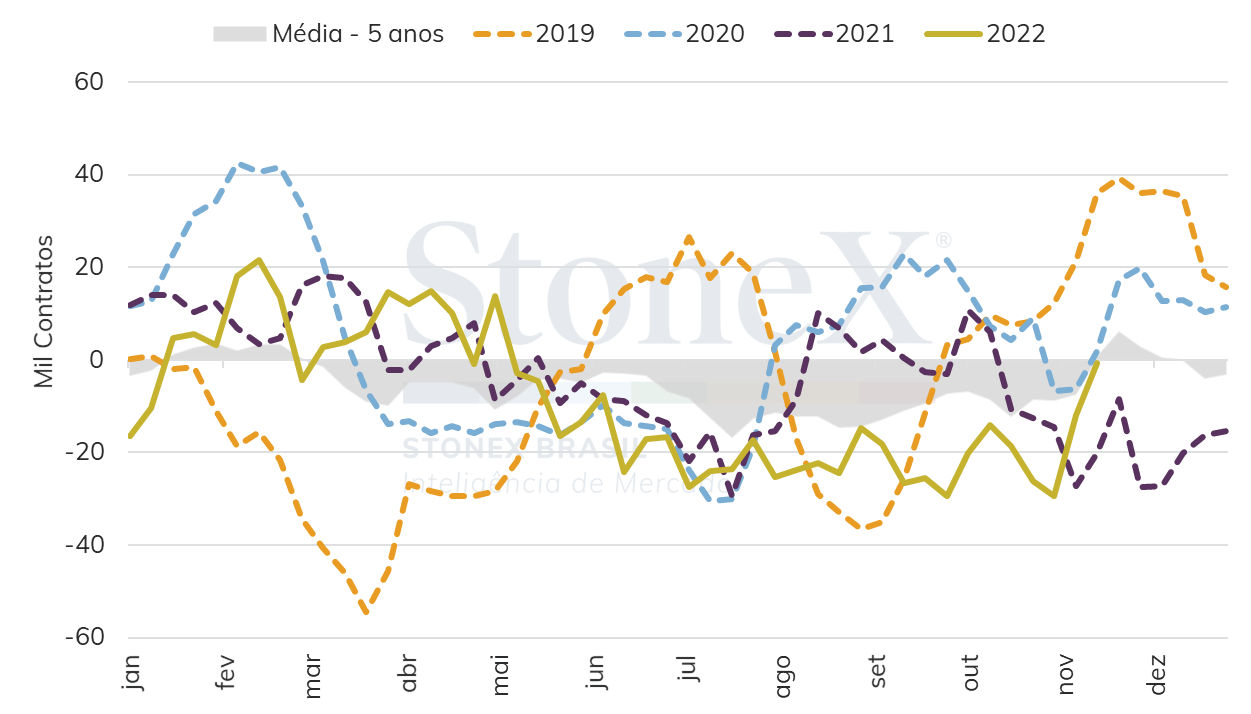

Com relação ao acompanhamento semanal da posição dos agentes na bolsa de Nova Iorque, o relatório mais recente da comissão de negociação de futuros de commodities (CFTC, sigla em inglês), publicado nesta última sexta feira (18), revela uma grande movimentação de saída das posições vendidas por parte dos agentes especuladores, tendência que tem sido observada desde o início do mês de novembro.

Segundo os dados da agência norte-americana, dos dias 1 a 15 de novembro os fundos especulativos passaram de uma posição liquidamente vendida em cerca de 29 mil contratos para uma posição liquidamente vendida em apenas 594 contratos. Vale ressaltar, neste contexto, que essa grande variação da posição líquida dos especuladores decorre de uma saída das posições vendidas, e não um aumento das posições compradas, sendo que houve, inclusive, uma redução das posições compradas no período.

Saldo fundos especulativos em futuros e opções de cacau em Nova Iorque

Fonte: CFTC. Elaboração: StoneX.

Diante do exposto, fica claro que, desde o início do mês de novembro, um movimento de saída das posições vendidas teve grande participação para impulsionar os preços do cacau em Nova Iorque, o que é evidenciado por uma diminuição de mais de 48% do número de contratos vendidos por parte dos especuladores dos dias 1 ao 15 de novembro. Com isso, o número de contratos vendidos por parte dos especuladores passou de 82 mil para 48 mil do início até meados de novembro, dando um forte indicativo de reversão da tendência baixista na percepção dos especuladores.

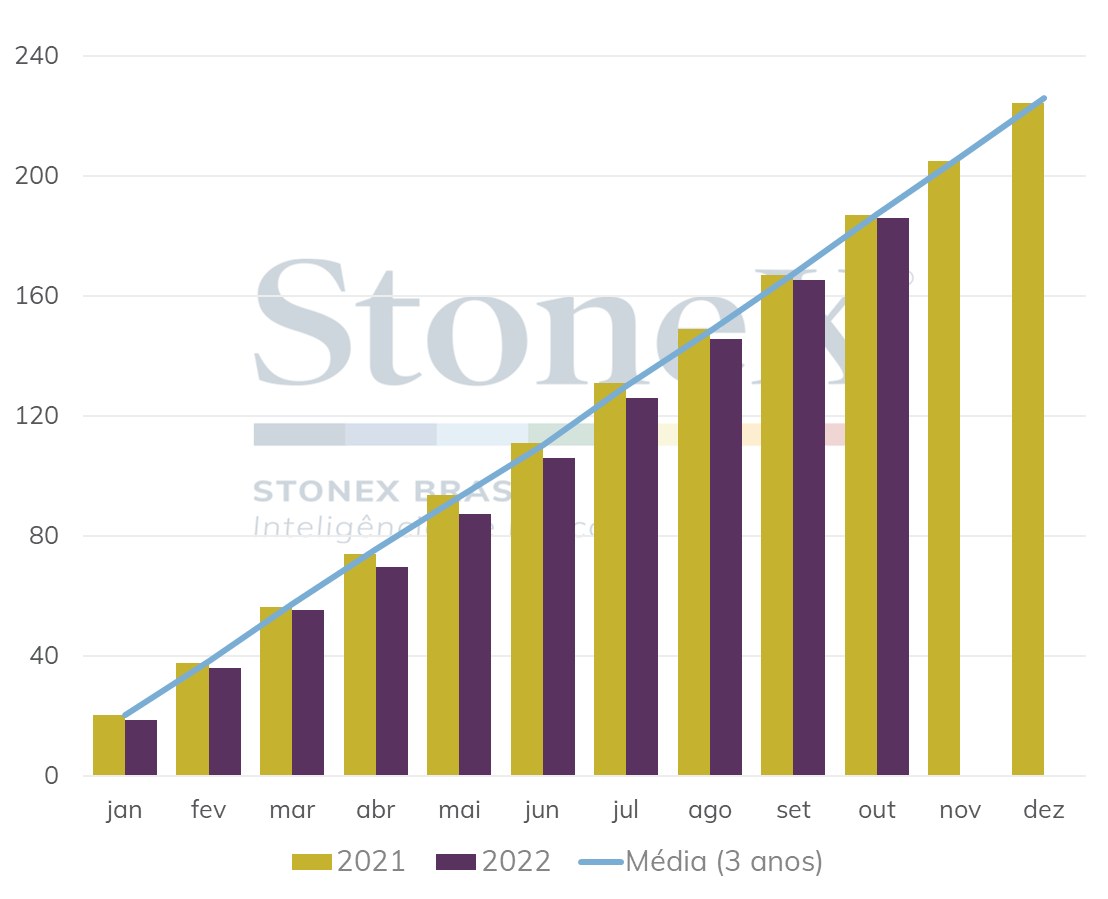

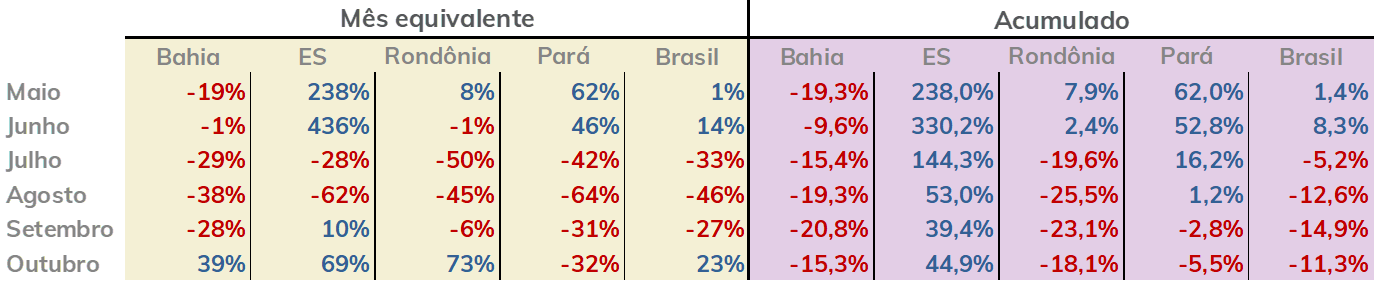

De acordo com dados da Associação Nacional das Indústrias Processadoras de Cacau (AIPC), o Brasil reportou no mês de outubro um montante de 16,8 mil toneladas de cacau recebidas, número 10,6% maior que o observado em setembro e 22,9% maior que o mesmo mês em 2021. No acumulado do ano-safra (mai/22 – abr/23), o país até o momento registrou um total de 129.481 mil tonelada, e apesar de estar acima da média das três últimas temporadas, o volume foi 11,3% menor que o acumulado do mesmo período da safra 21/22, sendo as maiores perdas, respectivamente, em Rondônia, Pará e Bahia.

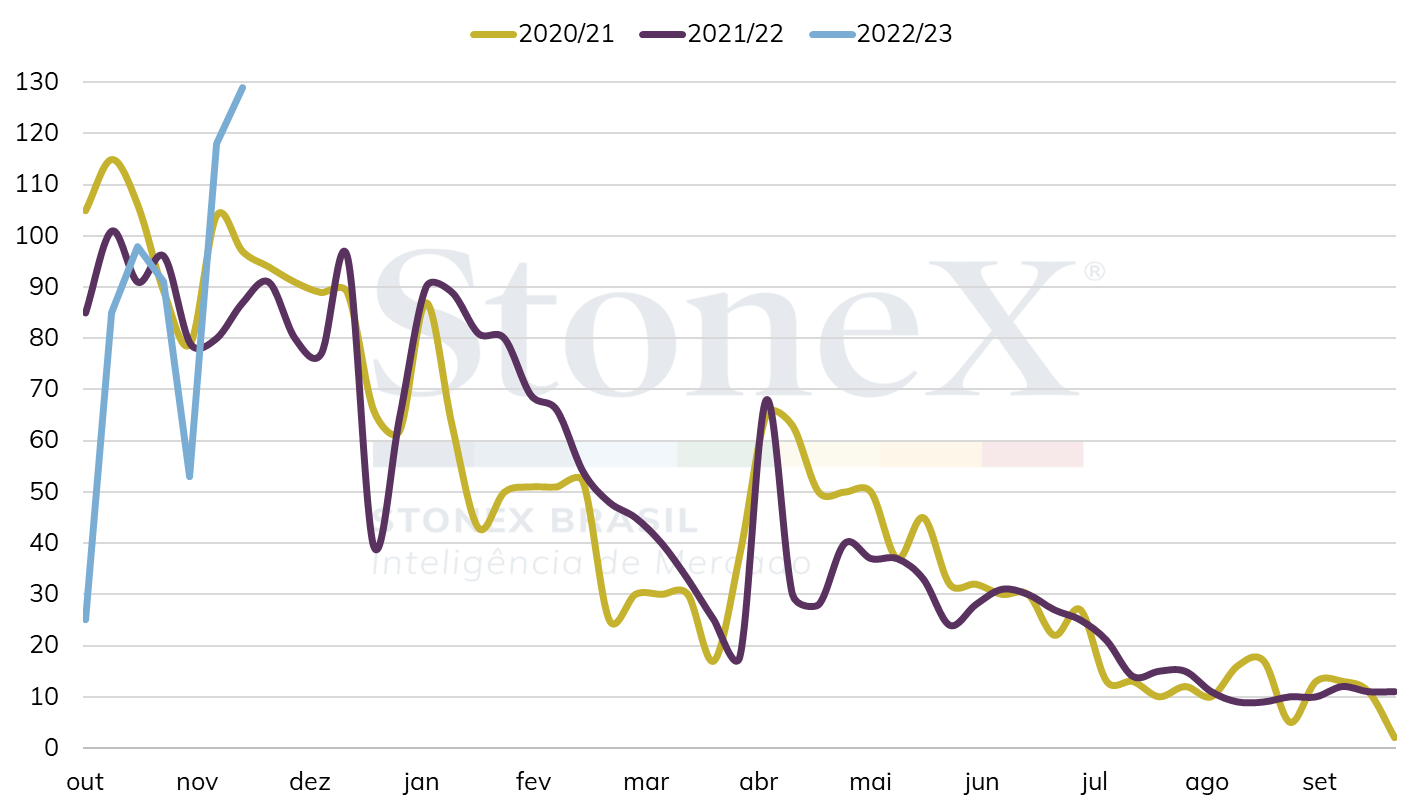

Quanto ao esmagamento, em outubro o Brasil observou um aumento de 5,4% no total de cacau esmagado frente ao mês de setembro e de 3,5% em comparação com o mesmo mês em 2021, ficando 2,7% acima da média dos três anos anteriores. Os dados do esmagamento acumulado nos 10 primeiros meses do ano totalizam 186 mil toneladas, 0,5% menor que as 187 mil no mesmo período do ano passado e 0,6% inferiores à média dos últimos 5 anos. Apesar de marginalmente inferior ao último ano, as moagens, que iniciaram o ano com resultados mais fracos, vêm registrando uma recuperação mês a mês, confirmando a previsão da AIPC de que o consumo de cacau no Brasil se manteria estável e com variações baixas até o final do ano.

Moagens acumuladas de cacau no Brasil (mil t)

Enquanto a Bahia registrou o seu primeiro resultado mensal positivo desde junho, com 13.430 toneladas entregues em outubro, superando em 39,0% o volume entregue no mesmo mês do ano passado, o Pará, que representa cerca de 35% da produção brasileira de cacau, continua apresentando dificuldades.

Desde julho o Pará vem verificando entregas menos volumosas da amêndoa quando comparadas com os meses equivalentes do ano-safra anterior, com a maior queda tendo sido em agosto, cerca de 64% menor que o volume entregue no mesmo período do ano anterior. Em outubro, o estado entregou 2.287 toneladas às esmagadoras associadas à AIPC, montante cerca de 32% menor que o verificado no ano passado.

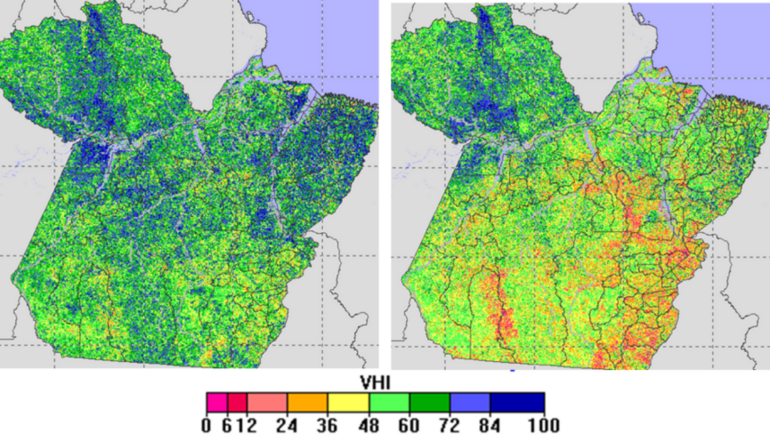

Essa queda brusca da produtividade das lavouras paraenses na comparação mês a mês pode estar associada à piora das condições de cultivo na região, como pode ser observado através do Índice de Saúde da Vegetação (VHI), variável calculada pela Administração Nacional Oceânica e Atmosférica do Departamento de Comércio dos Estados (NOAA) que pondera as condições de umidade do solo e temperatura. Pode-se visualizar nos mapas que uma porção significativa da região onde estão situadas as lavouras de cacau apresenta um VHI significativamente inferior ao mesmo momento em 2021, além de estar abaixo de 40 em diversas áreas, isto é, em uma condição de estresse da vegetação.

Índice de Saúde da Vegetação (VHI) do Pará no mês de novembro de 2021 e 2022, respectivamente

Fonte: NOAA. Elaboração: StoneX.

Em termos acumulados na temporada, o estado teve uma retração de apenas 5,5% na produção devido aos primeiros meses da temporada terem sido mais produtivos, com as entregas substancialmente maiores de maio e junho contribuindo para que o saldo do ano-safra até o momento não seja muito menor que o de 21/22.

Desempenho das entregas de cacau no Brasil na temporada 2022/23 em relação à temporada anterior

Fonte: AIPC. Elaboração: StoneX.

Na última semana, entre os dias 14 e 20 de novembro, o número de entregas nos portos da costa do marfim chegou a 129 mil toneladas, o que representa um aumento de mais de 48% comparativamente à mesma semana na última safra. Entretanto, os números consolidados desde o início da atual temporada até o dia 20 de novembro ainda permanecem cerca de 4% abaixo do valor da última safra.

Nesse contexto, vale lembrar que o forte número de entregas da última semana provavelmente é resultado de um represamento das amêndoas, que não puderam ser entregues nas semanas anteriores devido a uma greve feita pelos trabalhadores do porto de San Pedro, na Costa do Marfim. Além disso, uma certa redução do elevado nível de chuvas também pode ter ajudado no escoamento da commodity na última semana.

Entregas semanais de cacau na Costa do Marfim (mil toneladas)

Fonte: GEPEX. Elaboração: StoneX.

TABELA DE INDICADORES

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.