Atualmente, o contexto da conjuntura econômica global tem se mostrado bastante complexa para o mercado, que além de ainda lutar para se recuperar das rupturas logísticas causadas pela pandemia da Covid-19, tem enfrentado a forte aceleração da inflação e o temor de uma recessão da economia global. O contexto turbulento tende a atuar de forma baixista sobre as cotações de café, ao elevar a aversão ao risco e diminuir o apetite dos investidores por ativos de risco – como o café – e por um possível impacto no crescimento do consumo da bebida. No entanto, a constante queda dos estoques certificados de café arábica tem se unido às dúvidas em relação à produção brasileira para sustentar as cotações acima dos patamares de US¢ 200,00/lb. Em 2022, o contrato mais líquido de café arábica oscilou até o final de julho entre a faixa de US¢ 195,30/lb e US¢ 258,45/lb, com um valor médio de US¢ 227,60/lb durante o período. Este valor se encontra significativamente maior que as médias de 2020 e 2021, por exemplo, que ficaram em US¢ 112,05/lb e US¢ 169,26/lb, respectivamente.

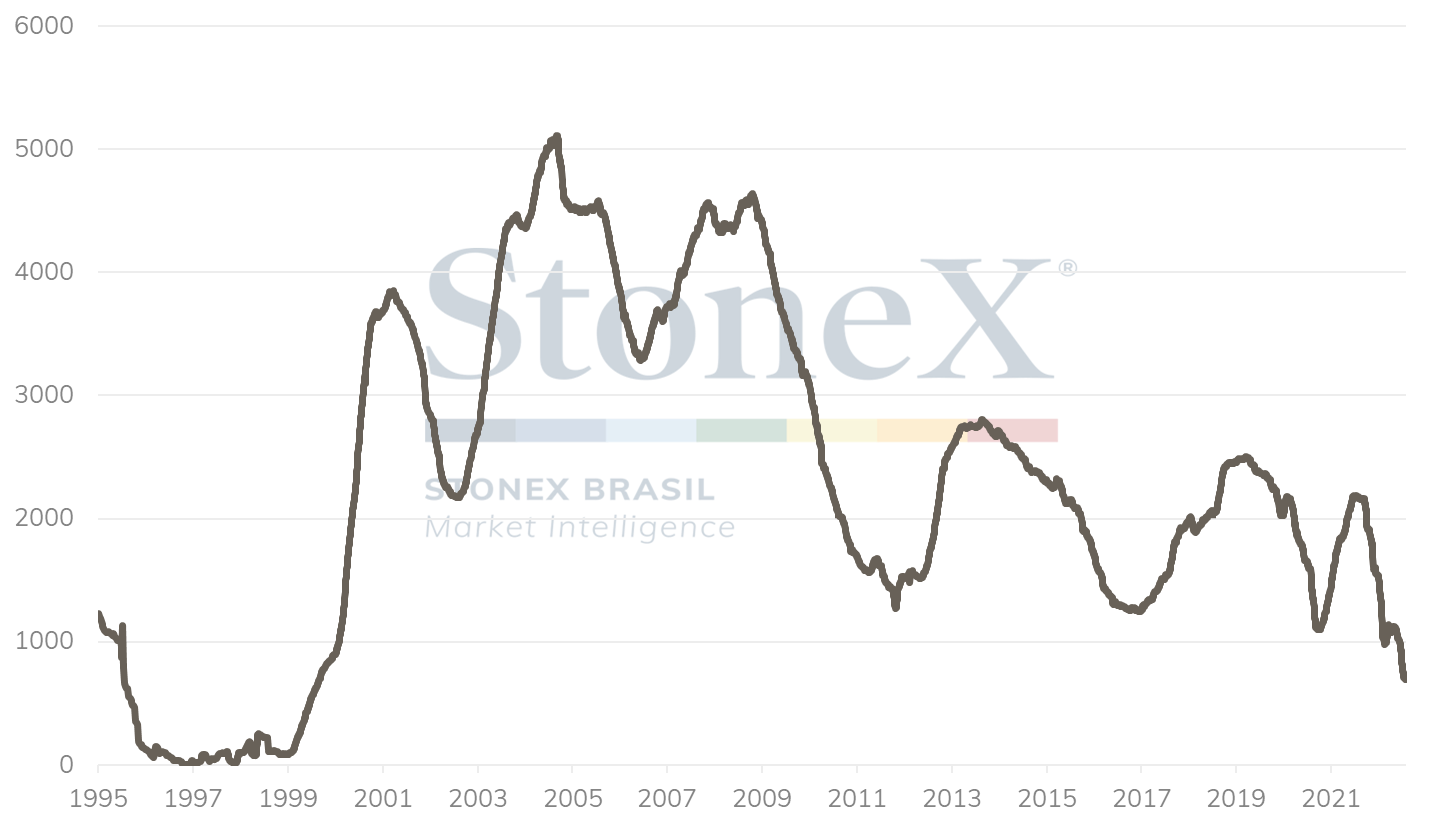

Estoques certificados de café arábica na ICE NY (mil sacas)

Neste ano, os estoques certificados na ICE em Nova Iorque recuaram de aproximadamente 1,5 milhões de sacas para cerca de 700 mil sacas, uma intensa queda de 837 mil sacas, ou de 54,5% em seu volume. Se considerarmos desde o momento em que os estoques iniciaram a trajetória de forte declínio, em meados de setembro de 2021, quando os armazéns da ICE contavam com mais de 2,1 milhões de sacas, a queda observada é de mais de 1,4 milhões de sacas, ou 67,6%.

Após a redução do mês de julho, os estoques renovaram suas mínimas em quase 23 anos, atingindo níveis não registrados desde 1999. Como é possível observar no gráfico, naquele momento, os estoques certificados vinham de uma recuperação após figurarem em volumes praticamente nulos até 1998. Em meio a este quadro, uma pergunta que tem sido feita pelos agentes é até onde estes cafés podem recuar, e se podem repetir o ocorrido há mais de duas décadas atrás.

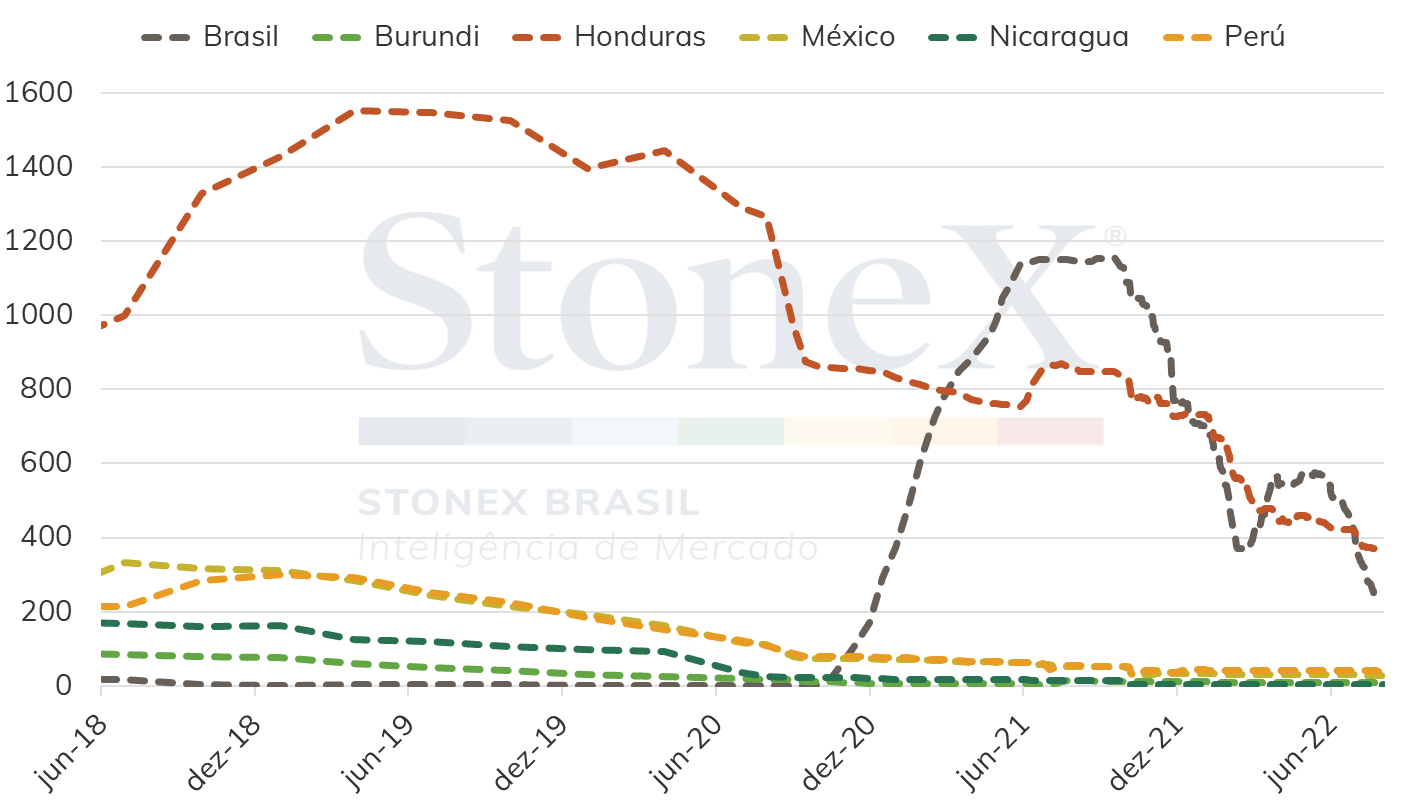

Evolução das principais origens dos estoques certificados de café na ICE NY (mil sacas)

Assim, vale a pena relembrar como funciona a dinâmica dos estoques certificados e qual o seu impacto no mercado. A princípio, é preciso compreender o que elevaria interesse de um agente comercial a certificar seu café na bolsa. Uma empresa exportadora de café, por exemplo, que tem contratos vendidos na bolsa em Nova Iorque, tem geralmente duas opções para comercializar o café, exportando-o no formato FOB (Free On Board), no formato CIF (Cost Insurance & Freight) ou certificando-o na bolsa. Naturalmente, os agentes buscam realizar o negócio que lhes trarão o maior lucro.

No caso da ICE Nova Iorque, a bolsa possui regras para certificar, que pode aplicar um ágio ou um desconto sobre o valor cotado na bolsa para os cafés enviados, a depender da origem daquele produto, como é possível verificar na tabela 1.

No caso do Brasil, a bolsa aplica um desconto de 600 pontos, ou US₵ -6,00/lb para os cafés originados no país. Por exemplo, caso um exportador brasileiro queira certificar o seu café na bolsa em um determinado momento, e o café esteja cotado a US₵ 200/lb, a bolsa pagará o valor da cotação após aplicado o desconto de US₵ -6,00/lb, ou seja, US₵ 194/lb. Para isso, portanto, para que a certificação na bolsa se torne interessante, exportadores precisam adquirir o seu produto mercado doméstico por um preço que faça sentido financeiramente.

O preço pago para originar o café precisa ser significativamente mais baixo que o observado na bolsa, de forma que irá compensar os US₵ -6,00/lb descontados pela ICE, além de todos os custos logísticos para colocar o café nos armazéns certificados da bolsa, que ficam à cargo do vendedor. Além disso, vale mencionar que a bolsa exige um padrão específico para certificação, tendo um custo elevado, exigindo processos de beneficiamento para atingir o padrão para certificação na bolsa.

De acordo com as regras da bolsa, estes são os padrões mínimos para entrega sob o Contrato Futuro de Café “C” na ICE/NY:

Tomando como foco agora os principais fornecedores de cafés para a bolsa, Brasil e Honduras. Para o caso brasileiro, historicamente, o breakeven, ou seja, o diferencial entre preços domésticos e bolsa para que a certificação de um café passe a ser atraente, costumava ficar em torno de US₵ -14/lb, em um cálculo que considera os descontos que seriam aplicados pela bolsa para o café brasileiro (US₵ -6,00/lb) e os encargos logísticos para a realização da entrega, estimados até então em US₵ -8,00/lb. Já para o café hondurenho, não há deságio imposto pela bolsa, e os custos logísticos para certificação ficavam em torno de US₵ -4,00/lb.

Todavia, a realidade desde meados de 2021 tem se mostrado bastante diferente. Devido aos severos gargalos logísticos provocados pela pandemia, o custo do frete para exportação decolou. Neste contexto, os diferenciais de breakeven recuaram para patamares significativamente menores. A StoneX estima que atualmente o breakeven para a certificação de um café brasileiro na ICE é de cerca de US₵ -33/lb (FOB), podendo ficar em patamares ainda mais baixos.

Tendo em vista que o diferencial de um café FOB no padrão Semi-lavado NY 2/3 FC 14/16 – que não é exatamente o padrão exigido pela bolsa, mas se aproxima – foi visto em meados de julho em US₵ +3,00/lb, torna-se muito improvável que cafés com origem brasileira sejam certificados na bolsa. Em um exemplo hipotético, caso um contrato futuro de café arábica em Nova Iorque esteja sendo cotado em US₵ 200,00/lb, se uma empresa entregasse o café para a bolsa, receberia US₵ 167,00/lb. Se essa mesma empresa vendesse esse café FOB, receberia US₵ 203,00/lb. Portanto, torna-se mais rentável comercializar o café FOB a certificá-lo na bolsa.

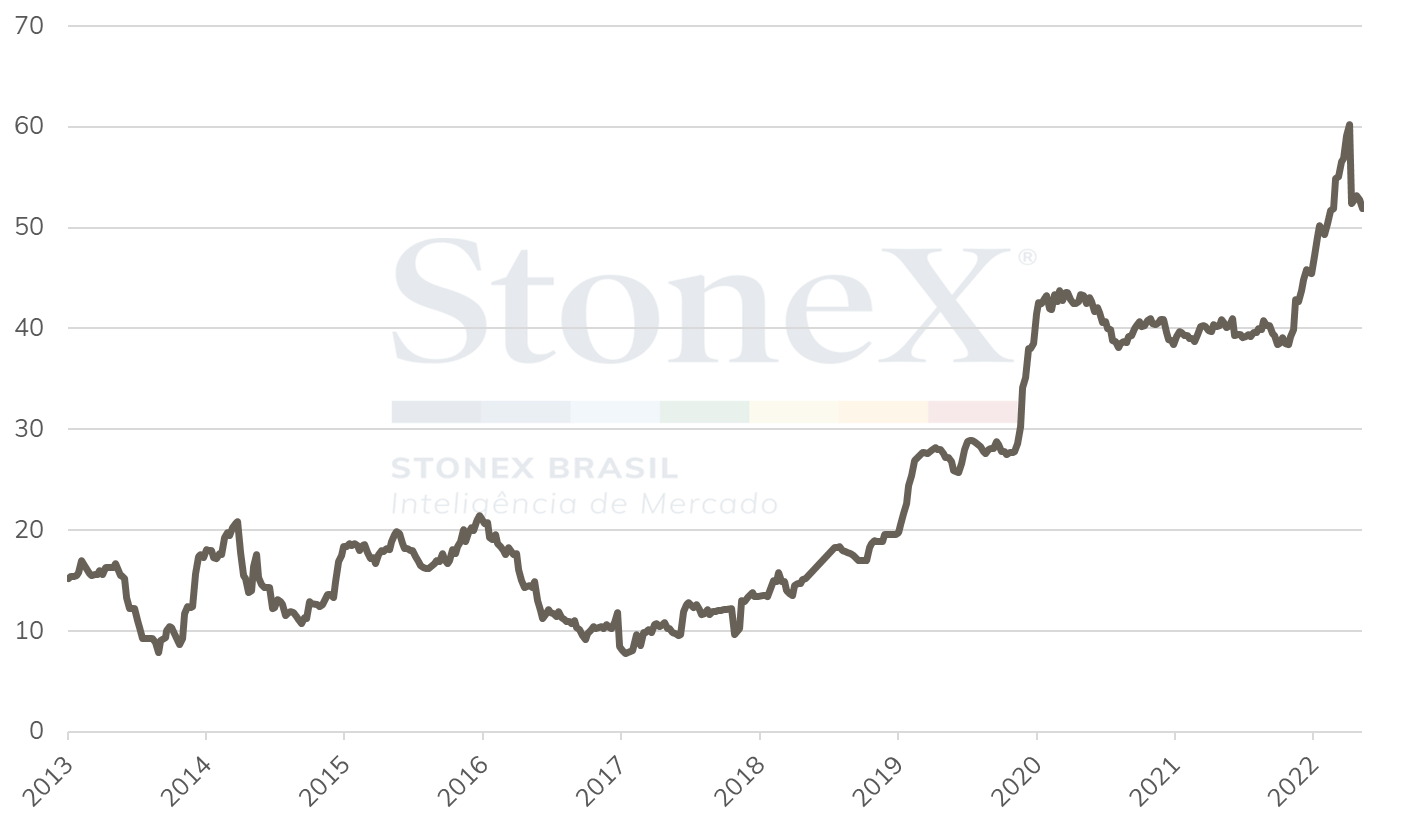

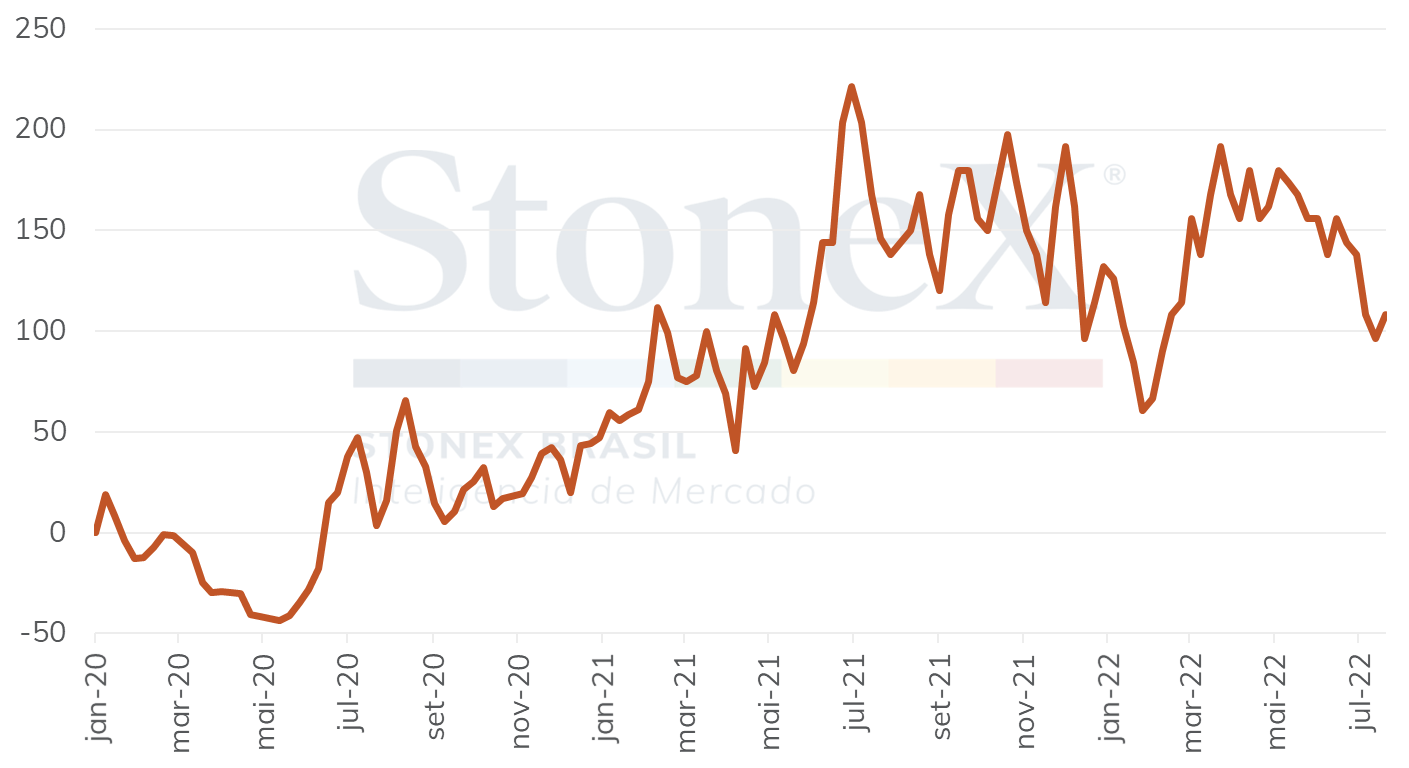

Índice de diferencias de preços do café arábica suave em na América Central, Colômbia e Perú

em relação à bolsa de Nova Iorque (US¢/lb)

Além do Brasil, os diferenciais de café seguem em patamares elevados nos outros países produtores. Para se ter ideia, os diferenciais do café SHG em Honduras foram vistos acima de US₵ +43,00/lb, um aumento de mais de 140% desde o início do ano. Na Colômbia, o diferencial do café Excelso EP atingiu patamares próximos de US₵ +80,00/lb, indicando um avanço de 44% desde janeiro. Na Guatemala, os diferenciais de cafés lavados atingiram valores acima de US₵ +80,00/lb, o que foi 78% maior que os diferenciais vistos no início do ano.

O cenário não é diferente em muitas outras origens. Portanto, seguindo a mesma lógica apresentada acima, torna-se improvável que novos cafés sejam certificados, caso os diferenciais se mantenham nos patamares atuais. Adicionalmente, os custos logísticos de importação pelos países consumidores, apesar de terem recuado um pouco nas últimas semanas, permanecem em níveis significativamente maiores que o período pré-pandemia. Enquanto esta situação permanecer, é mais provável que novos cafés sejam descertificados, à medida que esses cafés tendem a ser os mais baratos.

Variação do custo de frete marítimo entre Brasil e Europa (%)

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.