Altistas:

Baixistas:

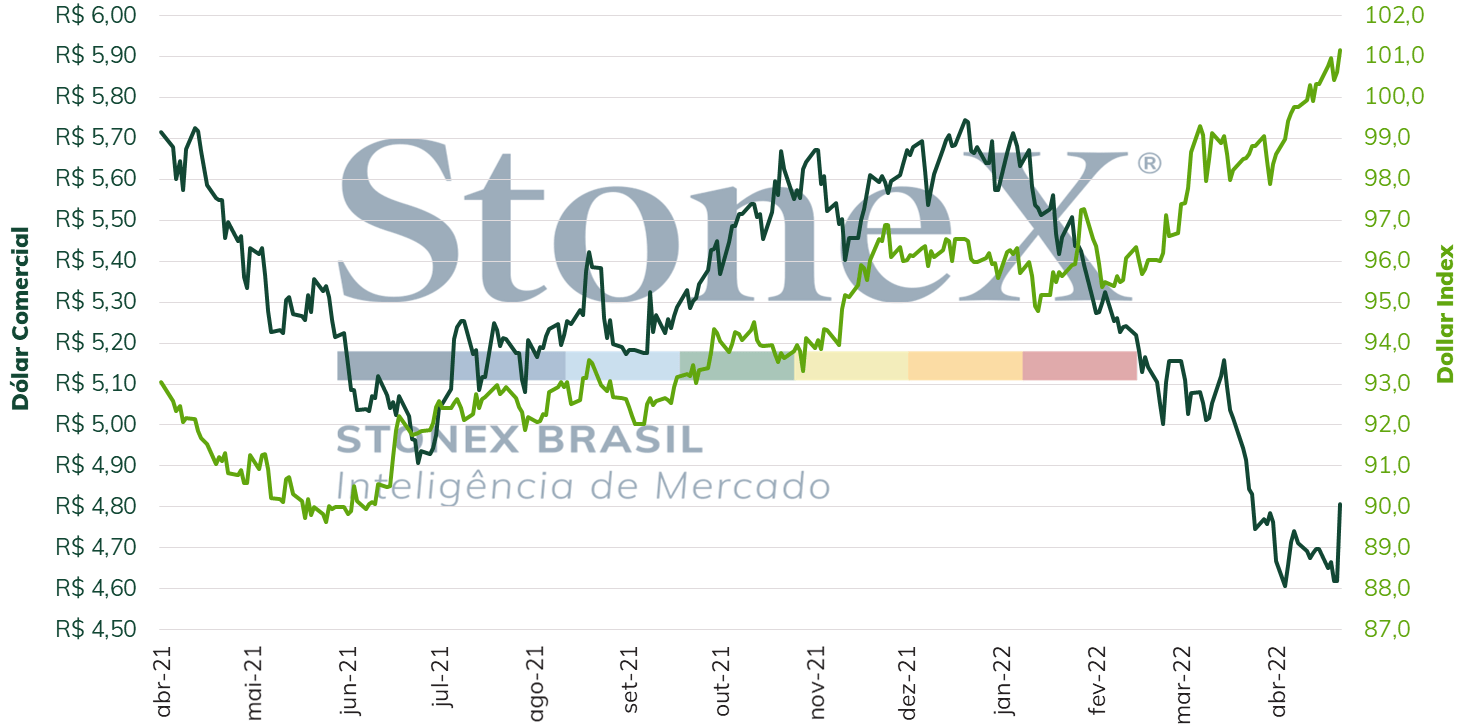

Em um pregão de amplitude incomum, o dólar negociado no mercado interbancário disparou na sexta-feira (22) e encerrou o dia cotado a R$ 4,807, alta diária de 4,1% – a maior desde 16 de março de 2020, logo após a classificação da Covid-19 em pandemia e auge da incerteza causada pela doença sobre os mercados financeiros. Foi necessário um leilão extraordinário pelo Banco Central (BC) de US$ 571 milhões de dólares no mercado à vista – o primeiro do ano – para conter momentaneamente a significativa desvalorização da moeda. No mês, o real passa a acumular uma desvalorização de 0,9% – até quarta, era um ganho de 3,0%. A distância entre a mínima do dia (R$ 4,616) e a máxima (R$ 4,838) ficou em mais de 22 centavos de real. Já o dollar index manteve sua trajetória de valorização e terminou a sexta cotado a 101,1 pontos, variação diária de +0,5%, semanal de +0,8% e mensal de +2,8%. De forma geral, o destaque da semana é a continuidade das consolidação das expectativas de um aperto monetário rígido pelo Federal Reserve nos próximos meses, em um movimento consideravelmente mais adiantado que seus pares, fortalecendo significativamente o dólar e atraindo investimentos para os títulos denominados na moeda americana.

Dólar comercial (US$/R$) e Dollar Index (pontos):

Fonte: CommodityNetwork Traders’ Pro. Elaboração: StoneX.

Cenário externo

O foco da próxima semana deve se manter na trajetória de sustentada valorização do dólar perante outras moedas, sejam de economias avançadas ou emergentes, impulsionada principalmente pela percepção de que haverá um forte aperto monetário nos Estados Unidos para conter a aceleração de preços, mesmo que isso desacelere a expansão da atividade produtiva. Na próxima semana, os participantes do Comitê Federal de Mercado Aberto (FOMC) do Federal Reserve estarão em período de silêncio obrigatório antes da decisão de política monetária de 04 de maio. Contudo, os membros do Comitê deixaram sua visão abundantemente clara nas semanas anteriores, defendendo um reajuste de 0,50 ponto percentual na taxa de juros estadunidense de forma praticamente unânime e o anúncio da redução do balanço patrimonial do Fed, com data de início provável a partir de junho. De acordo com a ata da última de cisão do FOMC, seus integrantes “concordam de forma geral” que uma redução máxima de US$ 95 bilhões ao mês, por um período de três meses, em ativos de seu balanço patrimonial “seria apropriado”, dividido em US$ 60 bilhões mensais em títulos do Tesouro americano e US$ 35 bilhões mensais em títulos atrelados a hipotecas. Nesta semana, o presidente da instituição, Jerome Powell, assumiu um firme posicionamento ao afirmar que é “apropriado agir mais rapidamente neste momento [com o aperto monetário]” e que “[um aumento de] 50 pontos base estará dentre as opções para a reunião de maio [de decisão de política monetária]. Em seus comentários, o presidente do Fed argumentou que o mercado futuro de juros está “reagindo de forma adequada, em geral” às expectativas de trajetória para as taxas de juros. As apostas de mercado, hoje, anteveem três aumentos de 0,50 ponto percentual na taxa de referência para os Estados Unidos e que o ano se encerre em um patamar entre 2,75% e 3,00% ao ano.

Sem falas públicas de autoridades do Fed, a tendência é que o foco da semana se concentre nos dados a serem publicados, especialmente o Índice de Preços de Despesas de Consumo Pessoal (PCE) e o Custo de Emprego do primeiro trimestre, que são os indicadores mais utilizado pelo banco central americano para acompanhar a evolução da inflação e da variação da remuneração do trabalho. A mediana das estimativas de analistas aponta para um aumento mensal de 0,5% para o PCE (ou 6,8% no acumulado em 12 meses) e uma alta de 1,4% nos salário para o primeiro trimestre de 2022.

É importante notar, ainda, que o conflito entre a Rússia e Ucrânia já entra em sua oitava semana, porém com algumas importantes modificações nos últimos 15 dias. Primeiramente, a possibilidade de um cessar-fogo diplomático praticamente se extinguiu após as cenas hediondas descobertas em Bucha, nos arredores de Kiyv. Nesta semana, as tropas russas declararam vitória sobre Mariupol após mais de 50 dias de cerco, mas comentários de generais a veículos de mídia russa indicam que ainda há soldados ucranianos na usina siderúrgica de Azovstal, e que os russos pretendem simplesmente privá-los de comida e suprimentos até que todos desistam. Moscou se retirou das porções norte do país, desistindo das conquistas à Kiyv, Chernihiv e Sumy, para se concentrar na região de Donbas, no leste Ucraniano. Nos dias mais recentes, as forças moscovitas buscam cercar as tropas ucranianas na região, partindo de Izyum até Sloviansk, mas sem sucesso até o momento.

Destaque-se, também, que o último pacote de ajuda militar aprovado pelos Estados Unidos à Ucrânia, em 13 de abril e no valor de US$ 800 milhões, sinaliza uma mudança de postura quanto às necessidades e duração da guerra. O número de armamentos antitanques Javelin foi significativamente menor (apenas 500), enquanto se incluíram 18 tanques Howitzer, 11 helicópteros Mi-17, 200 veículos blindados (APCs) M113 e mais 100 veículos blindados não especificados. Analistas apontam que não apenas isso indica uma preparação para uma fase da guerra menos urbana e mais em espaços abertos – características do leste da Ucrânia –, como o fato de que os APCs e os Howitzer necessitam de treinamento e logística sofisticados para serem operados e mantidos. Isso significa que os EUA necessitarão treinar durante semanas uma equipe ucraniana em solo americano, onde ficam as estações de treinamento, para, então, esses ucranianos poderem treinar suas tropas durante mais semanas. Dificilmente o governo de Joe Biden teria aprovado esse envio, comentam as análises, sem uma expectativa de que a guerra irá durar por meses a fio. O governo americano também deve evitar de enviar seu exército para treinar diretamente os ucranianos em solo estrangeiro, sob receio de dar argumentos a uma escalada dos ataques russos.

Por fim, é digno de nota que o confinamento de Shanghai está em sua quinta semana, à medida que o governo chinês insiste em restrições rígidas, custosas e penosas a fim de extirpar a Covid-19. Nesta semana, a administração municipal anunciou que todas as pessoas que adoeceram com o coronavírus e as pessoas classificadas como “contato próximo” serão transferidas a centros de quarentena administrados pelo governo. Além disso, em regiões com maior presença da doença, desinfecções serão realizadas em prédios, forçando as pessoas a se transferirem de suas residências momentaneamente para abrigos temporários. Mesmo diante da incrivelmente contagiosa variante ômicron, de diversos problemas de suprimento de alimentação e da sobrecarga dos sistemas de saúde, a China dobra as apostas em seu sistema de “Covid zero”.

Cenário doméstico

Depois de semanas acumulando o melhor desempenho do ano dentre as moedas mais utilizadas pelo mercado financeiro, o real foi atingido por uma tempestade externa e doméstica no pregão desta sexta-feira (22), quando se desvalorizou em 4,1% e encerrou o pregão cotado a R$ 4,807. Note-se, ainda, que só não foi pior em função de intervenção do Banco Central, que realizou um leilão extraordinário de US$ 571 milhões de dólares no mercado à vista – o primeiro do ano – para conter a alta. A máxima intradiária, registrada no momento do anúncio do leilão, foi de R$ 4,838, aumento de 4,8%.

É importante ressalvar que a moeda brasileira já havia se elevado em 0,3% na semana passada, repercutindo o fortalecimento da divisa americana no cenário internacional. Contudo, mesmo essa ligeira desvalorização ainda colocava a moeda brasileira entre as de melhor desempenho internacionalmente, ou seja, ela foi apresentou um acréscimo pequeno comparada às demais. Ainda assim, nesta semana o ambiente internacional continuou elevando as apostas de que o Fed será agressivo em seu aperto monetário e o fluxo de investimentos continuará sendo mais direcionado aos Estados Unidos, entendimento que não deve se alterar na próxima semana.

O Brasil possui um amplo diferencial de taxa de juros, o que facilita na atração de investimentos mesmo diante dos reajustes que serão feitos pelo Fed. Hoje, a taxa real de juros – diferença entre a taxa nominal de juros menos a inflação – no Brasil só é menor que a da Rússia, país que enfrenta dificuldades em atrair investidores estrangeiros. Este amplo diferencial de juros brasileiro auxilia a atrair investidores que buscam estratégias de “carry trade” – tomar financiamento em um país de juro baixo para aplicar em um país de juro elevado. Porém, um dos fatores que contribuiu para a sensível depreciação desta sexta foram comentários do presidente do BC, Roberto Campos Neto, passando maior tranquilidade sobre o futuro da inflação no Brasil e sinalizando que o ciclo de aperto monetário no Brasil pode estar perto do fim. Esta postura de Campos Neto, já transmitida em outras falas e entrevistas, não é compartilhada pelas análises de mercado, que costumam apontar um nível terminal para a taxa básica de juros (Selic) maior que o sugerido pelo BC.

Contudo, o que realmente mudou o sentido dos fluxos cambiais e fez o real amargar uma depreciação de mais de 4%, algo extremamente incomum, foi o retorno dos riscos fiscais e políticos. Em que pese haver importantes indicadores a serem divulgados na próxima semana, tais como o Índice Nacional de Preços ao Consumidor Amplo 15 (IPCA-15) e os dados para o mercado de trabalho no mês de março, é provável que o foco dos analistas permaneça em torno destes riscos. Ao longo da semana, reportagens de imprensa davam conta tanto de que o presidente da República, Jair Bolsonaro, desejava conceder um reajuste linear ao funcionalismo federal superior a 5%, sem explicitar qual seria o financiamento desse aumento, bem como o presidente da Câmara dos Deputados, Arthur Lira (PP-AL) concedeu entrevista em que afirmava haver “risco” do valor do benefício médio do programa Auxílio Brasil ser novamente reajustado para além dos atuais R$400 por conta da alta “mundial” da inflação desde a aprovação dos valores, após já ter sido elevado em dezembro do ano passado.

Na sequência, Bolsonaro deflagrou nova crise entre Poderes da República. Um dia após o STF condenar, por dez votos a um, o deputado Daniel Silveira (PTB-RJ) pelos crimes de coação no curso do processo e atentado ao Estado Democrático de Direito, o líder do Executivo decretou perdão ao parlamentar por meio de uma “graça constitucional” – medida inédita para a Constituição de 1988 e forma de indulto sem utilização desde dezembro de 1945. O decreto com a graça foi publicado em edição extra da quinta-feira do Diário Oficial da União. Já Silveira havia sido condenado a regime fechado, multa de R$ 200 mil, perda do mandato e dos direitos políticos. Enquanto alguns parlamentares já ingressaram com recursos junto à suprema corte questionando aspectos jurídicos da medida, fato é que o líder do Executivo, uma vez mais, decidiu entrar em conflito com o Judiciário, tal como já o fez no passado. Os conflitos entre poderes elevam a percepção de risco associados ao Brasil e podem resultar em maiores exigências de prêmio de risco por parte dos investidores, dificultando a entrada de recursos estrangeiros no país e pressionando uma alta da taxa de câmbio.

Por fim, é digno de nota que os servidores do Banco Central do Brasil decidiram suspender temporariamente a greve deflagrada em 01 de abril, como um “voto de confiança” às negociações que o presidente da autarquia, Roberto Campos Neto, tem realizado junto ao governo federal para obter uma contraproposta de reajuste salarial para a categoria. Entre 20 e 29 de abril, os trabalhadores do BC manterão paralisações diárias de meio período, bem como operação-padrão. Caso nenhuma proposta seja recebida até lá, afirmam os servidores, a greve se reiniciaria em 02 de maio. Na próxima semana, a autarquia deve atualizar algumas das estatísticas que deixaram de ser publicadas. Até o momento, foram anunciadas, apenas, a atualização do Top 5, na segunda-feira, e do Boletim Focus de 01, 08, 15 e 22 de abril, na terça-feira.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.