A preferência por ativos mais seguros tende a se intensificar em períodos de aversão ao risco nos mercados globais – tendência que usualmente é marcada pela maior busca pelo dólar. O conflito entre Rússia e Ucrânia trouxe impactos sobre a posição dos investidores, mas os desdobramentos sobre o setor petrolífero receberam destaque – atuando como fator de suporte para os preços das commodities agrícolas.

De fato, as últimas semanas foram marcadas por maior volatilidade no mercado de petróleo – com o Brent chegando a tocar a máxima de US$ 139,13/barril. Ainda que fatores altistas permaneçam atuando, os fundamentos de O&D já apontam para um superávit a partir do segundo trimestre de 2022 – o que pode conferir relativo alívio para os futuros do óleo bruto no médio prazo. Para além do setor energético, entender as perspectivas cambiais recebe relevância neste contexto, sobretudo para monitorar a lucratividade das usinas sucroenergéticas e as decisões em relação ao mix produtivo do ciclo 2022/23 (abr-mar).

Perspectivas macroeconômicas

A pandemia de Covid-19 e seus desafios provocou mudanças significativas ao panorama macroeconômico mundial. Pelo lado da oferta, sobrecargas expressivas se acumularam sobre as cadeias logísticas globais e sobre a cadeia produtiva de bens duráveis de consumo, que sofreram com estoques reduzidos, acúmulos de pedidos e interrupções produtivas causadas pelas paralisações para frear a onda inicial de contágio do novo coronavírus. Pelo lado da demanda, em virtude das medidas de confinamento, os governantes promoveram políticas fiscais e monetárias de estímulo econômico a fim de evitar uma recessão econômica, o que impulsionou o consumo por bens. Com a vacinação em massa e a retomada das atividades, a demanda se manteve elevada, enquanto as dificuldades produtivas e de logística permaneciam, resultando em uma aceleração de preços elevada, persistente e disseminada ao longo de 2021 para a maior parte das economias globais.

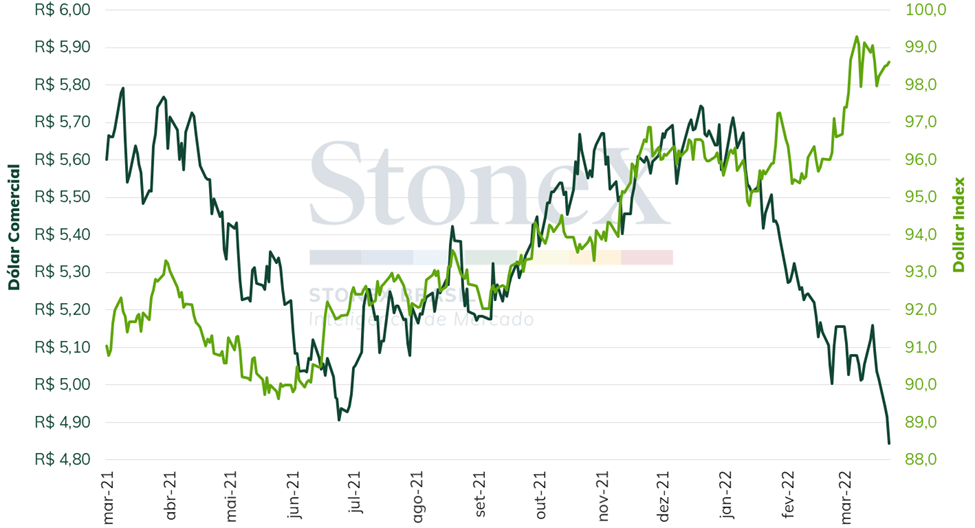

DÓLAR COMERCIAL (US$/R$) E DOLLAR INDEX (PONTOS)

Fonte: CommodityNetwork Traders’Pro. Elaboração: StoneX.

Em 2022, quando o nível de preços já era o principal desafio dos Bancos Centrais, o início da guerra entre Rússia e Ucrânia aumentou ainda mais as estimativas inflacionárias por ter causado uma valorização nos preços internacionais das commodities. Há uma possibilidade de redução na oferta global de produtos alimentícios, metálicos e energéticos devido à infraestrutura prejudicada pela guerra, à emigração em massa ocorrida na Ucrânia, um importante fornecedor de commodities europeu, às sanções que foram impostas contra a Rússia e, em menor medida, a Belarus e a um desestímulo geral em realizar comércio com Moscou por medo de danos reputacionais, de futuras sanções ou mesmo de dificuldade de recebimento. Esses aumentos repentinos nos custos – denominados choques de oferta – devem encarecer as cadeias produtivas de diversos segmentos de bens e serviços, que, em maior ou menor medida, serão repassados aos preços ao consumidor e elevar o patamar inflacionário.

Diante deste desafio, as autoridades devem lançar mão de políticas monetárias e fiscais recessivas para buscar suavizar a aceleração de preços e resgatar a estabilidade de preços mais rapidamente, embora isto demore algum tempo. Como consequência dessas políticas, o potencial de crescimento econômico deve ser reduzido, seja pelo encarecimento do crédito, pela redução dos gastos públicos ou pelo aumento da tributação. Desta forma, o cenário macroeconômico para 2022 é bastante desafiador, com a perspectiva de inflação elevada e baixo crescimento econômico.

A combinação do contexto geopolítico negativo e perspectivas macroeconômicas desafiadoras levaram a uma maior cautela e aversão aos riscos por parte dos agentes financeiros, que buscam ativos tradicionalmente associados à segurança, como metais preciosos, títulos de dívida governamentais e moedas tidas como portos-seguros para momentos de incerteza. Entretanto, como o Federal Reserve já está mais adiantado em seu aperto monetário do que seus pares europeus e japonês, o dólar tem sido privilegiado frente às demais divisas de economias avançadas. Há uma expectativa de que a taxa de juros nos Estados Unidos termine o ano na faixa entre 1,75% e 2,00% ao ano, ao passo que os Bancos Centrais do Japão e da União Europeia não possuem planos de elevar suas taxas básicas de juros este ano. Logo, o dollar index já se valorizou em 2,8% em 2022 e, no início de março, atingiu seu maior valor desde maio de 2020, enquanto divisas como o euro e o iene se desvalorizaram frente à moeda americana.

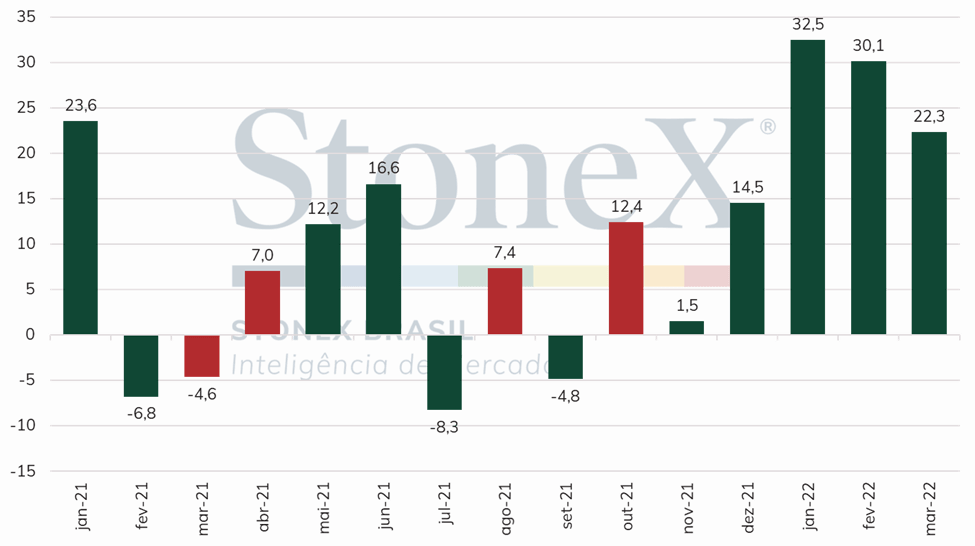

Neste panorama de maior cautela e aversão ao risco por parte dos agentes, habitualmente as economias emergentes sofrem com fugas de capitais e desvalorização de suas moedas. Contudo, em 2022, o Brasil tem experimentado um fluxo contrário, isto é, uma forte entrada de recursos estrangeiros. Primeiramente, tais investidores são atraídos pela diversificada capacidade exportadora de produtos primários, pela baixa exposição, em termos relativos, aos riscos que o conflito russo-ucraniano oferece e pelo baixo preço dos ativos brasileiros em termos de moeda estrangeira. É possível vislumbrar esta entrada de capitais através do mercado à vista de ações da B3, cuja entrada líquida de recursos estrangeiros já ultrapassa R$ 81 bilhões em 2022, maior valor em três meses desde 1994, início da série histórica. O saldo de investimentos é R$ 32,491 bilhões no mês de janeiro, de R$ 30,129 bilhões em fevereiro e de R$ 20,973 bilhões até o dia 22 de março.

SALDO DO FLUXO DE CAPITAIS ESTRANGEIROS NA B3 – ATÉ 23/03 (R$ BILHÕES)

Fonte: B3. Elaboração: StoneX.

Por outro lado, contribui para a entrada de capitais externos, também, o largo diferencial de juros brasileiro frente às taxas de juros dos países desenvolvidos. Enfrentando uma rápida aceleração inflacionária, o Banco Central do Brasil realiza um intenso processo de aperto monetário que reajustou a taxa básica de juros (Selic) de 2,0% a.a. para 11,75% a.a. em um intervalo de doze meses apenas. A autoridade monetária ainda pretende subir os juros, pelo menos, uma vez mais. Hoje, a taxa real de juros – diferença entre a taxa nominal de juros menos a inflação – no Brasil só é menor que a da Rússia, país que enfrenta dificuldades em atrair investidores estrangeiros. Este dilatado diferencial de juros brasileiro atrai investidores que buscam estratégias de “carry trade” – tomar financiamento em um país de juro baixo para aplicar em um país de juro elevado. Desta forma, o real é a divisa que apresenta melhor desempenho frente ao dólar em 2022 até 25 de março, com valorização acumulada de 14,8% no período.

Como esta dinâmica influencia o mercado sucroenergético brasileiro?

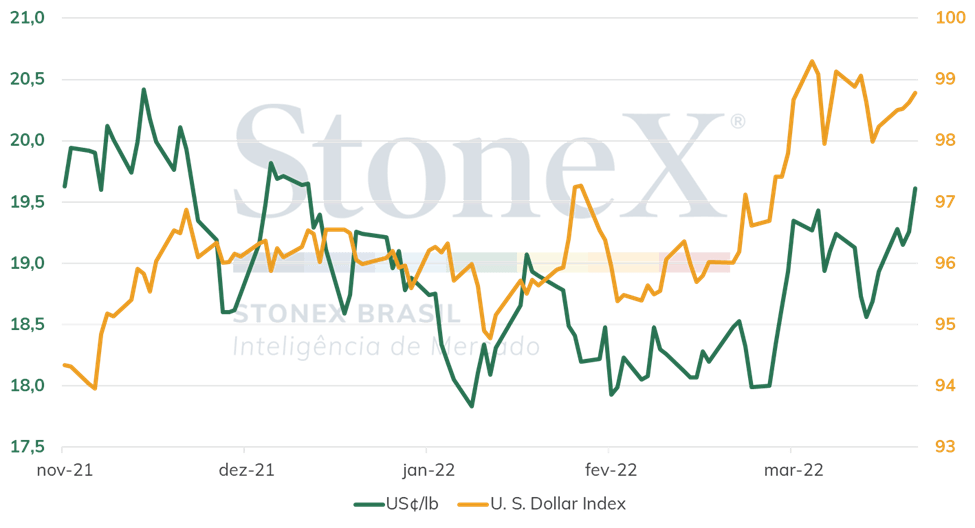

Historicamente, os futuros do açúcar apresentam correlação negativa com o dólar comercial e frente a outras divisas. Em momentos de maior aversão ao risco, por exemplo, os especuladores começam a buscar por ativos mais seguros, deixando de investir em commodities. No entanto, existem outras variáveis que influenciam a formação do preço do açúcar no mercado internacional, com destaque para os seus próprios fundamentos de oferta e demanda.

MOVIMENTAÇÃO DO #11 E DO DOLLAR INDEX

Fonte: CommodityNetwork Traders’Pro. Elaboração: StoneX.

No que tange a correlação negativa com o dollar index, vale notar que, no Brasil, a valorização do dólar significa uma receita maior para os exportadores, servindo de incentivo para aumentar o direcionamento de açúcar ao exterior. Ao levar em consideração que o Brasil é um dos principais produtores do adoçante em nível global, a valorização da moeda norte-americana implica em maior disponibilidade do produto no mercado externo, trazendo maior conforto para o balanço de O&D da commodity e pressionando as cotações internacionais.

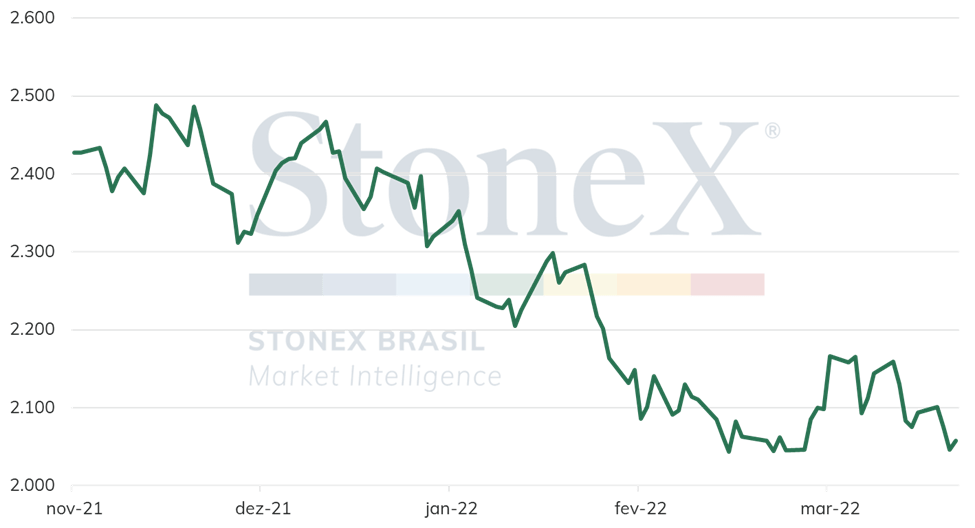

Para o ciclo 2022/23 (abr-mar), nossas projeções apontam para uma recuperação anual de 7,5% na produção de açúcar pelo Centro-Sul, estimada em 34,5 milhões de toneladas. Tal estimativa se baseia em uma moagem de 565,3 milhões de toneladas e na perspectiva de maximização do mix açucareiro. Em vista das fixações avançadas na ICE/NY, nos parece provável que cerca de 45,5% da matéria-prima seja direcionada à produção do adoçante na próxima temporada.

Em primeiro lugar, a maior contratação de açúcar para exportação se deve ao déficit de 1,1 milhão de toneladas projetado para o ciclo internacional corrente. Apesar da desvalorização recente, os preços do #11 convertidos para a moeda nacional ainda operam em níveis atrativos – posicionando-se próximos de R$ 2.100/t, o que estimula a produção da commodity pelas usinas do Brasil.

MOVIMENTAÇÃO DO #11 EM R$/T

Fonte: CommodityNetwork Traders’Pro. Elaboração: StoneX.

Tomando como base o período entre outubro/21 e setembro/22, nós esperamos que a oferta de açúcar pelo cinturão canavieiro totalize 31,4 milhões de toneladas – volume que representa retração de 11,9% no comparativo safra-a-safra. As atenções giram em torno do desempenho climático nas próximas semanas, variável que será chave para definir o potencial produtivo dos canaviais do Centro-Sul e, por consequência, a participação do açúcar brasileiro no exterior.

Vale mencionar que uma possível valorização do dólar comercial, em meio a um ano de eleições presidenciais, também tem um impacto indireto sobre os futuros do açúcar – o que é resultado da política de paridade de preços dos combustíveis com o mercado internacional. A depender da movimentação cambial e dos futuros do petróleo, a Petrobras realiza reajustes sobre os preços da gasolina nas refinarias, de modo a manter a negociação do mercado interno equiparada com o nível praticado internacionalmente.

Em termos práticos, uma alta do dólar comercial poderia se traduzir no encarecimento da gasolina no mercado brasileiro – abrindo margem para a valorização do etanol. No entanto, os reajustes pela estatal também dependem da precificação do óleo bruto. No curto prazo, o preço do etanol ainda pode encontrar suporte caso o nível de negociação do Brent em R$ continue elevado. Nesta sexta-feira (25), por exemplo, o contrato contínuo do #11 operou com desconto de 4,4% em relação ao PVU do hidratado, com base em Ribeirão Preto/SP.

Embora a tendência seja de alta para o próximo mês, o Brent pode operar em níveis mais baixos ao longo de 2022, diante da perspectiva de maior conforto no saldo global da commodity. Ademais, os estoques de etanol se situam em níveis confortáveis, o que aliado à recuperação da produtividade dos canaviais do Centro-Sul, podem limitar altas mais significativas no nível de negociação do biocombustível.

A perspectiva de maior direcionamento de cana à produção de açúcar pode se intensificar nos próximos anos, respondendo à menor participação do adoçante indiano no mercado global. A ampliação da produção de etanol de milho também pode conferir maior conforto para o balanço doméstico do biocombustível, ainda que o ganho de liquidez do RenovaBio possa tornar a produção do álcool mais atrativa.

Por fim, vale mencionar que uma possível alta do dólar comercial poderia tornar a importação de etanol pouco viável nos próximos meses – ainda que o imposto sobre a operação tenha sido zerado para até o fim de 2022. Tal perspectiva se soma à tendência de valorização do etanol produzido nos Estados Unidos, nosso principal parceiro comercial, em meio à alta do milho em Chicago e proximidade com a driving season (período de maior consumo de combustíveis no país). Em paralelo, tal como comentado acima, o preço do álcool doméstico pode ser pressionado pelos próprios fundamentos de O&D – ainda que a política de preços da Petrobras continue como ponto de atenção.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.