Uma das principais fornecedoras globais de fertilizantes, a China, enfrenta atualmente uma importante crise na disponibilidade e distribuição energética, que tem ameaçado a atividade industrial local e o fornecimento de fertilizantes para o mercado doméstico e internacional. O quadro de oferta e demanda apertado ainda se agrava no país após uma temporada de vendas bastante elevadas, que acabaram consumindo os estoques de nitrogenados e fosfatados chineses de forma mais acelerada que nos últimos anos.

Para os fosfatados a China também é destaque, como o principal produtor e exportador global de P, respondendo por cerca de 25% das vendas globais. No entanto, os destinos das vendas de fosfato também são muito concentrados nos países asiáticos, de modo que no Brasil, apenas 9% do MAP importado em 2021 teve origem chinesa.

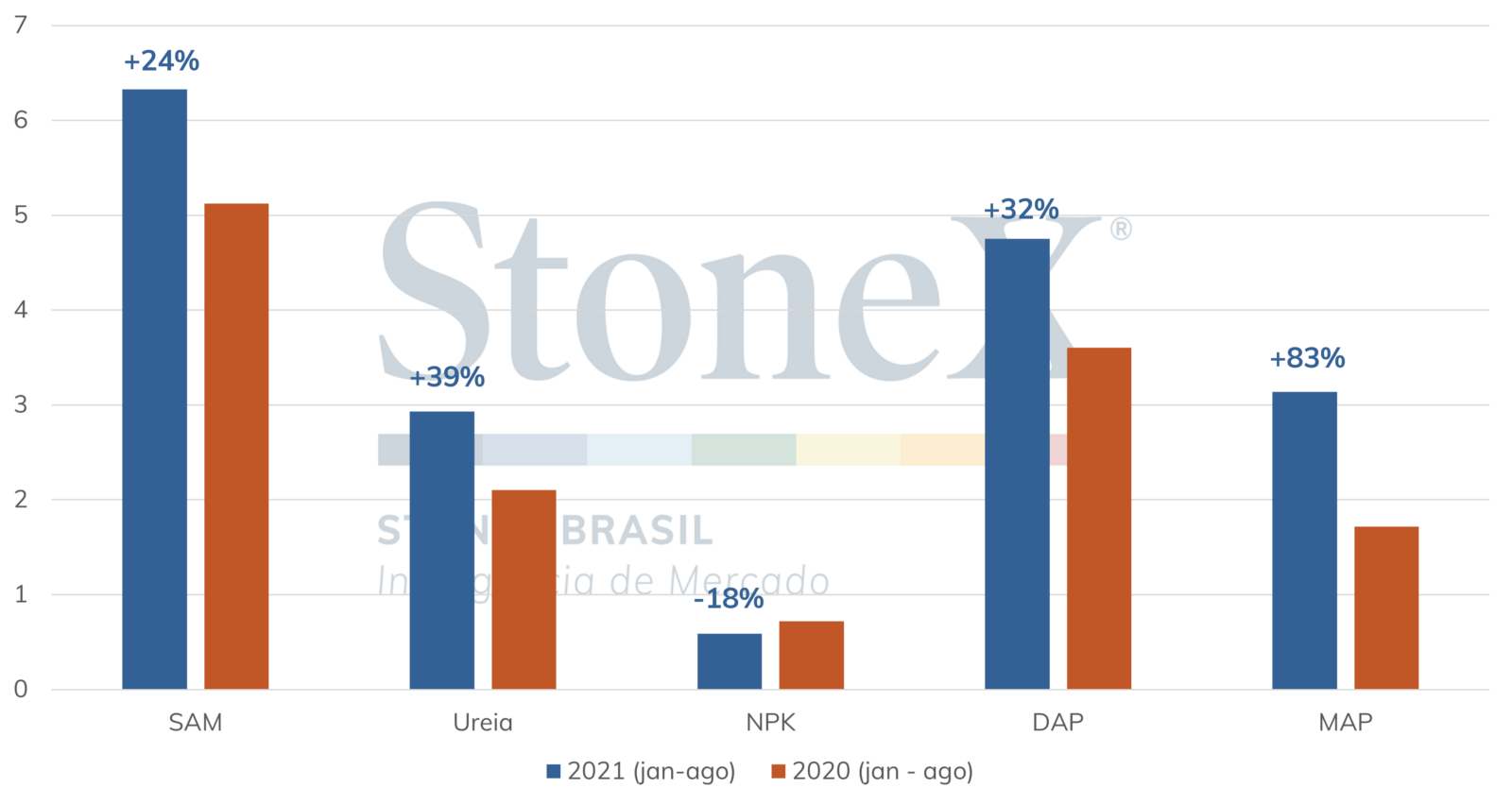

Ao longo dos últimos meses, principalmente em decorrência da forte valorização dos preços dos grãos no mercado internacional no primeiro semestre e o forte apetite dos agricultores do mundo inteiro por fertilizantes, as vendas chinesas dispararam. Com mais fertilizantes direcionados aos portos chineses neste ano, a disponibilidade doméstica dos nutrientes não foi capaz de acompanhar o mesmo ritmo da demanda, resultando em preços crescentes e menor oferta de nutrientes no segundo semestre. De acordo com a alfândega chinesa, as exportações de Ureia, SAM, DAP e MAP cresceram 39%, 24%, 32% e 83%, respectivamente, entre janeiro e agosto deste ano, em relação a 2020.

O primeiro e principal motivador desse cenário de crise energética é a pouca disposição das fábricas geradoras de energia a carvão em operar com o alto custo do insumo nos últimos meses. Os preços internos do carvão na China seguem as escaladas recentes pelo globo. Na bolsa de Zhengzhou, os futuros do carvão registram um aumento de mais de 175% no comparativo anual. Ainda, as relações diplomáticas rachadas entre China e Austrália também apertam a disponibilidade do carvão para as fábricas chinesas, sustentando os preços. Assim, as geradoras não conseguem repassar esses custos crescentes para os consumidores e resolvem interromper a produção até que o mercado se reajuste.

Preço contínuo do carvão na bolsa de Zhengzhou (US$/tonelada)

Fonte: Bolsa de Zhengzhou

Em segundo lugar, muitas províncias vêm forçando a parada de produção de energia a carvão a fim de atingirem metas de sustentabilidade impostas pelo governo, em respeito aos novos planos da China em diminuir a emissão de gases do efeito estufa. Esse esforço ficou evidente na escolha das autoridades em repassar o aumento nos custos para os consumidores, algo que não é muito usual – já que normalmente os custos eram assumidos pelas geradoras. O objetivo seria desincentivar o consumo de fontes energéticas mais poluentes e fomentar o consumo de renováveis.

Ademais, a rápida retomada econômica chinesa e recomposição da renda das famílias e das empresas, após o pico da pandemia da Covid-19, não foi acompanhada pela retomada dos investimentos e da produção de energia. Isto é um fenômeno observado por todo o mundo e que explica parte, inclusive, da aceleração das taxas de inflação global. Com isso, a demanda por fontes energéticas tem crescido drasticamente contra todo esse panorama pouco favorável do lado da oferta.

Em meio à historicamente baixa oferta restante de fertilizantes no mercado doméstico chinês após o período de pico das aquisições, a baixa liquidez do mercado e os preços e custos historicamente elevados, o governo local tem demonstrado preocupações em relação à segurança alimentar do país para a próxima temporada. Com isso, nos últimos meses, o mercado foi bombardeado por rumores de que a China estudaria impor restrições às exportações de fertilizantes até o final da próxima temporada de compras domésticas (em junho/22), seja através de proibições ou sobretaxas.

Até o momento desta publicação, nenhuma confirmação a respeito de uma proibição total das exportações chinesas de fertilizantes foi confirmada, no entanto, algumas notícias de barreiras regulatórias começaram a surgir nos últimos dias, dificultando os embarques das cargas. A Administração Geral de Aduanas da China passou a exigir inspeções mais longas em uma lista de 29 nutrientes embarcados nos portos locais desde o dia 15 de outubro. A lista inclui ureia, MAP, NPK, MOP, SOP, entre outros – o SAM, principal fertilizante exportado pela China e massivamente importado pelo Brasil, não está listado. Com esta medida em prática, o processo de liberação aduaneira, que geralmente leva 3 dias, poderá passar a 15 dias, o que dificultaria o acúmulo de cargas necessário para preencher os navios de exportação, que geralmente recebem cargas de diferentes origens.

O impacto de uma maior regulação e eventual veto das exportações de fertilizantes chineses poderá promover uma ruptura sem precedentes no mercado, em um momento de disponibilidade já limitada em todo o globo. A importância da China no mercado de fertilizantes, principalmente o asiático, é evidente pelos números acima apresentados, e a interrupção de seu fornecimento certamente causará grandes impactos na disponibilidade e preços globais dos nutrientes. Até o final de 2021, o principal ponto focal da demanda deve ser a Índia, que deverá seguir firme e demandando novas cargas de P e N – e a expectativa é de que a China seja a fornecedora da maior parte das necessidades indianas. Se a China realmente se ausentar no mercado, toda a dinâmica comercial de NPK deverá se alterar, expandindo suas consequências nos preços e fluxos de comércio para o andamento de 2022.

A Inteligência de Mercado da StoneX produz e publica periodicamente dados e análises como esta para o acompanhamento dos mercados agrícolas, fertilizantes e de energia.

Clique aqui e conheça os nossos pacotes de assinatura!

Experimente gratuitamente o Portal de Relatórios da Inteligência da StoneX: Clique aqui.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.