Soja, Milho e Trigo

A pandemia do coronavírus, iniciada em 2020, resultou em rupturas de cadeias logísticas, corrida por produtos básicos, como o trigo, além das preocupações com a demanda ao redor do mundo, em meio às medidas de isolamento social para impedir/diminuir a propagação da doença.

Esse cenário impactou os preços das commodities, diante da incerteza que rondava a pandemia. As medidas tomadas para combater a doença variaram entre os países e passados os primeiros meses, a pressão pelo relaxamento do isolamento social aumentou e, no final de 2020, começaram a ser disponibilizadas as vacinas. Com isso, 2021 começou de forma mais otimista, com menos medidas restritivas na maior parte do mundo e uma retomada mais significativa da atividade econômica.

Os bancos centrais se movimentaram para incentivar a economia, com redução das taxas de juros, adotando medidas de relaxamento monetário. Contudo, essa maior disponibilidade de dinheiro, incentivando a demanda, não foi acompanhada por uma expansão proporcional da oferta, situação que sustentou os preços de vários produtos, incluindo commodities, além do desbalanço nas cadeias logísticas, como a crise da falta de containers em importantes hubs globais de cargas, que acabaram ficando mal distribuídos ao redor do mundo.

Com isso, uma conjuntura de maior inflação de preços se desenhou, com as autoridades monetárias recuando em suas medidas expansionistas e passando a elevar as taxas de juros, o que, em consequência, tem alimentado a possibilidade de uma recessão.

Somado ao contexto macro, 2022 começou com o acirramento de tensões geopolíticas, com a invasão da Ucrânia pela Rússia, situação que trouxe picos de preços para o milho e o trigo, uma vez que o milho ucraniano tem grande peso no mercado exportador, assim como o trigo dos dois países diretamente envolvidos no conflito. No caso da soja, os preços da oleaginosa também reagiram, mas de forma mais moderada, uma vez que os reflexos da guerra são indiretos, por meio do mercado de óleos vegetais, já que Ucrânia e Rússia são os principais players do mercado de girassol do mundo.

Atualmente, há dúvidas sobre qual será o tamanho da produção ucraniana 2022/23 e um acordo foi formado para permitir o escoamento dos grãos do país pelo Mar Negro, cujos portos foram bloqueados por forças russas. Contudo, ainda há muitas dúvidas sobre os volumes que vão ser exportados.

Outro ponto que também tem movimentado os preços é a safra nova dos EUA. Num primeiro momento, estimava-se uma área de soja maior que a de milho, já que o cereal tem custos de produção maiores e os insumos também estavam caros. Depois, houve atrasos no plantio de primavera do país, já que as áreas de planícies, onde há o cultivo de trigo, enfrentaram condições mais secas. Mais recentemente, o USDA divulgou que a área plantada da soja, no final das contas, deve ficar mais baixa que a do milho e o clima mais seco e quente no Meio Oeste norte-americano está no radar, fatores que contribuíram para a volatilidade dos preços nas últimas semanas, e que deve continuar sendo observada nos próximos meses.

Além disso, logo será iniciado o plantio das safras 2022/23 de soja – a partir de setembro – e milho verão – a partir de outubro – no Brasil, trazendo mais um ponto de atenção ao mercado. Assim, o clima nos próximos meses terá grande importância para o desempenho da nova safra brasileira e será mais um elemento que trará volatilidade às cotações. No dia 1º de agosto a StoneX divulgará suas primeiras estimativas para as safras de soja e milho verão 2022/23.

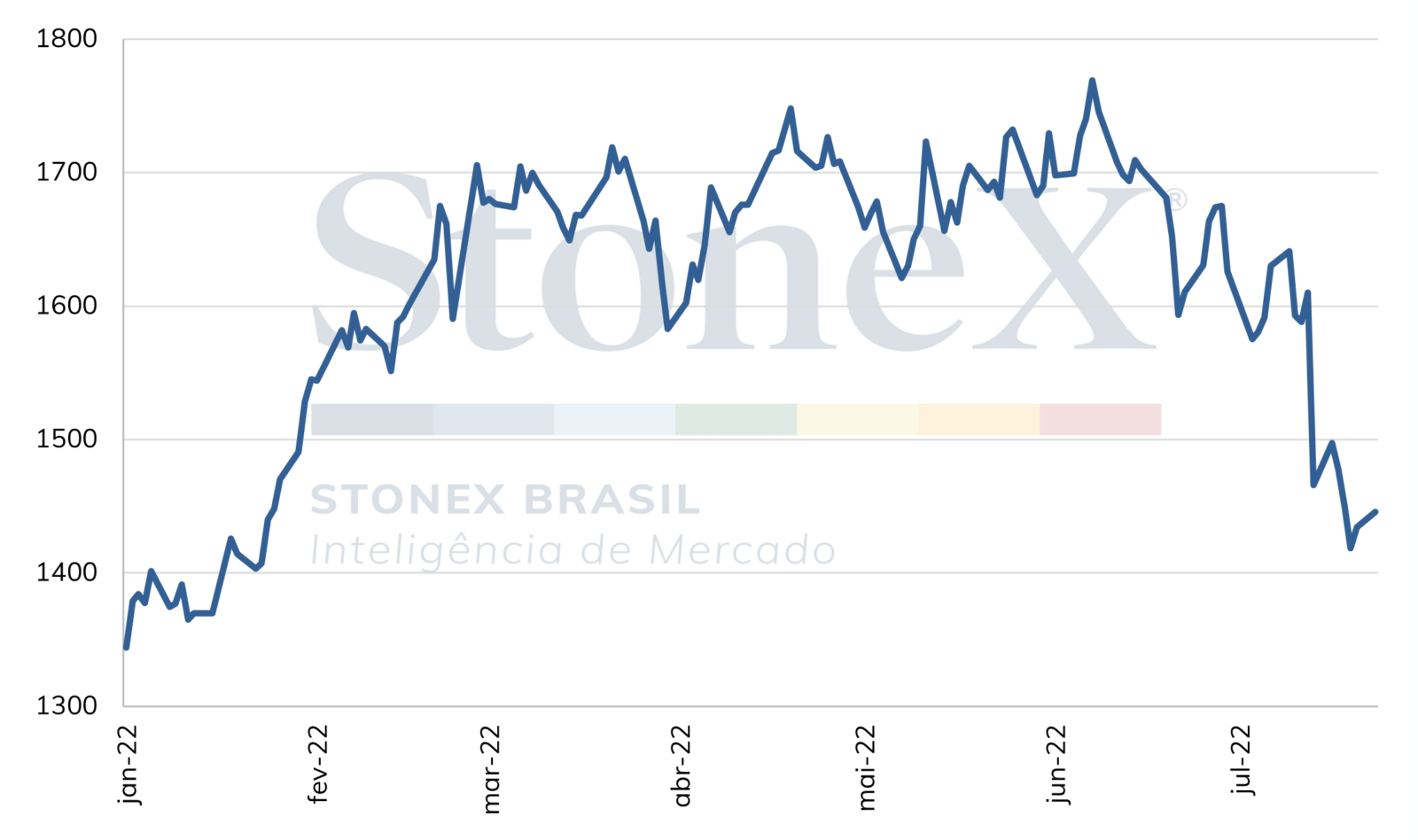

Cotações da soja na CBOT – contínuo (c/bu)

Fonte: CME. Elaboração: StoneX.

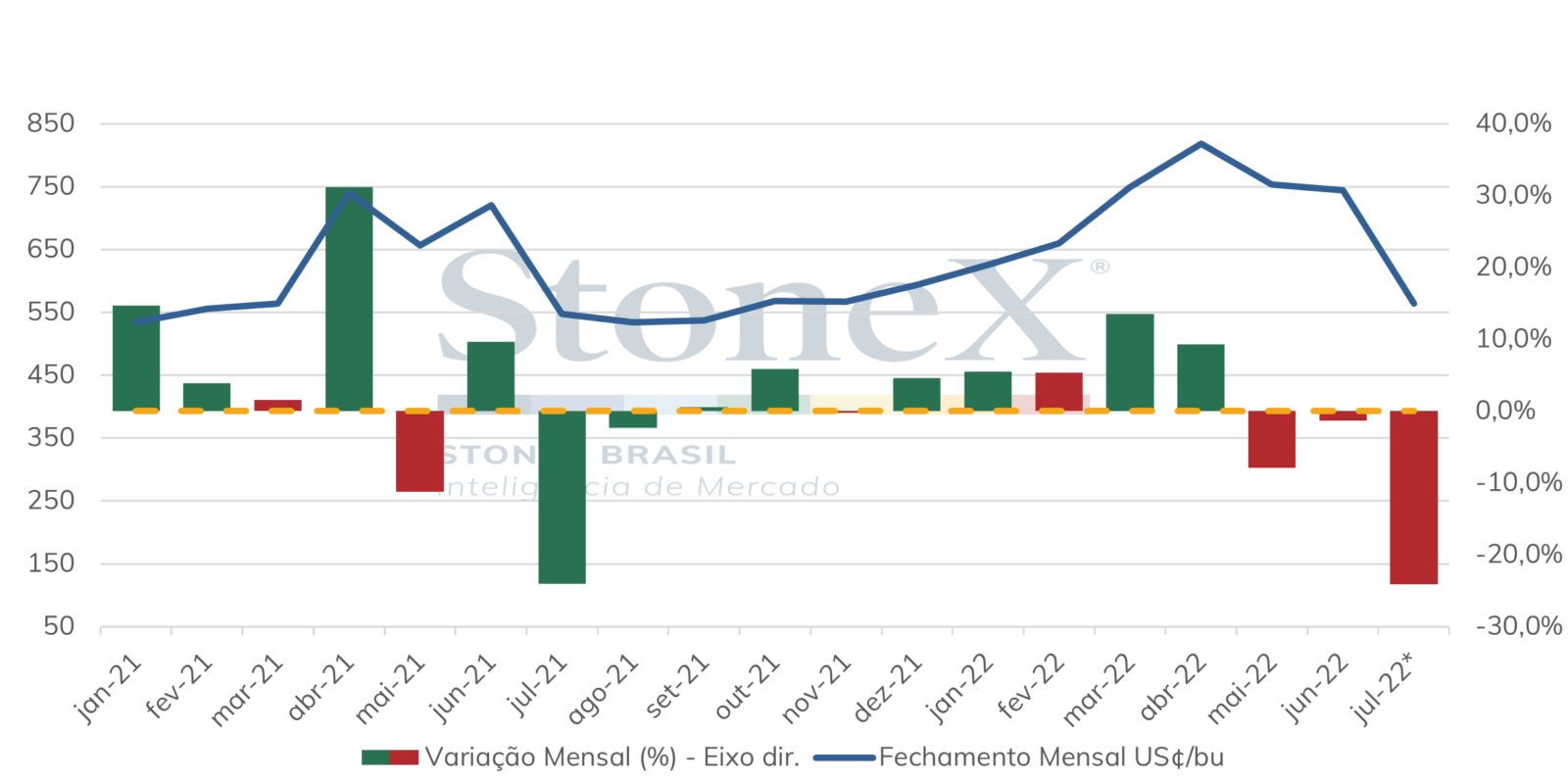

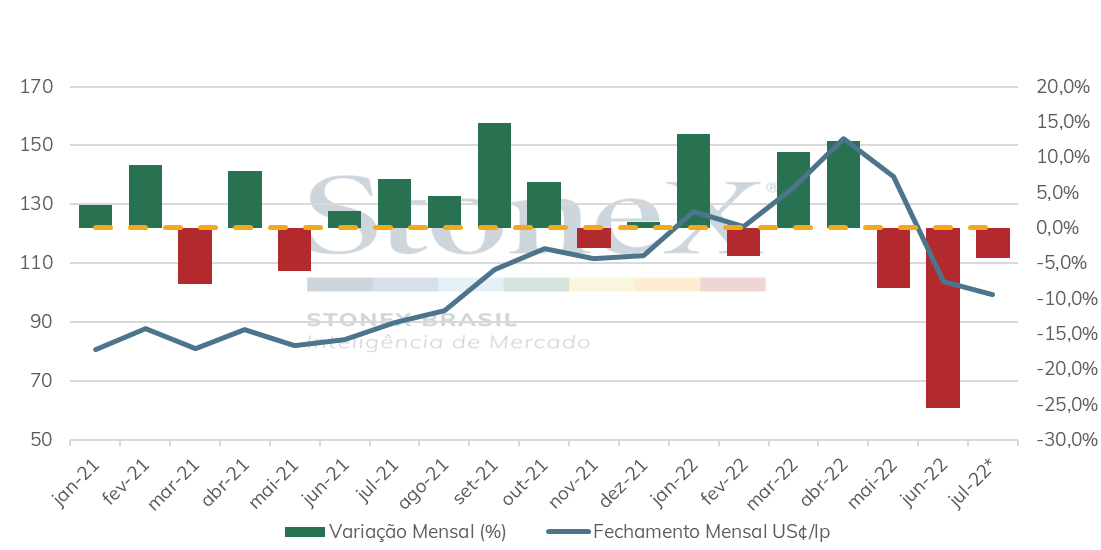

Fechamento mensal do milho na CBOT – contínuo (c/bu) e variação mensal (%)

Fonte: CME. Elaboração: StoneX.

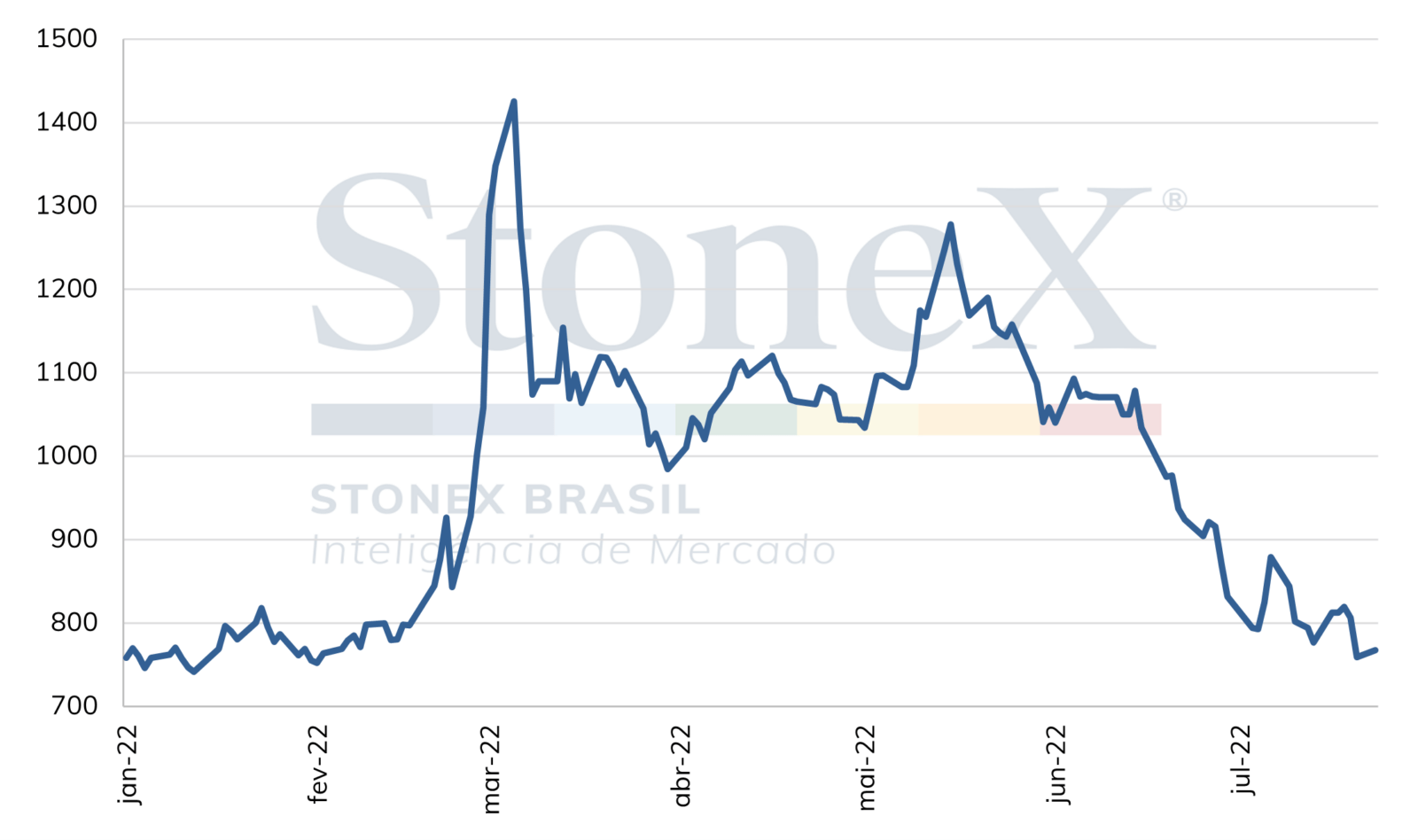

Fonte: CME. Elaboração: StoneX.

Cotações de trigo na CBOT – contínuo (c/bu)

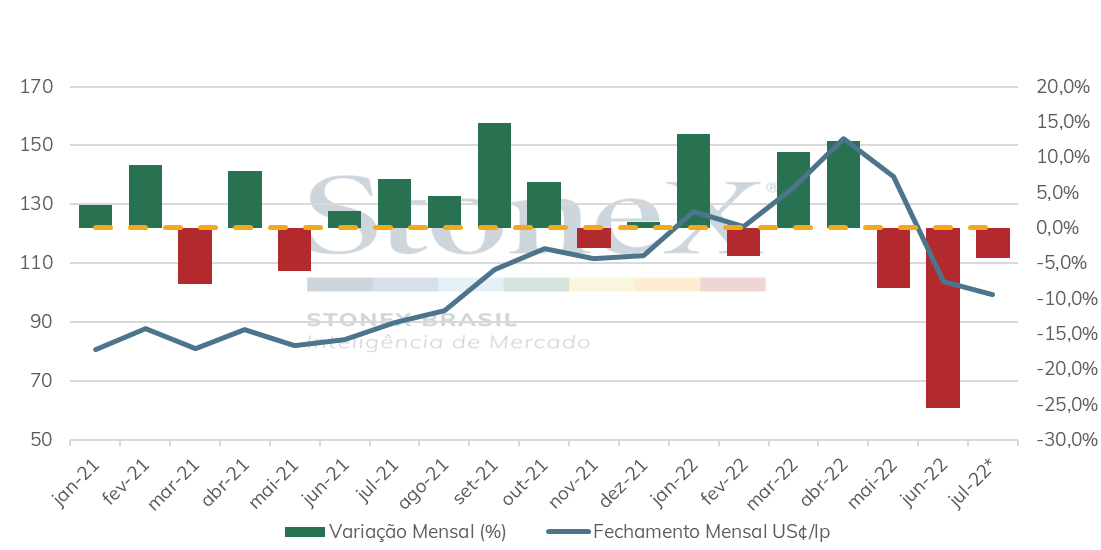

A pluma passou por grandes turbulências nas últimas semanas, saindo de cotações em patamares historicamente altos para ingressar em uma acentuada tendência de queda, que conseguiu, em apenas 3 semanas, derrubar em até 30% o valor dos futuros. No entanto, causas relacionadas a fundamentos tradicionais, como oferta e demanda, têm desempenhado um papel secundário para explicar as recentes flutuações, decorrentes da grande participação de agentes especulativos no mercado durante o ciclo 2021/22.

A trajetória dos preços do algodão sofreu grandes inflexões nos últimos anos. Em 2020, com a pandemia e os lockdowns, o setor têxtil foi severamente afetado, o que destruiu parte da demanda pela fibra natural naquele ano. Grande parte dos bens derivados da fibra natural são considerados não essenciais e mais sensíveis à renda. Ou seja, em momentos de crise, as famílias preferem adiar o consumo de produtos de segunda necessidade em prol de bens essenciais. Além disso, com a circulação de pessoas limitada, o comércio físico de roupas, por exemplo, diminuiu, o que prejudicou ainda mais o mercado do algodão. Com uma oferta superior à demanda, as cotações e a rentabilidade do produtor afundaram, contribuindo para uma queda da produção para o ciclo seguinte. No entanto, com os auxílios dos governos e as políticas de transferência de renda, bem como a retomada da circulação de pessoas após as vacinas já no início de 2021, a demanda por bens derivados do algodão voltou a crescer, encontrando menor oferta, o que ofereceu suporte aos preços.

Desde então, a trajetória crescente das cotações encontrou poucas sessões negativas, atraindo fundos e outros investidores especulativos, especialmente por conta da dinâmica das posições On-Call. Dessa forma, esses agentes ingressaram de forma massiva no mercado: a estratégia consistia em segurar as posições compradas e as venderem para as fiadoras perto do vencimento do contrato, quando o mercado fica menos líquido e as pressões de compra sustentam as cotações. Assim, contrato após contrato do ciclo 21/22, os preços entravam em uma nova trajetória de alta, atingindo seu ápice em maio desse ano, quando o N22 chegou a US¢ 158,2/ libra-peso.

O período de bonança, entretanto, esgotou-se quando a economia mundial começava apresentar sinais de que haveria uma estagflação em 2022 e 2023. A movimentação no mercado financeiro em junho afetou diversos ativos, especialmente as commodities agrícolas, na medida em que investidores buscavam fontes de rendimentos mais seguros em meio a expectativas pessimistas. O algodão desde então vem sofrendo com um expressivo êxodo desses agentes especulativos, o que tem pressionado os preços. Em julho, o dezembro/22 chegou a US¢ 83,22/ lp, uma queda de 47,4% da máxima do ano. Dessa maneira, enquanto esse movimento não cessar, é provável que o algodão continue recuando e perdendo os ganhos dos últimos anos.

Cotações do algodão na ICE – contínuo (c/lb)

Também seguindo o contexto macroeconômico global, e acentuado por diversos vai-e-vem internos ao mercado, o complexo de óleos vegetais experimentou grande volatilidade ao longo dos últimos 6 meses, alternando entre um forte e constante ritmo de alta, que perdurava desde 2021, e uma intensa sequência de correções, iniciada em junho/22.

Alimentado inicialmente pela retomada do consumo alimentício e como matéria prima na fabricação de biocombustíveis, após os impactos provocados pela pandemia, os preços dos óleos vegetais lideraram as altas entre as principais categorias alimentícias nos últimos 2 anos, de acordo com o índice de preço dos alimentos da FAO/ONU. Após os preços dos óleos de soja e palma saltarem cerca de 35% no acumulado do ano passado, puxados por fatores como a elevação de mandatos de biodiesel em importantes países consumidores e problemas produtivos observados nas plantações de palma na Malásia e canola no Canadá, no início de 2022 o ritmo altista se intensificou.

Nos primeiros 5 meses deste ano, novos fatores altistas encontraram o mercado dos óleos vegetais e impulsionaram as cotações. A guerra na Ucrânia limitou o fornecimento global do óleo de girassol, o 4º óleo mais consumido do mundo. Logo em seguida, em maio, outro grande impulso surgiu quando a Indonésia, maior país produtor do óleo de palma, decidiu banir as exportações por cerca de um mês, buscando proteger o mercado doméstico da inflação, em meio aos preços da palma experimentando as máximas históricas no período. A medida acabou não dando certo, e resultou em grande insatisfação entre as produtoras de palma no país, cujos estoques atingiram capacidade total e a produção precisou ser interrompida devido à falta de armazéns disponíveis.

Em junho, o governo da Indonésia voltou a liberar as exportações, junto com um pacote de estímulo aos embarques de palma no país, visando aliviar os altos estoques do óleo, como a remoção dos impostos de exportação até o final de agosto. Assim, desde o início da liberação das exportações da Indonésia, o mercado internacional foi inundado com uma grande quantidade de palma disponível no mercado a vista, embora a demanda pelo produto tenha permanecido fraca devido aos altos patamares de preços que o banimento havia levado aos compradores estrangeiros.

Entre o início de junho até 25 de julho, o preço do óleo de palma na Bolsa de Bursa recuou 42% no contrato contínuo, retornando à menor cotação em 1 ano. Ou seja, em cerca de 2 meses, a palma experimentou a máxima histórica e a mínima anual.

Seguindo as reviravoltas do óleo de palma no Sudeste Asiático, o mercado de óleo de soja na América do Sul também foi marcado pela grande volatilidade ao longo dos últimos meses. O contínuo do óleo de soja em Chicago atingiu sua máxima histórica em maio deste ano, e desde então afundou 30%.

Índice de preço dos alimentos: FAO/ONU

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.