No 1º trimestre de 2022, a palavra que definiu o mercado de boi gordo foi ‘estabilidade’. Ao longo desses três meses, o indicador Cepea/B3 sempre rondou a casa dos R$ 340,00/@, com a variação máxima em relação a esse valor base sendo de apenas 3,54%. Em grande medida, isso decorreu de forças de demanda antagônicas se anulando: por um lado, o consumo doméstico enfraquecido impunha um limite aos ganhos do boi gordo; por outro, o forte volume exportado para a China acabava dando suporte para as cotações.

Agora, com três semanas já transcorridas no 2º trimestre, a palavra da vez é ‘desvalorização’. Nesses cerca de vinte dias, o boi gordo atuou em queda na maioria deles, indicando uma mudança nos fundamentos do mercado. Frente a isso, essa matéria tem o objetivo de traçar as perspectivas para esse restante de 2º trimestre, analisando os fundamentos de oferta e demanda e, assim, ajudando os agentes da pecuária em seu processo de tomada de decisão.

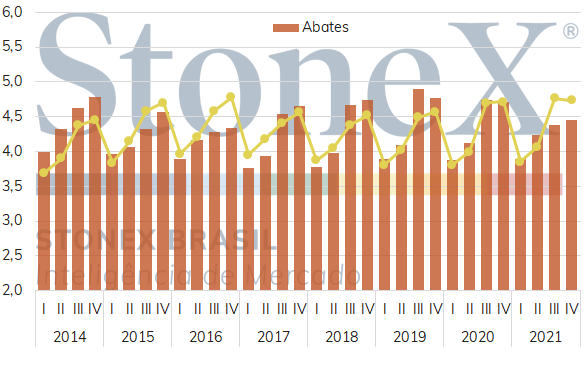

Pelo lado da oferta, no 2º trimestre tradicionalmente ocorre um aumento no volume de animais à disposição dos frigoríficos. Isso acontece porque é nesse período que ocorre a transição entre o período de chuva e o de seca nos principais estados produtores brasileiros. Com isso, os pastos perdem qualidade e os pecuaristas são pressionados a ofertar seus animais mesmo que os preços não estejam tão atraentes. Caso contrário, os bois começarão a perder peso e, consequentemente, parte significativa do seu valor. No gráfico, percebe-se como em todos os anos ocorre o aumento do número de bois abatidos no 2º trimestre na comparação com o 1º.

Abate trimestral de bovinos machos no Brasil (milhões de cabeças)

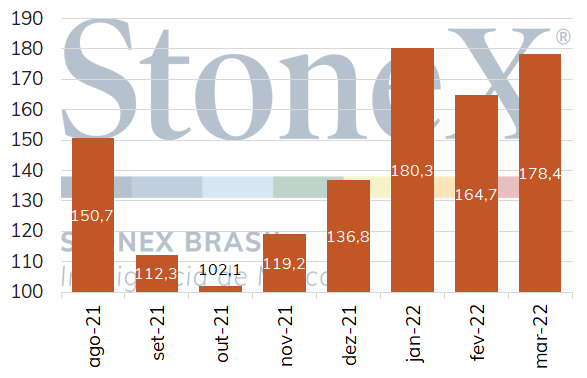

No ano de 2022, há mais um fator que aponta para um aumento na oferta. Tradicionalmente, enquanto o abate de machos cresce a partir de abril, o de fêmeas cai. Isso porque o auge dos abates de vacas ocorre durante o período de descarte de matrizes, logo no início do ano, decaindo a partir de então. No momento, entretanto, estamos observando o início da reversão do ciclo da pecuária. Ou seja, os animais de reposição estão ficando mais baratos, o que torna menos interessante a manutenção das fêmeas para a reprodução. Frente a isso, é possível que a queda no número de fêmeas mandadas para o abate no 2º trimestre deste ano não seja tão significativa, podendo existir até mesmo um cenário de crescimento. No Mato Grosso, dados do IMEA atualizados até março mostram que o número de vacas abatidas está em um novo patamar desde desde dezembro de 2021.

Abate mensal de vacas no Mato Grosso (mil cabeças)

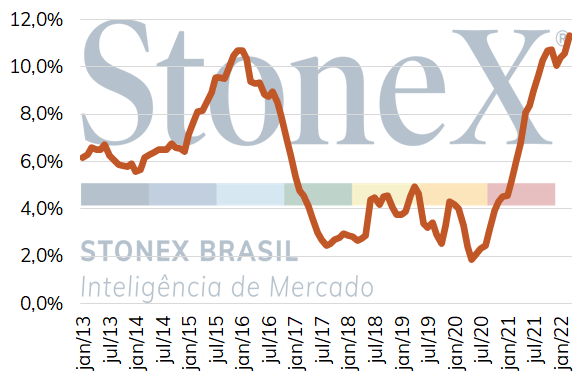

Pelo lado da demanda, especificamente a doméstica, devemos observar a manutenção de um cenário bastante enfraquecido. Essa tendência é dominante há algum tempo, já que desde 2016 o desemprego no Brasil não fica abaixo dos 10%. A partir do início de 2021, somou-se a esse problema a questão inflacionária e a crise econômica provocada pela pandemia do coronavírus. A última divulgação do IBGE, referente a março, mostrou que o aumento do custo de vida médio das famílias brasileiras nos últimos doze meses foi de 11,30%, maior valor desde 2003.

Índice IPCA na base anual

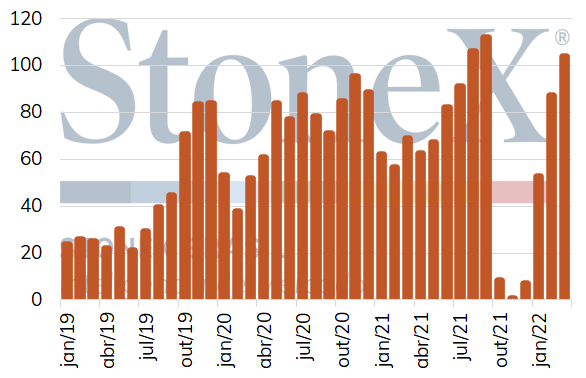

Já para a demanda externa, o cenário é mais incerto. O principal comprador de carne bovina brasileira e o país que dita o ritmo das exportações é a China. Tipicamente, os importadores do país asiático começam o ano em ritmo mais lento, acelerando suas compras a partir de abril. No 1° trimestre de 2022, entretanto, não foi isso que se observou. Os chineses entraram com tudo no mercado brasileiro logo após o fim do embargo, impulsionando os embarques para o maior volume de exportações de carne bovina da história dos meses de janeiro, fevereiro e março. Março de 2022, inclusive, se tornou apenas o terceiro mês da história em que as exportações para a China ultrapassaram as 100 mil toneladas. Como as compras chinesas acontecem em ondas, alternando períodos de forte aceleração com momentos de maior estabilidade, era de se esperar que o volume de compras arrefecesse em algum momento. Pelo gráfico abaixo, percebe-se a flutuação nas importações chinesas de carne do Brasil.

Exportações do Brasil para a China (mil toneladas)

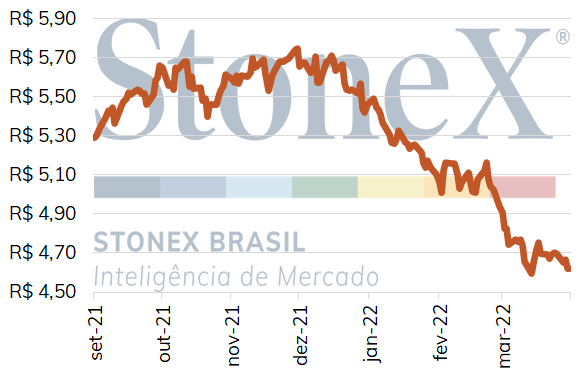

Como já sabemos, essa contração nas exportações para a China já começou a acontecer. Com os estoques cheios, os importadores chineses ganharam a possibilidade de fazer jogo duro no momento das negociações, deixando de aceitar os elevados preços que existiam no início do ano e, assim, diminuindo o número de negócios. Além disso, pesou sobre as vendas para a China a valorização do real, movimento que tornou a carne brasileira menos competitiva no mercado internacional e, assim, produziu uma contração no número de compradores interessados nessa mercadoria. Por fim, um terceiro fator que contribuiu para a redução das exportações de carne bovina para a China foram os embargos impostos a seis frigoríficos brasileiros. Para quatro deles, localizdos em São Paulo e no Mato Grosso, a suspensão anunciada era de apenas uma semana. Caso ela se estenda, os impactos podem se tornar mais significativos.

Cotação do par dólar/real

Além das questões diretamente relacionadas ao Brasil, há de se considerar alguns fatores domésticos da China. O principal deles diz respeito ao setor de suínos. Sendo ele o responsável pela produção da proteína animal mais consumida pela população e dada a rígida política de segurança alimentar do governo chinês, entende-se a importância dada à suinocultura no país asiático. No momento, os produtores estão atuando com margens bastante apertadas, já que a recuperação do rebanho pós Peste Suína Africana (PSA) e o consequente aumento da oferta produziu forte desvalorização na cotação do animal. Na bolsa de Dalian, por exemplo, o porco encerrou o dia 25 de abril cotado a RMB 14,06, valor 51,2% menor que os RMB 27,44 registrados um ano antes. Assim, dois fatores podem afetar as exportações brasileiras. Em primeiro lugar, os próprios preços baixos da carne suína, fator que tira competitividade da proteína bovina importada. Em segundo, medidas protecionistas para defender a margem dos suinocultores, política que não pode ser descartada quando se trata de China.

Frente aos fatores acima levantados, qual é o cenário mais provável de preços para o boi gordo neste 2º trimestre? Analisando apenas a oferta e a demanda doméstica, o prognóstico mais provável é o de continuação das desvalorizações. Com mais animais de pasto sendo abatidos e com o consumo dos brasileiros ainda bastante prejudicado pela inflação e pelo desemprego, o caminho mais provável é a baixa do animal terminado.

Entretanto, quando se coloca a demanda externa na equação, o diagnóstico fica um pouco mais incerto. Apesar das vendas para a China estarem em baixa frente aos estoques elevados, ao real valorizado e ao embargo a seis frigoríficos brasileiros, nada impede que esses fatores deixem de existir ao longo do trimestre. Estoques podem ser consumidos e medidas suspensórias podem ser revogadas. Olhando especificamente para a moeda brasileira, ela pode voltar a se desvalorizar frente à aceleração do aperto monetário nos Estados Unidos e à aproximação da eleição, fatores que repelem o capital internacional.

Sendo assim, conclui-se que as exportações para a China servirão como termômetro do mercado de boi gordo neste 2º trimestre, sendo elas que determinarão a existência e a intensidade da desvalorização do animal.

Este artigo é um exemplo dos conteúdos disponíveis para assinantes no Portal de Relatórios.

A cobertura mais completa do Brasil em Inteligência de Mercado para commodities + plataforma exclusiva!

A Inteligência de Mercado da StoneX oferece assinaturas de relatórios periódicos para acompanhamento dos mercados de commodities agrícolas e energéticas no Brasil e no mundo.

CNPJ: 07.335.928/0001-76 © 2024 STONEX CONSULTORIA EM FUTUROS E COMMODITIES LTDA. | StoneX Group Inc. Todos os direitos reservados. A negociação de commodities e derivativos de balcão (mercado futuro, opções, swaps) não é adequada para todos os investidores e envolve risco substancial de perdas, e você deve compreender completamente esses riscos, antes de negociar. As informações contidas neste site não constituem recomendação de estratégias de negociação, produtos ou serviços de negociação prestados pela StoneX e/ou oferta de compra ou de venda de quaisquer derivativos; a decisão pelo tipo de investimento e/ou estratégias a adotar são de responsabilidade do cliente. O grupo de empresas StoneX somente negocia com clientes que satisfaçam os critérios de elegibilidade pertinentes à legislação aplicável à cada empresa específica dentro do grupo. Resultados financeiros passados não são indicativos de desempenho futuro e não levam em conta objetivos particulares de investimento, condições financeiras, ou necessidades específicas de qualquer indivíduo. As informações e/ou fatos contidos neste site foram obtidas de fontes que acreditamos ser de confiança, mas não há garantias quanto à sua exatidão ou integridade. Estes materiais representam as opiniões, os pontos de vista e as projeções do autor, salvo se indicado o contrário, e não necessariamente refletem os pontos de vista e estratégias de negociação empregadas pela StoneX. Ao utilizar este site você concorda com nossos Termos de Uso, Aviso Legal e Política de Privacidade.